案例详解手续费收入税会处理全汇集

|

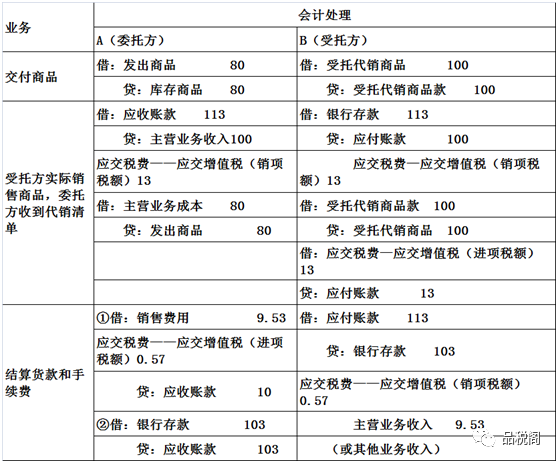

手续费收入如何进行会计处理,怎么计算增值税、企业所得税、个人所得税等一直是困扰企业财务人员的难题,笔者举例详细分析解读如下: “手续费”就是为代理他人办理有关事项,所收取的一种劳务补偿;或对委托人来讲,是属于因他人代为办理有关事项,而支付的相应报酬。如代购手续费、代扣代缴费用手续费等等 一、商业性的代办手续费收入 会计处理 收到时,一般计入“主营业务收入”或者“其他业务收入” 案例:A委托B代销商品100件,单件成本0.8万元,单件协议价1万元,增值税率13%,按不含税售价的10%给B提成。B将商品以不含税单价1万元标准给C公司。

这里的10万需要按照“经纪代理服务”缴纳增值税=10/1.06*0.06=0.57万元 税务处理 代购货物行为,同时满足以下三个条件的,代购货物销售行为不征收增值税,其取得的手续费按照“经济代理服务”交纳6%的增值税。 三个条件必须同时满足:1.受托方不垫付资金;2.销货方将发票开具给委托方,并由受托方将该项发票转交给委托方;3.受托方按销售方实际收取的销售额和增值税额(如系代理进口货物则为海关代征的增值税额)与委托方结算货款,并另外收取手续费。 不同时满足的,按照销售货物的适用税率征收增值税。 政策依据:《财政部 国家税务总局关于增值税、营业税若干政策规定的通知》财税字〔1994〕第26号第五条规定:“代购货物行为,凡同时具备以下条件的,不征收增值税;不同时具备以下条件的,无论会计制度规定如何核算,均征收增值税。 (一)受托方不垫付资金; (二)销货方将发票开具给委托方,并由受托方将该项发票转交给委托方; (三)受托方按销售方实际收取的销售额和增值税额(如系代理进口货物则为海关代征的增值税额)与委托方结算货款,并另外收取手续费。 企业所得税按照代理收入作为计税收入申报纳税 二、代扣代缴税金的手续费收入 主要介绍个人所得税手续费返还。 会计处理 个人所得税代扣代缴手续费收入计入“其他收益”。 税务处理 根据《中华人民共和国个人所得税法》第十七条规定“对扣缴义务人按照所扣缴的税款,付给百分之二的手续费。”个人所得税法明确支付单位是个人所得税的扣缴义务人。根据《财政部 税务总局 人民银行关于进一步加强代扣代收代征税款手续费管理的通知》(财行[2019]11号)第三条第一项“法律、行政法规规定的代扣代缴税款,税务机关按不超过代扣税款的2%支付手续费,且支付给单个扣缴义务人年度最高限额70万元,超过限额部分不予支付”。 1.是否缴纳增值税 个税手续费返还是否缴纳增值税,目前并没有统一规定,各地执行口径不一,具体以当地税务局政策答复为准。 大多数地方均答复,按照“商务辅助服务—经纪代理服务”,增值税一般纳税人适用6%税率,小规模纳税人适用3%征收率,申报缴纳增值税。国家税务总局12366纳税服务平台2017年01月17日答疑来看,“个人所得税手续费返还是按照目前营改增政策相关规定,纳税人代扣代缴个人所得税取得的手续费收入应属于增值税征税范围,应缴纳增值税。”可以看出总局口径是认为个税手续费返还属于增值税征税范围。 少数地方,例如青岛市地方税务局认为国家税务总局未对个税手续费返还出台具体规定,比照原营业税政策不征收增值税。具体可参考青岛市税务局发布的《营改增政策大辅导-金融业一般纳税人专项辅导》:“企业按照法定义务,代扣代缴个人所得税取得的手续费返还,是否需要缴纳增值税问题”,解答:“税务总局未有具体规定前,暂比照营业税相关政策不征收增值税” 2.是否缴纳企业所得税 企业收到的个税手续费返因不具备财政专项用途的性质,不属于不征税收入,因此应计入企业收入总额缴纳企业所得税。 政策依据:《财政部 国家税务总局关于财政性资金、行政事业性收费、政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)规定:“一、财政性资金(一)企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额。” 《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》财税[2011]70号第一条:企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除: (一)企业能够提供规定资金专项用途的资金拨付文件; (二)财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求; (三)企业对该资金以及以该资金发生的支出单独进行核算。 3.再支付给个人时是否扣缴个人所得税 一般不再代扣代缴个人所得税,具体以当地税务局的政策答复为准。 政策依据:《财政部 国家税务总局关于个人所得税若干政策问题的通知》(财税字〔1994〕20号)(五)个人办理代扣代缴税款手续,按规定取得的扣缴手续费的所得暂免征收个人所得税。 2008年之前的解答—— 南京某企业为扣缴义务人,在支付劳务报酬等款项时,代扣了相关税款。单位从税务部门取得手续费后,将一部分手续费奖励经办人员。企业财务人员向税务部门咨询,企业和个人取得的扣缴税款手续费应如何纳税? 根据税法规定,“三代”(代扣代缴、代收代缴、委托代征)单位所取得的手续费收入应该单独核算,计入本单位收入,用于“三代”管理支出,也可以适当奖励相关工作人员,对企业取得的“三代”税款手续费收入,应按《营业税暂行条例》的规定,按“服务业”税目中“其他服务业”适用税率5%缴纳营业税。同时,根据《企业所得税法》和《企业所得税法实施条例》的规定,企业所取得的“三代”手续费属于应征税收入,并入应纳税所得额申报缴纳企业所得税。 相关文件也有明确规定,对于个人按规定取得的扣缴税款手续费收入暂免征收个人所得税。同时,税法又明确:储蓄机构扣缴利息税,可按所扣税款的2%取得手续费。对储蓄机构取得的手续费收入,应分别按照《营业税暂行条例》和《企业所得税实施条例》的有关规定征收营业税和企业所得税。储蓄机构内从事扣缴工作的办税人员取得的扣缴利息税手续费所得免征个人所得税。 |