购进农产品抵扣进项税额(2020年)

|

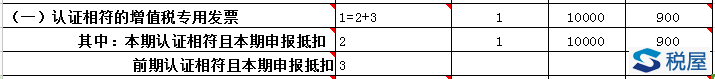

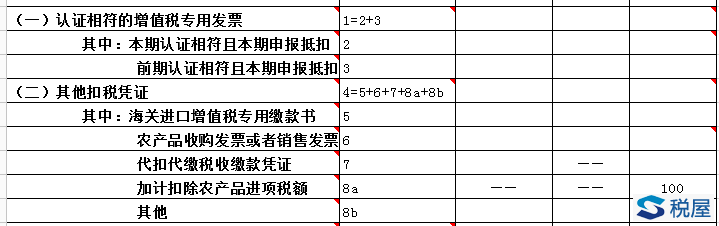

今天就跟着小编来看一看购进农产品抵扣进项税额的规定吧! A 纳税人购进用于生产销售税率9%、6%货物服务的农产品。 01、取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额。 即:按票面注明的税额抵扣进项税额。 案例一 A企业2020年7月购进用于生产销售税率9%货物的农产品,取得一般纳税人开具的增值税专用发票,票面金额10000元,税率9%,税额900元,则A企业当期抵扣进项税额900元。 申报表填写

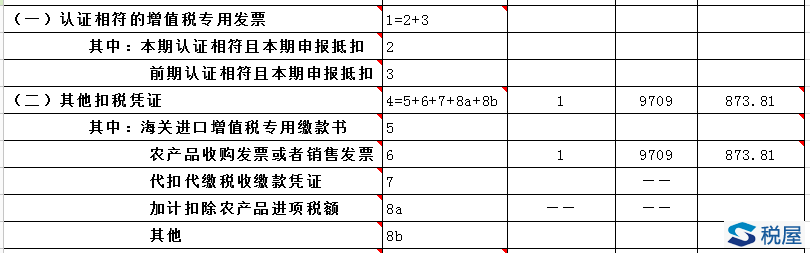

税屋提示——被遮挡部分无内容 02、从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和9%的扣除率计算进项税额。 即:以不含税的“金额”计算进项税额。 案例二 A企业2020年7月购进用于生产销售税率9%货物的农产品,从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,票面金额9709元,税率3%,税额291.27元,则A企业当期抵扣进项税额=9709*9%=873.81元。 申报表填写

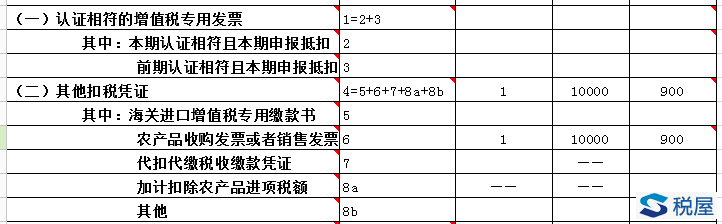

03、取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。 即:以免税的“金额”计算进项税额。 案例三 A企业2020年7月购进用于生产销售税率9%货物的农产品,取得农产品销售发票,票面金额10000元,税率为免税,税额0元,则A企业当期抵扣进项税额=10000*9%=900元。 申报表填写

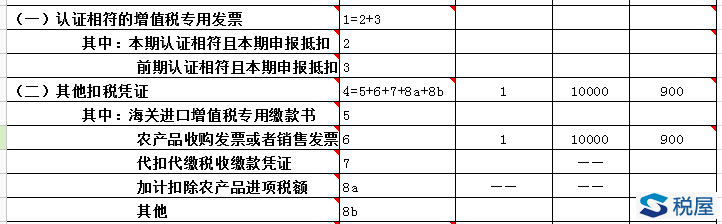

注意 《中华人民共和国增值税暂行条例》第八条第二款第(三)项和财税〔2017〕37号文件所称销售发票,是指农业生产者销售自产农产品适用免征增值税政策而开具的普通发票。 B 纳税人购进用于生产销售或委托加工13%税率货物的农产品按照10%的扣除率计算进项税额。 01、在领用农产品环节,如果农产品用于生产或者委托加工13%税率货物,则加计1%进项税额。比如,5月份购进一批农产品,购进时按照9%计算抵扣进项税额;6月份领用时,确认用于生产13%的税率货物,则在6月份再加计1%进项税额。 案例四 A企业2020年6月购进用于生产销售税率13%货物的农产品,取得农产品销售发票,票面金额10000元,税率为免税,税额0元,则A企业购进时抵扣进项税额=10000*9%=900元。 申报表填写

案例五 A企业2020年7月生产领用全部购入农产品,则生产领用当期抵扣进项税额=10000*1%=100元。 申报表填写

C 纳税人购进农产品既用于生产销售或委托受托加工13%税率货物又用于生产销售其他货物服务的。 01、应当分别核算用于生产销售或委托受托加工13%税率货物和其他货物服务的农产品进项税额。未分别核算的,统一以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和9%的扣除率计算进项税额。 需要说明的是: 取得批发零售环节纳税人销售免税农产品开具的免税发票,以及小规模纳税人开具的增值税普通发票,均不得计算抵扣进项税额。 相关解读—— 农产品的免税与税额抵扣政策解析 进货渠道影响购进农产品税负 农产品连锁经营的筹划思路 部分种植养殖业农产品初加工所得税优惠将取消 财税[2008]149号解读:“农产品初加工范围”新旧对照 鲁国税发[2010]71号山东省国家税务局农产品增值税预约定耗管理办法 所得税与增值税关于“农产品初加工”范围界定的比较 个人销售农产品如何开发票 农民销售农产品应该如何代开发票 国家税务总局关于个体工商户销售农产品有关税收政策问题的通知 农产品加工行业发展税收政策解析

|

上一篇:取得境外所得如何申报个人所得税