不一样的公益性捐赠涉税处理和企业所得税申报

|

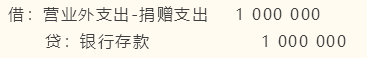

新冠肺炎疫情发生以后,众多爱心企业和个人都在积极的履行自己的社会责任,捐款捐物助力疫情的防治工作。为方便纳税人更好的理解和执行捐赠税收新政,大连税务按照一般纳税人和小规模纳税人区分不同情形进行举例说明。 一般纳税人 一、捐赠现金 例1:某企业2020年3月通过符合条件的公益性社会组织,捐赠现金100万元用于应对新型冠状病毒感染的肺炎疫情。 会计处理

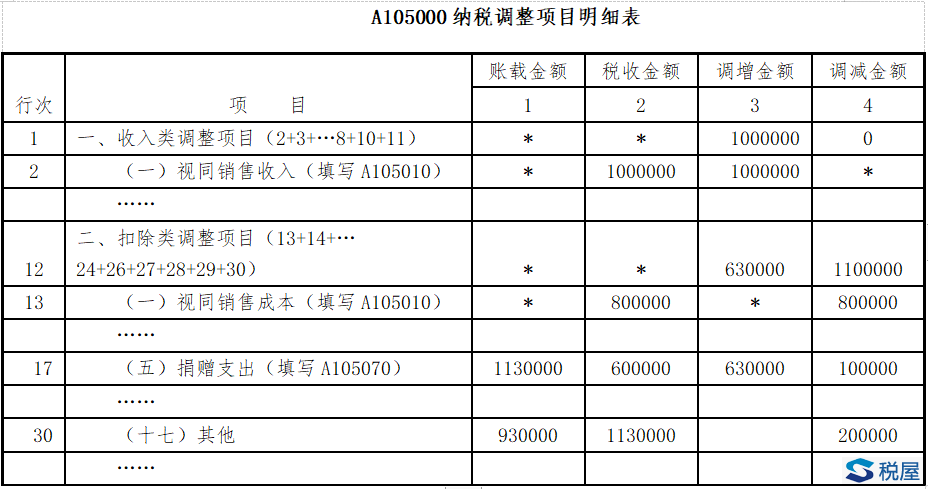

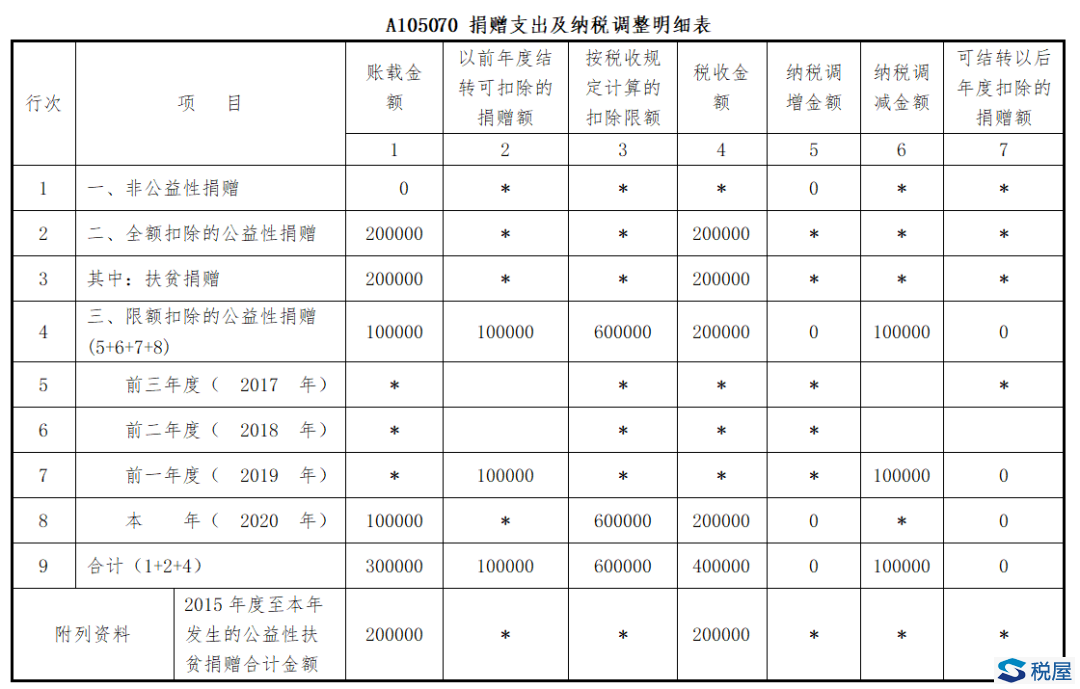

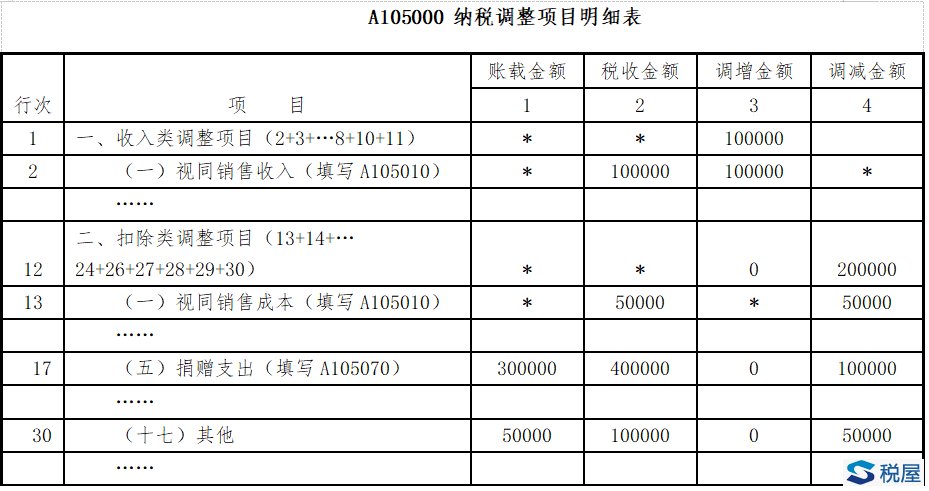

税收分析:该项现金捐赠支出符合《财政部税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(财政部税务总局公告2020年第9号)(以下简称9号公告)规定,允许在2020年度企业所得税税前全额扣除。 企业所得税申报表

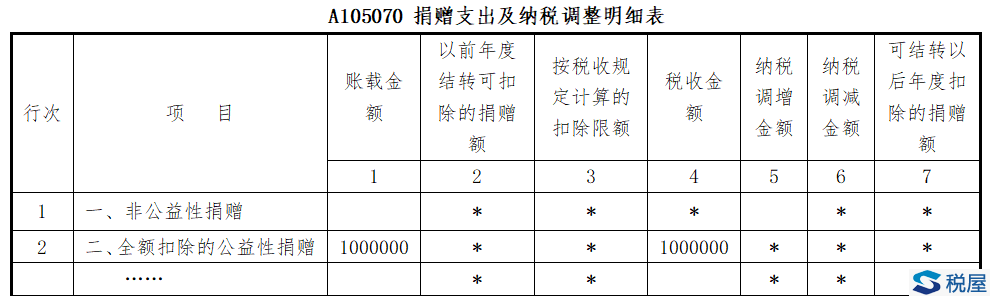

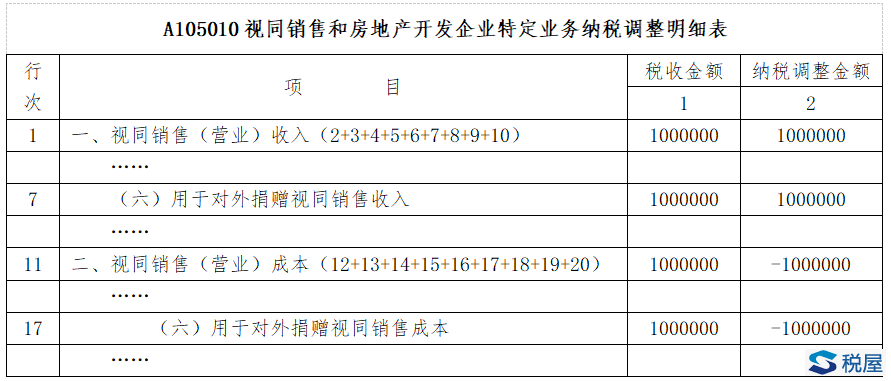

二、外购资产对外捐赠 (一)增值税视同销售征税情形 例2:某一般纳税人企业2020年3月通过红十字会,捐赠外购的不含税价为100万元的货物,纳税人最近时期同类货物的平均销售价格为100万,购入时取得增值税专用发票,税率为13%。假设企业当年利润总额为1000万元,上年允许结转以后年度扣除的捐赠支出10万元。 会计处理

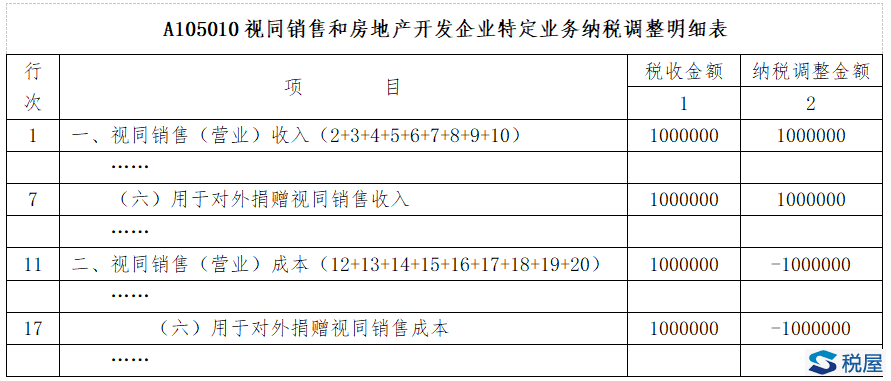

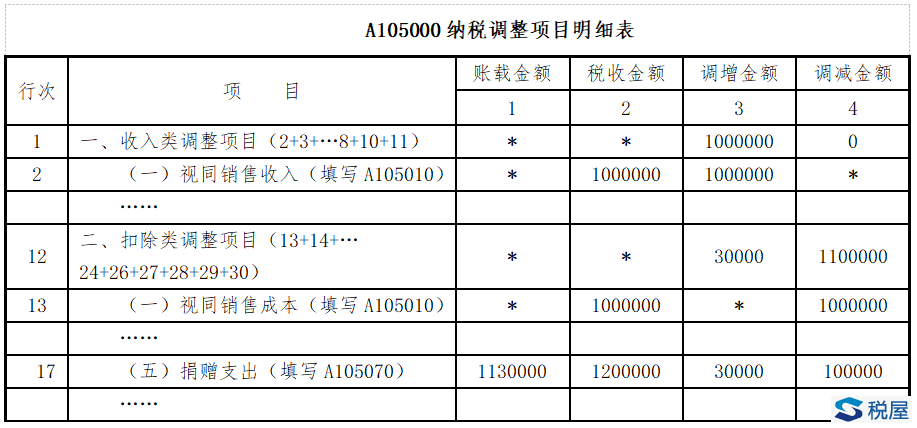

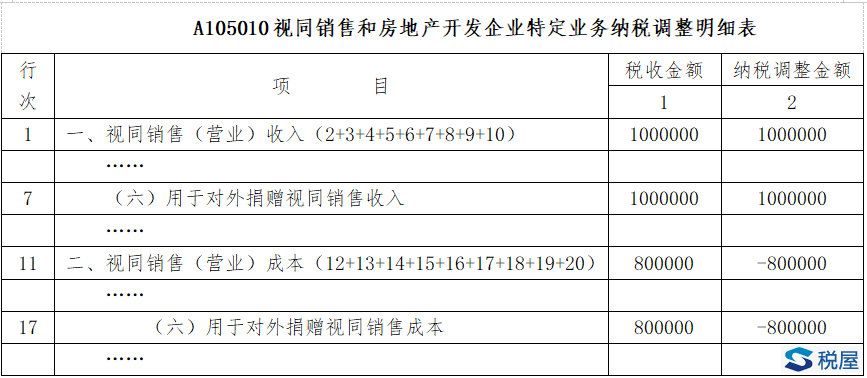

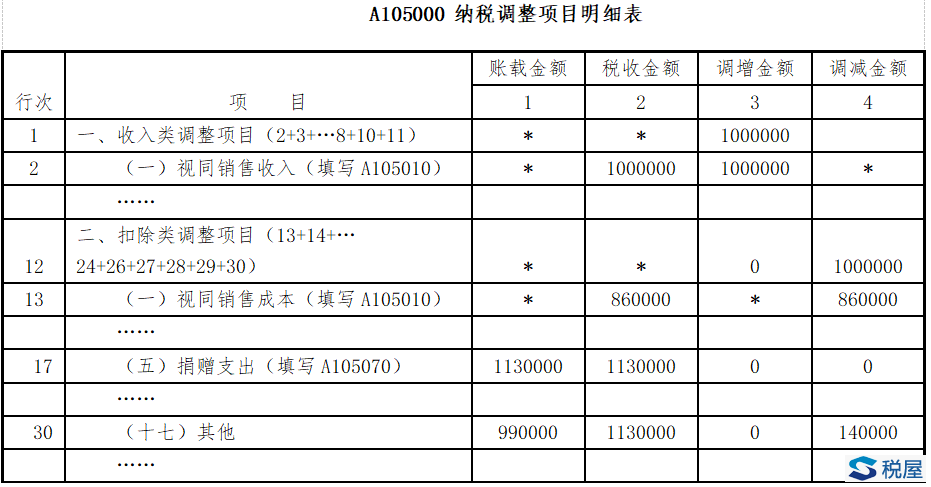

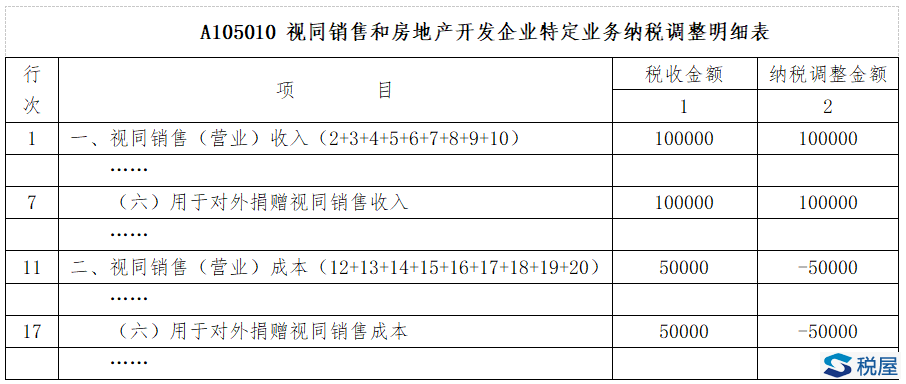

税屋提示——遮挡数据为“130000” 税收分析:增值税与企业所得税均要做视同销售处理。由于该项捐赠行为没有特殊的规定,属于一般捐赠,因此要视同销售缴纳增值税,增值税按纳税人最近时期同类货物的平均销售价格确定视同销售收入100万元,销项税额13万元;外购的货物企业所得税视同销售收入按被移送资产的公允价值100万元确定,视同销售成本为购入时的成本100万元。 企业所得税申报表填报

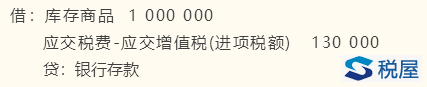

(二)增值税视同销售免征情形 例3:某一般纳税人企业2020年2月通过符合资格的公益性社会组织,捐赠一批用于应对新型冠状病毒感染的肺炎疫情的货物,公允价值为120万元,该批货物购入时的不含税价格为100万元,取得增值税专用发票,税率为13%,捐赠后取得捐赠票据金额135.6万元。 会计处理建议 ①购入时

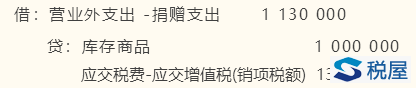

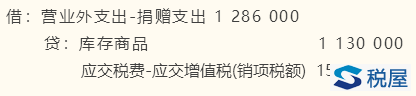

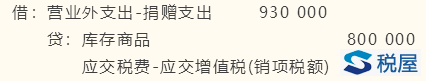

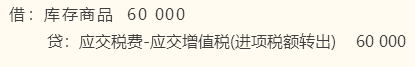

税屋提示——遮挡数据为“1130000” ②购入货物改变用途,用于免税销售货物进项税额不得抵扣

税屋提示——遮挡数据为“130000” ③发出货物对外捐赠时

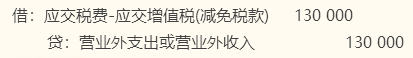

税屋提示——遮挡数据为“156000” ④减免税款时

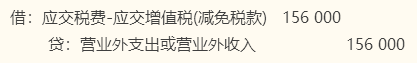

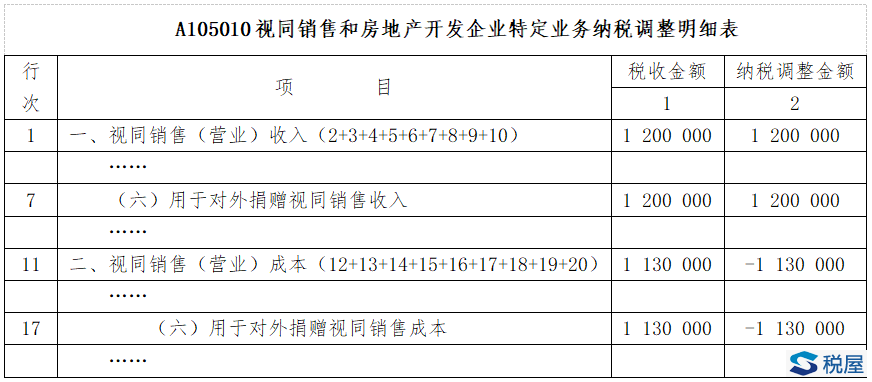

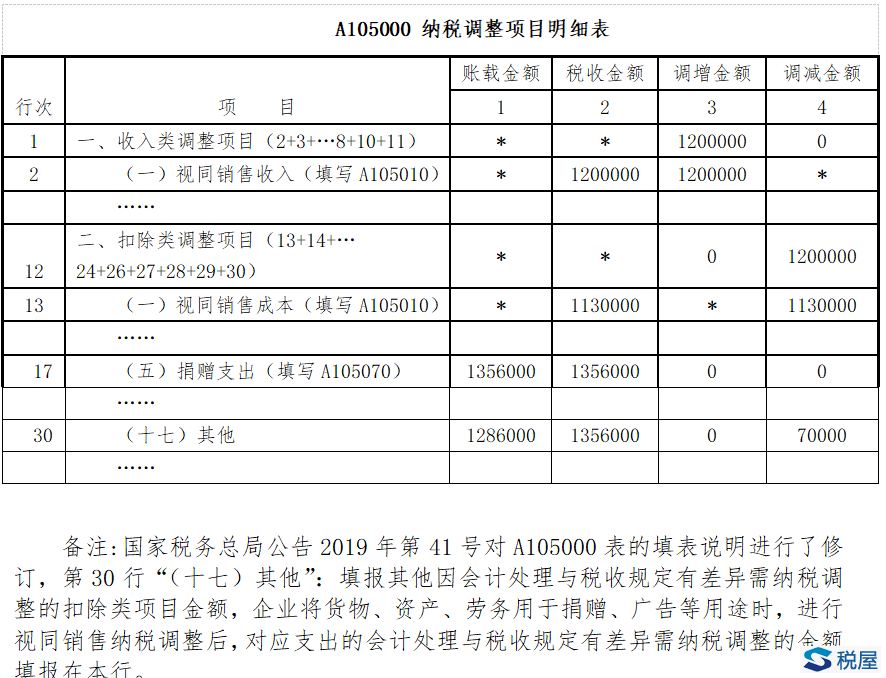

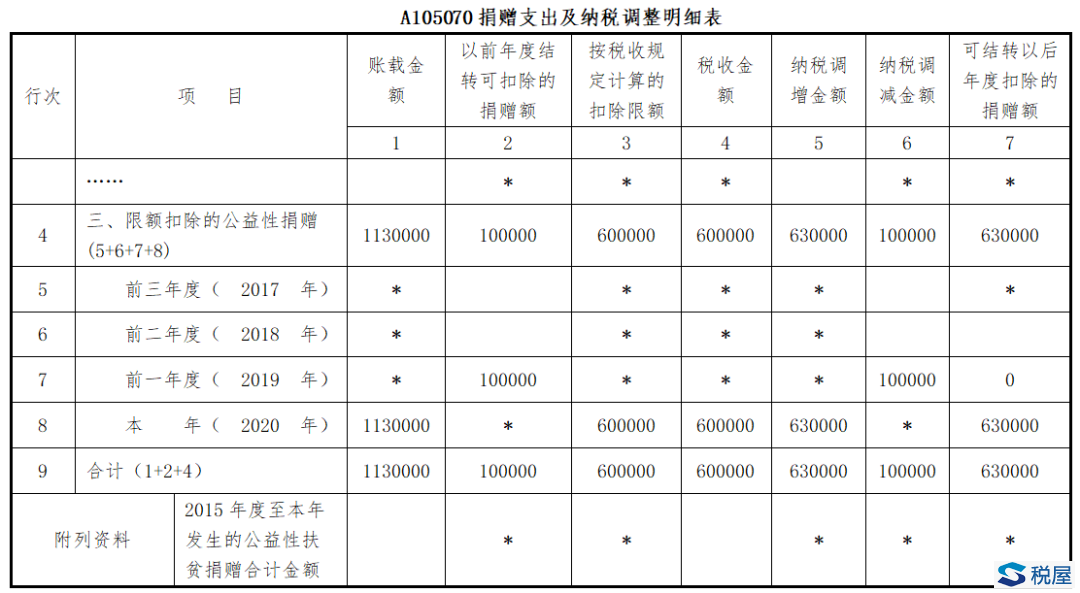

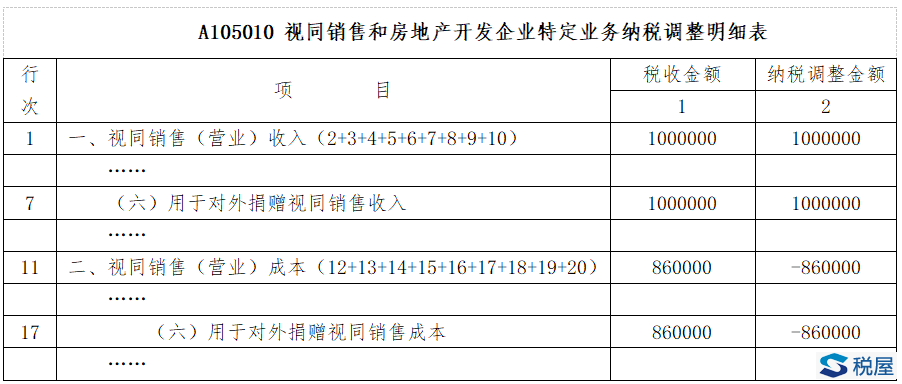

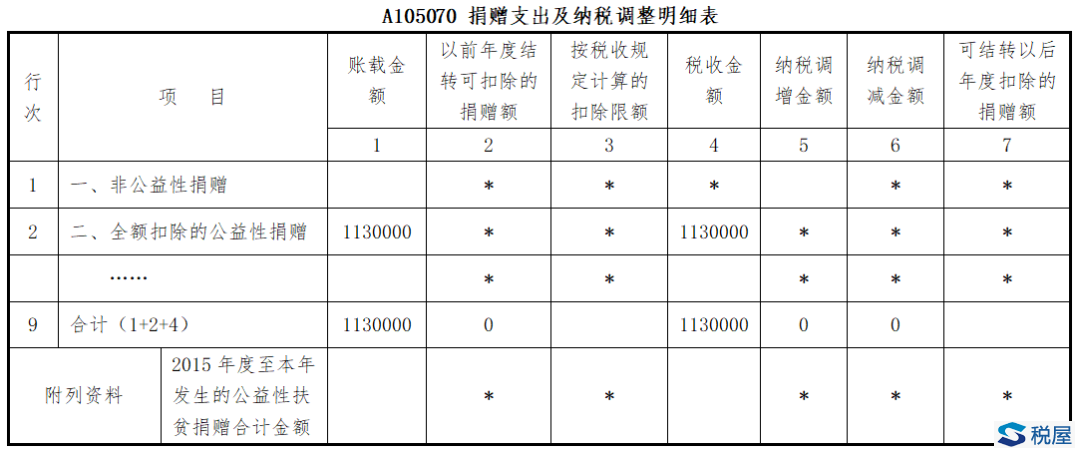

9号公告规定无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的货物,免征增值税。按照财会〔2016〕22号文件规定,对于当期直接减免的增值税,贷记损益类相关科目。本质相当于实际捐赠支出-营业外支出少15.6万元。 税收分析:增值税与企业所得税均要做视同销售处理,此项捐赠行为符合9号公告的规定,捐赠货物可以免征增值税,但进项税额不得从销项税额中抵扣;捐赠支出允许在企业所得税税前全额扣除。企业开具增值税普通发票135.6万元,通过填写增值税申报表实现增值税免税。外购的货物企业所得税视同销售收入按照公允价值120万元确定,视同销售成本为购入时的成本113万元。 企业所得税申报表填报

三、自产货物对外捐赠 (一)增值税视同销售征税情形 例4:某一般纳税人企业2020年1月通过红十字会捐赠自产的货物一批,公允价值100万元,生产成本80万元,原材料购入时取得增值税专用发票,税率均为13%。假设企业当年利润总额500万,上年可结转以后年度扣除的捐赠支出为10万元。 会计处理

税屋提示——遮挡数据为“130000” 税收分析:该笔捐赠业务的增值税与企业所得税均要做视同销售处理。由于该笔业务属于一般捐赠,不免征增值税,增值税按纳税人最近时期同类货物的平均销售价格确定,视同销售收入100万元,销项税额13万元;自产的货物企业所得税视同销售收入按照企业同类资产同期对外销售价格100万元确定,视同销售成本为生产成本80万元。 企业所得税申报表填报

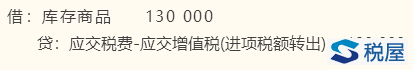

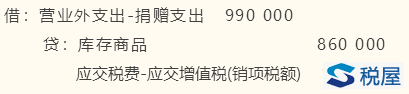

(二)增值税视同销售免征情形 例5:某一般纳税人企业2020年2月通过红十字会捐赠一批自产的货物用于应对新型冠状病毒感染的肺炎疫情,公允价值100万元,生产成本为80万元,其中耗用原材料购进时取得增值税专用发票,税率均为13%,税额6万元。 会计处理建议 ①生产的库存商品改变用途,用于免税销售时,生产过程中其耗用材料进项税额不得抵扣

②发出货物对外捐赠时

税屋提示——遮挡数据为“130000” ③减免税款时

9号公告规定无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的货物,免征增值税。按照财会〔2016〕22号文件规定,对于当期直接减免的增值税,贷记损益类相关科目。本质相当于实际捐赠支出-营业外支出少13万元。 税收分析:该项捐赠行为的增值税与企业所得税均要做视同销售处理,此项捐赠行为符合9号公告的规定,捐赠货物可以免征增值税,但进项税额不得从销项税额中抵扣;捐赠支出允许在企业所得税税前全额扣除。企业开具增值税普通发票113万元,通过填写增值税申报表实现增值税免税。自产货物企业所得税视同销售收入按照公允价值100万元确定,视同销售成本为86万元。 企业所得税申报表填报

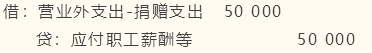

四、企业捐赠劳务 例6:某一般纳税人演艺公司,2020年1月通过市政府免费为该市敬老院提供一场演出,如果售票价格为10万元,演出成本为5万元。假设该公司当年利润总额500万,上年可结转以后年度扣除的捐赠支出为10万元。本年除了一笔扶贫捐赠现金20万元外,无其他捐赠。 会计处理建议

税收分析:该项捐赠行为是用于公益事业的无偿提供服务,增值税无需视同销售处理;免费演出劳务属于非货币形式捐赠,企业所得税要做视同销售处理。捐赠支出允许在企业所得税税前按规定扣除。企业所得税视同销售收入按照公允价值10万元确定,视同销售成本为购入时的成本5万元。 企业所得税申报表

|