疫情期间增值税小规模纳税人怎么开票?

|

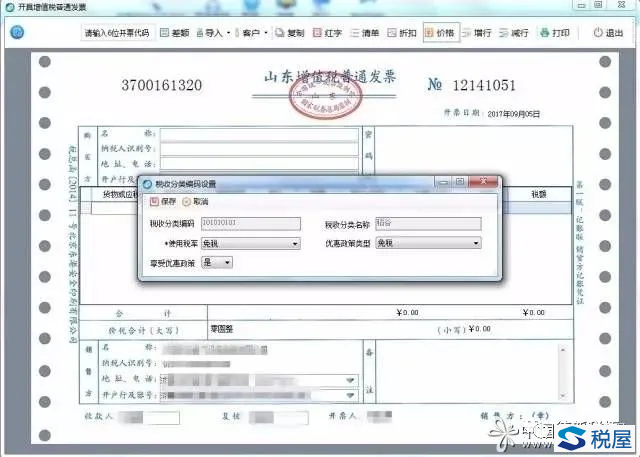

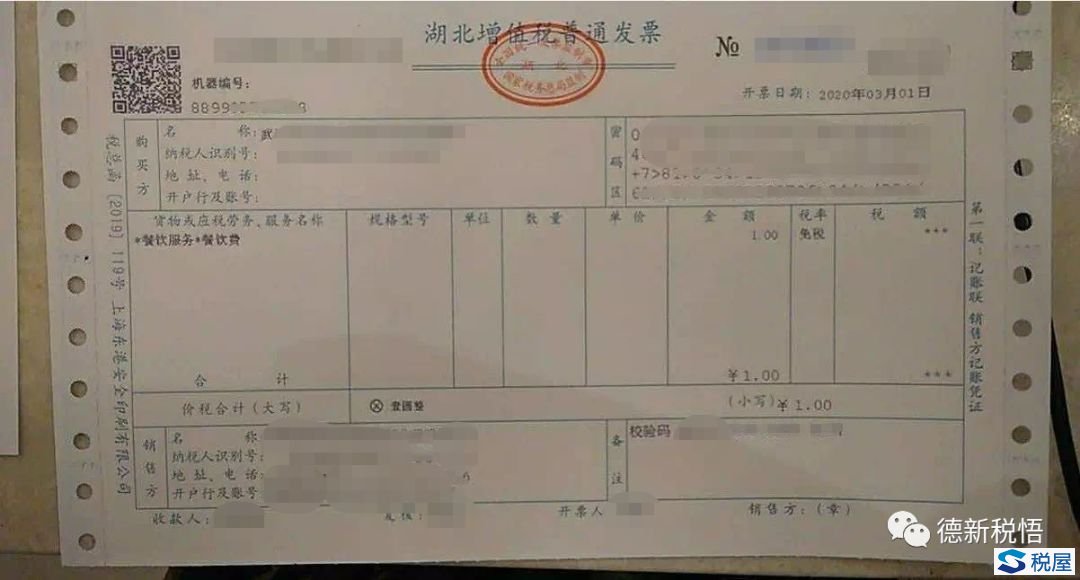

2020年年初的新型冠状病毒肺炎疫情,不仅仅给人民群众生命健康带来了巨大的威胁,也给社会经济运行造成了深刻的影响。为了帮助受疫情影响的广大纳税人积极有序复工复业,按照国务院常务会议决定的精神,财政部和税务总局先后出台了多个文件,用有力的财税优惠政策为纳税人提供支持。 按照《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)(以下简称“13号公告”)以及《国家税务总局关于支持个体工商户复工复业等税收征收管理事项的公告》(国家税务总局公告2020年第5号)(以下简称“5号公告”)的规定,自2020年3月1日至5月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,采取了免征增值税的政策措施;除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,则采取了减按1%征收率征收增值税的措施。 增值税征收率的下调,在实际减少纳税人应纳税额的同时,也给纳税人开票带来了不小疑惑。增值税小规模纳税人已经习惯于按照3%征收率开具发票,现在征收率调整为1%了,开具发票时应该如何选择呢?调整征收率政策执行期间增值税小规模纳税人可能开具出哪些不同征收率的发票呢?本篇文章德新税悟将为您按照不同情况一一展示。 情形一:免税发票 按照13号公告的规定,自2020年3月1日至5月31日,对湖北省内的增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税。因此,如果湖北省内的增值税小规模纳税人A公司取得了原适用3%征收率的销售收入,则可以按照13号公告的规定,享受免征增值税的优惠。纳税人销售免税货物和服务开具发票,在设置商品编码、选择税率时,应勾选左下角“享受优惠政策”,选择“是”,并进一步选择“免税”。

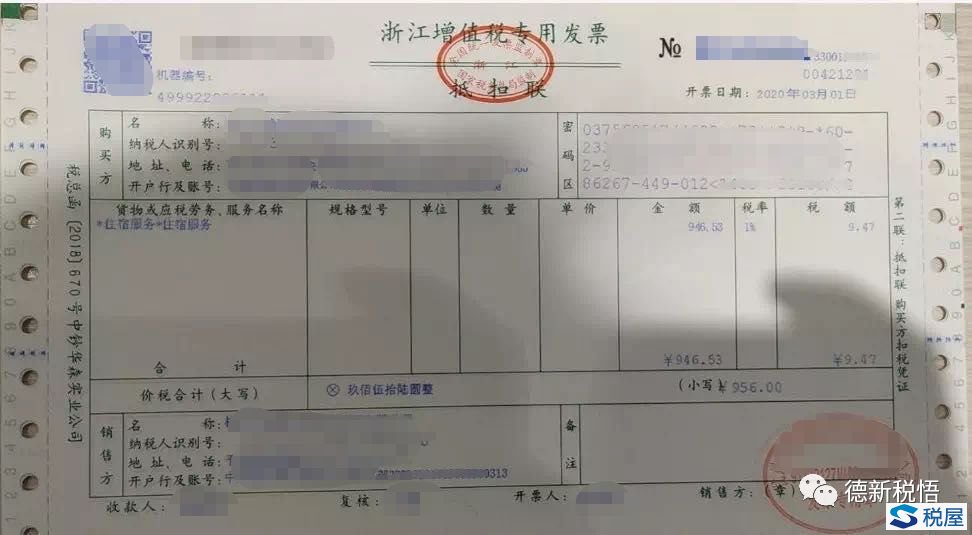

需要特别指出的是,按照《国家税务总局关于调整机动车销售统一发票票面内容的公告》(国家税务总局公告2014年第27号)的规定,纳税人销售免征增值税的机动车,通过机动车销售统一发票税控系统开具时应在机动车销售统一发票“增值税税率或征收率”栏选填“0”,机动车销售统一发票“增值税税率或征收率”栏自动打印显示“***”,“增值税税额”栏自动打印显示“******”;机动车销售统一发票票面“不含税价”栏和“价税合计”栏填写金额相等。 问题一:享受免征增值税能否开具增值税专用发票? 答:按照《中华人民共和国增值税暂行条例》的规定,纳税人发生应税销售行为,属于下列情形之一的,不得开具增值税专用发票:(一)应税销售行为的购买方为消费者个人的;(二)发生应税销售行为适用免税规定的。因此,在13号公告政策执行期间享受免征增值税的,不得开具增值税专用发票。 问题二:如果需要开具增值税专用发票怎么办? 答:(来自于国家税务总局防控疫情税收优惠政策热点问答第七期)《增值税暂行条例实施细则》《营业税改征增值税试点实施办法》规定,纳税人发生应税行为适用免税、减税规定的,可以按照规定放弃免税、减税,缴纳增值税。放弃免税、减税后,可以按适用税率或者征收率开具专用发票。 因此,你公司可以按照支持复工复业政策享受免税优惠;也可以放弃免税,按照3%征收率申报纳税并开具专用发票。 情形二:1%征收率发票 按照13号公告的规定,自2020年3月1日至5月31日,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。因此,如果湖北省以外其他省份的增值税小规模纳税人取得了原适用3%征收率的销售收入,则可以按照13号公告的规定,按照1%征收率缴纳增值税,并且按照1%征收率开具发票。 同时,如果小规模纳税人无法自行开具增值税发票,可以向主管税务机关申请代开发票,主管税务机关代开的发票同样应该适用1%的征收率。

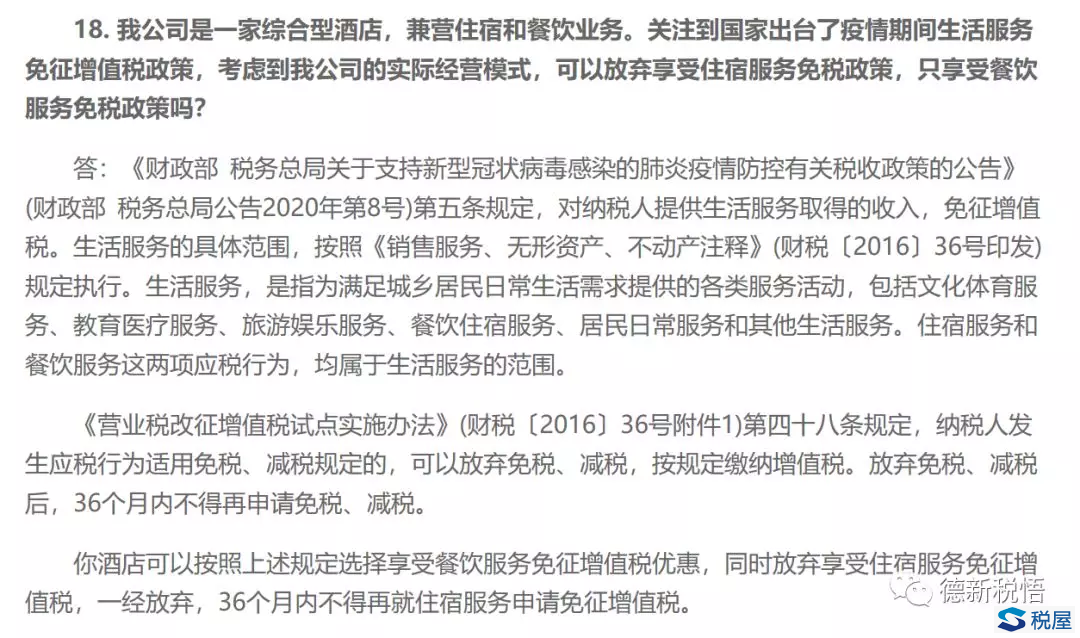

问题三:是不是三月至五月期间所有开具的发票都要适用1%征收率? 答:是的。按照13号公告规定,三月至五月期间湖北省外的小规模纳税人原适用3%征收率的,征收率调整为1%,因此只要纳税人的应税行为属于1%征收率的范围,就都应该按照1%的征收率开具发票。如果在纳税人适用征收率调整期间开具了3%征收率的发票,则就是错误适用征收率,属于发票开具错误。 情形三:3%征收率发票 按照13号公告的规定,湖北省的增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税,其他省份的小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。但是,因为纳税人生产经营需要(比如下游购买方需要3%征收率的增值税专用发票、销售合同已约定需提供增值税专用发票等原因),纳税人需要向下游的购买方提供增值税专用发票,此时,原本可以适用免税或者减按1%征收率征税的销售收入,就需要放弃免税或者征收率降低的税收优惠,而选择征税。 《国家税务总局防控疫情税收优惠政策热点问答(第七期)》的解读明确,纳税人发生应税行为适用免税、减税规定的,可以按照规定放弃免税、减税,缴纳增值税。放弃免税、减税后,可以按适用税率或者征收率开具专用发票。因此,如果纳税人放弃免税或减税政策,则应该按照适用的征收率3%开具发票。这里不论是湖北省内还是其他省份,如果放弃免税,则发生对应销售行为应该按照3%征收率计税。 需要注意的是,按照《国家税务总局防控疫情税收优惠政策热点问答(第六期)》的问答精神,纳税人同时提供住宿服务和餐饮服务,如果按照纳税人经营模式考虑,住宿服务想放弃《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)规定的免税政策,而餐饮服务仍想享受生活服务免征增值税的政策,纳税人可以放弃享受住宿服务免税政策,只享受餐饮服务免税政策。

|