关于商业地产行业房产税情况展示及建议

|

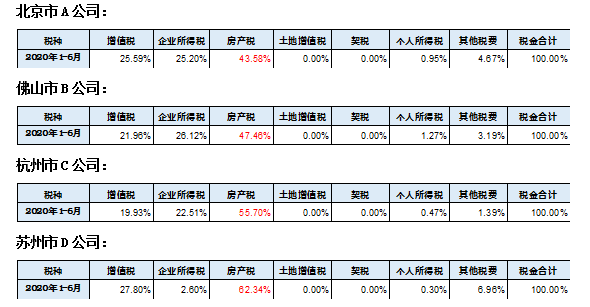

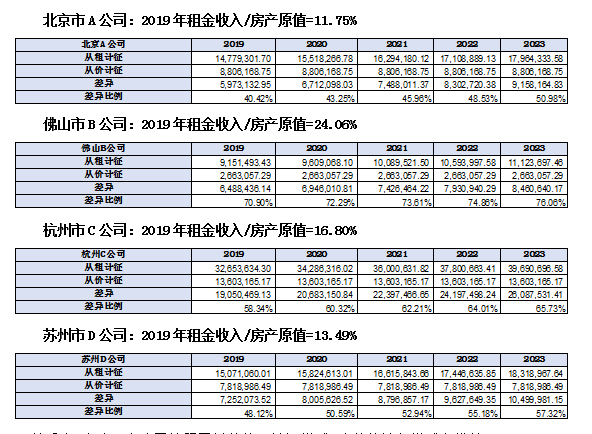

城市商业地产是以购物中心为主导,以建筑群为基础,融合商业零售、商务办公、酒店餐饮、公寓住宅、综合娱乐五大核心功能于一体的“城中之城”,并在各部分间建立一种相互依存、相互裨益的能动关系,从而形成一个多功能、高效率的综合体。 城市商业地产的高速发展,既带来了新机遇,又面临新挑战。由于商业地产行业的特殊性,目前正面临着房产税总体税负偏高的严峻挑战,加之在疫情的影响下,对企业的长远发展造成不利影响。我们通过对国内商业地产的深入调研,分析了商业地产房产税缴纳现状,提出了建议。 一、商业地产涉及房产税概述 房产税作为商业地产“重要”的一项税种,是以不动产业态存在的房产为征收对象,按房产的原值或房产出租的租金收入为计税依据,向不动产权利所有人征收的一种财产税。 根据现行法律法规,企业持有不动产用于生产经营活动(不含出租)的,房产税按从价计征(即自用的房产部分以房产原值减计10%~30%部分后按照1.2%的税率按年计算交纳);而商业地产行业持有不动产用于生产经营的(即出租),房产税按租金计征房产税(出租部分的房产以租金收入为计算基数,按照12%的税率计算交纳)。 综合性商业体的房产税的计收标准是两种方法兼而有之,即自用的房产部分以房产原值减计10%~30%部分后按照1.2%的税率按年计算交纳;出租部分的房产以租金收入为计算基数,按照12%的税率计算交纳。同时,全国各地房产税执行方式不一致,计税方式不同,税负差异明显,容易造成税负不公平。 通过与商业地产企业的充分沟通与交流,了解到目前各地房产税政策在制定、执行中存在较大区别,税收负担差异明显。比如,按照税法口径,商业综合体采用从价与从租相结合的计征方式计算房产税,但个别地区如广东省深圳市、东莞市、上海市等,商业综合体项目房产税采取的都是从价计征方式,即无论房产自有还是出租都按照房产原值的70%计算余值,按1.2%税率征收房产税。这对于商业地产行业来讲,各个企业的税负情况是不同的,就违背了公平交易的原则,地方政策有利的企业负担的成本就低,不利于行业整体的发展,也不利于企业的管理。 二、商业地产行业现有税负及投资回报率情况 1、房产税税负占所有税种比重较大。商业地产行业的主营收入是通过出租商铺来获得租金收入,而房产税是依据租金收入进行计算,因此对商业地产行业而言,房产税负重,占企业整体税负比重最高,以一家国内成熟的非上市商业地产集团(甲集团)为例,我们调研了该集团合并范围内不同商业地产项目2020年上半年的税负情况:

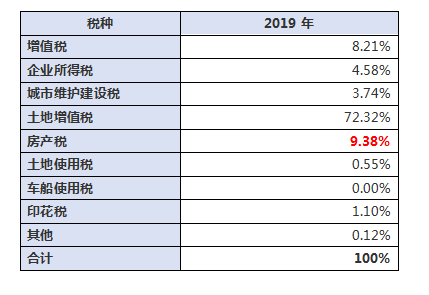

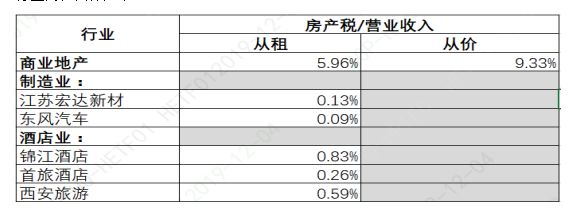

我们从甲集团内选取了4家位于不同区域的处于成熟运营阶段的项目公司进行比较,可以看出,房产税所占税金比例最高,其次才是增值税和企业所得税。这4家公司的房产税合计占总税金的比例高达52.66%,构成了缴纳税金的主要部分。 另外,我们选择了一家A股上市的乙地产集团作为调研对象。乙集团为综合型房地产开发公司,除商业地产业绩较好外,同时也开发住宅。根据乙集团2018-2019年的披露信息可以看出,除因住宅开发业务涉及的大额土地增值税外,房产税的占比排第二,高达9.38%,比增值税和企业所得税的比例还要高。主要是因为乙地产集团持有的商场写字楼等商业部分的租金收入,是构成主营业务收入中的重要部分,而这重要部分是需要按租金收入全额的12%另外计算缴纳房产税。

2、空铺、铺位调整会导致多缴纳房产税,加大征管难度:一般的综合性商业体很少有长期满铺租赁的情况,运营中难免会有铺位调整、商户经营困难不交租金后逃铺、偏角位置无客户认同租赁等情况,导致空置铺位的存在。对于空置铺位,税法上要求按这部分的房产原值交纳房产税,待出租后按照租金收入缴纳,但这两种不同的征收模式就会导致商业地产中空置的铺位并未给企业带来经济效益,但仍然要交房产税的情况;从征管角度来看,商场空铺是逐月发生变化,即使按年缴纳从价房产税也对征管方对其申报数据的真实性、准确性难以界定,导致税收成本的增加,加大征管的难度。 3、免租期的房产税重复缴纳:根据财税[2010]121号文第二条规定:“对出租房产,租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产原值缴纳房产税”,依据房产税的计算方法和此条法规的明确要求,会导致商铺免租期间的房产税重复缴纳。综合性商业体在招商租赁期间,与主要店铺的商务谈判时,对方一般都会要求给予一定期间的免收租金的政策,而综合性商业体从整体运营管理、客户吸引度、销售额带动度、租金收入收缴完成度等因素考虑,一般都会答应此商务条款。因此,双方在签订合同中一般会约定一定期间的免租期,这将会导致在免租期内必须依据该铺位的房产原值计算交纳房产税,但是从实质上看,免租期属于业务上的优惠,与整个租赁期看作一个整体更为合理。考虑到整个租赁期带来的经济效益仅有对应商家的租金收入,如果既要按照房产原值先缴纳一部分房产税,后续又要按租金收入全额缴纳房产税,可能存在重复纳税的情况。另外,综合性商业体在没有收到租金的情况下还得先行交纳房产税,对其现金流和利润方面造成一定的影响,不利于整个商业地产行业的长久发展。 4、投资回报率方面:如上所述在成本费用方面,房产税成本占了43.58%以上,其他如人力、能耗、维护维保等成本的压缩空间也有限,所以税收成本是挤压了企业的利润空间导致目前商业地产板块的投资回报率偏低,不单止低于其他行业的投资回报率,甚至低于10年期国债利率3.05%;单个项目也甚至可能会出现净亏损。如果投资回报率不高,行业无法吸引投资,不利于持续发展,如下,展示国内行业内规模较大的商业地产集团的投资回报率: | 指标/项目名称 | 华润置地#1109 | 龙湖#960 | 大悦城#207 | 分部收入 | 8092.38 | 4090.47 | 3639.39 | 分部利润(a) | 3786.8 | 2486.62 | 1872.66 | 税后分部利润(b=a*75%) | 2840.1 | 1864.96 | 1404.49 | 分部资产(c) | 140468.25 | 57071.21 | 58611.95 | ROA(总资产回报率)(b/c) | 2.02% | 3.27% | 2.40% | 行业 | 整体税负率 | 农副食品加工 | 5.5% | 食品饮料业 | 6.5% | 卷烟加工 | 12.5% | 非金属矿物制品业 | 7.5% | 建筑安装业 | 6.5% | 房地产出租业 | 15.5% |