承包经营、承租经营有啥区别?如何缴税

|

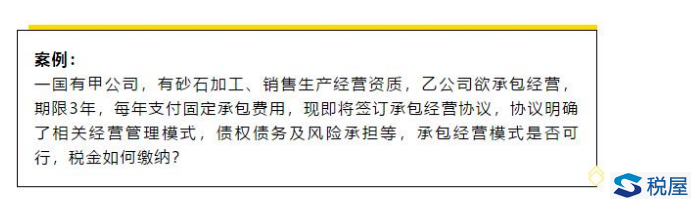

承包承租经营作为企业经营的一个重要的模式,对于资产的有效使用,特别是一些特殊行业由于资金、税务等问题需要通过承包经营和承租经营来解决企业资产的有效利用,提高企业的收益,那么在签订承包经营和承租经营协议时,不同的业务约定,决定了不同的纳税主体和纳税义务,如果没有正确处理,会给企业带来非常大的税收风险,下面通过对一则案例的解析,来帮大家理清承租经营及承包经营中的税收要点。

在解答这个问题之前,我们先了解两个概念:承包经营和承租经营。 如何理解承包经营与承租经营? (一)什么是承包经营? 承包经营是将企业发包给其他单位或个人,承包人以发包人或以自已的名义从事经营,发包人的发包收益与承包经营成果直接相关的业务形式。 例如,甲公司委托乙公司负责承包经营,双方合同规定,乙公司承包后仍以甲公司的名义对外经营,甲公司的税后利润由双方各分享50%。这种经营方式就属于承包经营。 (二)什么是承租经营? 承租经营是将企业租赁给其他单位或个人经营,承租人向出租人交付租金,出租人的出租收益与租金直接相关而与承包经营成果不直接相关的业务形式。承租经营是指对企业的承租,承租的对象是企业而不是单项财产,企业租赁的特点是在取得财产的同时,还取得了被出租企业的某些生产经营权。 承租经营有以出租方名义从事经营的承租经营和以承租方的名义从事经营的承租经营两种。 (三)如何区分承包经营与承租经营? 承包经营与承租经营,两者之间有许多不同之处。其中一个非常明显的区别是,承包经营下,出包方的收益一般与承包经营成果直接挂钩。承租经营下,出租方的收益一般与租金收益直接挂钩而与承包经营成果不直接挂钩。 例如,甲公司与乙公司签订的某项合同约定,甲公司交由乙公司经营,双方按乙方经营的税后利润的50%分成。该项合同中甲方的经济利益与乙方的经营成果直接相关,因此,该项合同为承包经营合同。如果该项合同约定,甲公司交由乙公司经营,乙方定期向甲方缴纳定额的租金,乙方的承包经营结果与甲方收益不直接相关,则该项合同则属于承租经营合同。 承租经营与承包经营的纳税主体的规定 (一)增值税的规定: 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件:(1.营业税改征增值税试点实施办法)第二条规定,“单位以承包、承租、挂靠方式经营的,承包人、承租人、挂常人(以下统称承包人)以发包人、出租人被桂靠人(以下统称发包入)名义对外经营并由发包入承担相关法律责任的,以该发包人为纳税人,否则,以承包人为纳税人,” 因此,在确定增值税纳税人时,采用承包、承租经营方式下,同时满足以下两个条件的,以发包人为纳税人:一是以发包人名义对外经营;二是由发包人承担相关法律责任。不同时满足这两个条件的,以承包人为纳税人。 (二)企业所得税的规定: 国家税务总局关于个人对企事业单位实行承包经营、承租经营取得所得征税问题的通知(国税发[1994]179号)第一条规定,“企业实行个人承包、承租经营后,如果工商登记仍为企业的,不管其分配方式如何,均应先按照企业所得税的有关规定缴纳企业所得税。” 根据以上规定,在确定企业所得税的纳税人时,只需考虑相关经营主体是否属于独立的企业法人,不需考虑承包、承租情况。 (三)税收征管的规定 1、《税务登记管理办法》(国家税务总局7号令2003.12.17)第十条第(四)项规定,有独立的生产经营权、在财务上独立核算并定期向发包人或者出租人上交承包费或租金的承包承租人,应当自承包承租合同签订之日起30日内,向其承包承租业务发生地税务机关申报办理税务登记,领取临时税务登记证及副本。 2、《税收征管法实施细则》(国务院令[2002]362号)第四十九条规定,承包人或者承租人有独立的生产经营权,在财务上独立核算,并定期向发包人或者出租人上交承包费或者租金的,承包人或者承租人应当就其生产、经营收入和所得纳税,并接受税务管理。 根据以上规定,对于承包经营、承租经营模式,当承包人或承租人出现以下三种情况之一的,则发包人或出租人要对承包人或承租人的生产经营、收入和所得承担纳税义务: 第一,承包人或承租人没有独立的生产、经营权,即承包人或出租人不是以自己的名义进行生产经营,而是以发包人或出租人的名义进行生产经营; 第二,承包人或承租人在财务上不独立核算的,即承包人或出租人不属于独立的会计主体,也不以自己的名义对外出具财务报表; 第三,承包人或承租人不是定期向出租人或发包人上缴租金或承包费的。 案例解析:本案中,合同的签订很重要 (一)合同签订模式的确定决定了企业如何交税 1、本案中,如果合同为承包经营合同,那么承包经营模式下,不管承包方是以自己的名义经营还是以被承包方的名义经营,承包方最终从被承包方分回的税后利润,不用再缴纳企业所得税。被承包方收到的承包收益既不需要缴纳增值税,也不需要缴纳企业所得税。 2、本案中,如果如果合同签订为承租经营合同,则被承租方收取的承租收益会被视为出租使用权而收取的租金,需要按照租金收入缴纳增值税、企业所得税等,承租方按照支付租金费用,凭借甲公司开具的发票在企业税前扣除。 (二)合同约定的生产经营权及财务是否独立核算内决定企业纳税主体的确定 1、本案中,如果乙公司以甲公司名义对外经营,且由甲公司承担相关法律责任,则应该确认甲公司为有关经营业务的纳税主体。 2、本案中,如果合同约定乙公司有独立生产经营权,在财务上独立核算并定期向发包方上交承包费的承包人,按《税务登记管理办法》规定,应当自承包合同签订之日起30日内,向其承包业务发生地税务机关申报办理税务登记,税务机关发放临时税务登记证及副本。 因此,在签订合同中,要特别把握这两点,以规避不必要的税务风险。 |