实习生报酬是否缴纳增值税、企业所得税税前如

|

问题: 对于实习生报酬,个人所得税按“劳务报酬所得”预扣缴纳个人所得税,在增值税上是否将实习生报酬认定为“单位或者个体工商户聘用的员工为本单位或者雇主提供取得工资的服务”,不缴纳增值税。从而对于实习生报酬,企业直接造清单在企业所得税税前列支扣除? 湖北税务12366纳税服务热线答复: 您好!您提交的问题已收悉,现针对您所提供的信息回复如下: 增值税—— ①学生实习。根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)文件附件3:营业税改征增值税试点过渡政策的规定,一、下列项目免征增值税。(九)学生勤工俭学提供的服务。 ②劳务报酬。按次纳税和按期纳税,以是否办理税务登记或者临时税务登记作为划分标准。凡办理了税务登记或临时税务登记的小规模纳税人,月销售额未超过10万元(按季纳税的小规模纳税人,为季度销售额未超过30万元,下同)的,都可以按规定享受增值税免税政策。未办理税务登记或临时税务登记的小规模纳税人,除特殊规定外,则执行《中华人民共和国增值税暂行条例》及其实施细则关于按次纳税的起征点有关规定,每次销售额未达到500元的免征增值税,达到500元的则需要正常征税。对于经常代开发票的自然人,建议主动办理税务登记或临时税务登记,以充分享受小规模纳税人月销售额10万元以下免税政策。 ③签订了劳动合同,存在雇佣与被雇佣关系。根据《中华人民共和国增值税暂行条例实施细则》(财政部 国家税务总局令第50号)文件第三条规定,条例第一条所称提供加工、修理修配劳务(以下称应税劳务),是指有偿提供加工、修理修配劳务。单位或者个体工商户聘用的员工为本单位或者雇主提供加工、修理修配劳务,不包括在内。(补充:财税〔2016〕36号也有类似的规定) 企业所得税—— 根据《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号)文件第一条规定,关于季节工、临时工等费用税前扣除问题。 企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出,并按《企业所得税法》规定在企业所得税前扣除。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。 综上所述,请您直接联系当地主管税务机关,需要由其依据相关政策法规并结合贵单位实际经营情况实事求是来认定。湖北省电子税务局(https://etax.hubei.chinatax.gov.cn/portal/)——公众服务——办税地图——当地主管税务机关办税服务厅联系电话。 答复机构:湖北省税务局 答复时间:2020-08-11

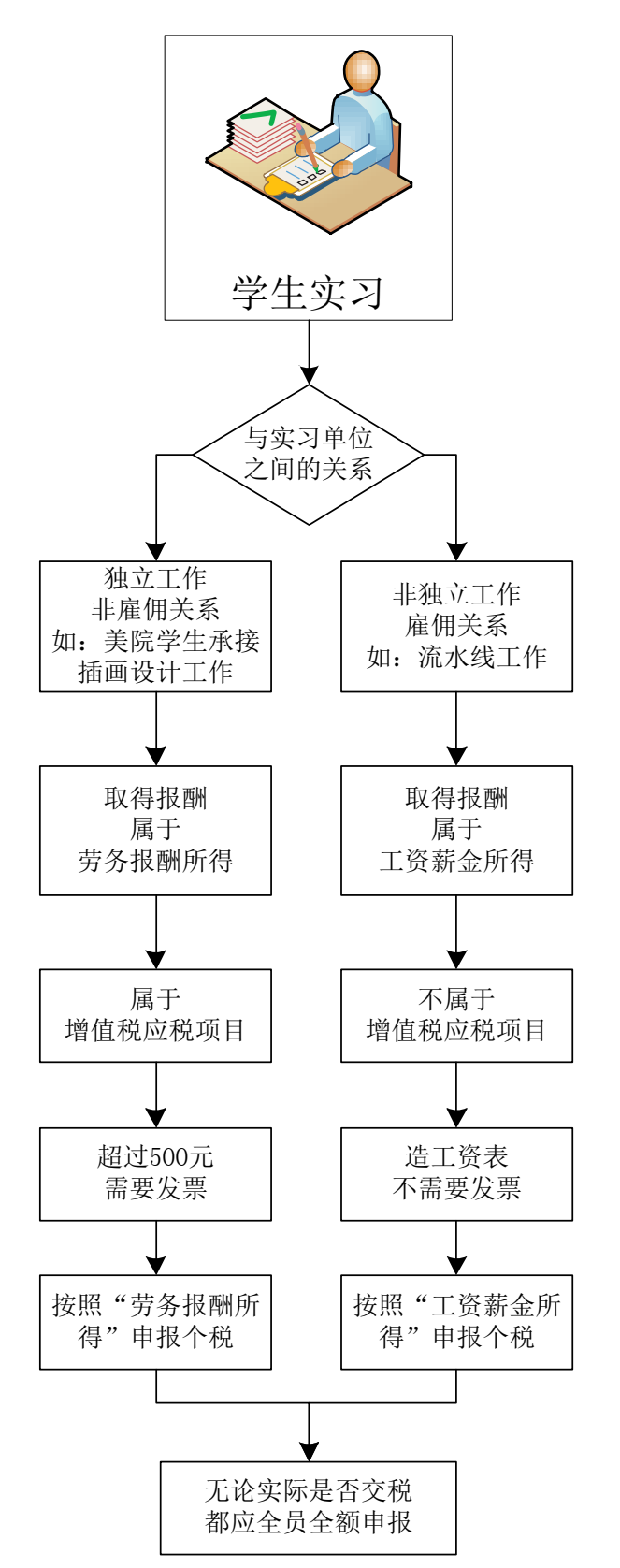

彭怀文解读: 湖北省税务局12366回复包含以下几层意思: 一、增值税方面 1、学生实习,可以按照“学生勤工俭学提供的服务”免增值税; 2、劳务报酬,是否能够免增值税,是有条件的。办理了临时税务登记月入10万元以下,否则只能是500元以下可免; 3、区分“工资”与“劳务报酬”,属于工资的可以免增值税。 二、企业所得税方面 1、实习生报酬区分工资支出和福利费支出进行税前扣除。 2、能不能造清单(工资表)在税前扣除?——直接回避了该问题,避而不答。 综上,所有的答复都是仅供参考,12366说了也不是一定算,具体以主管局为准。 按照税局上述回复,企业实际上还是不知道该怎么去具体操作,因为回复直接回避了是否可以造工资表发放并税前扣除的问题。 一、增值税免税不等于税前扣除就可以不要发票 按照《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号发布)规定,企业支出给个人的项目属于增值税应税项目的,只有小额零星经营业务的个人才可以收款凭证及内部凭证作为税前扣除凭证,否则就需要发票。小额零星的判断标准,是增值税起征点以下,现在也就是500元。 增值税免税,说明属于增值税应税项目,因为只有属于增值税应税项目,才有免税的前提。 因此,增值税免税不等于税前扣除就可以不要发票,如果个人项目属于增值税应税项目,虽然免税,但是超过了起征点500元,还是应该需要发票。 所以,如果企业按照回复去套用“学生勤工俭学提供的服务”免增值税政策的话,只要学生的报酬超过500元,就需要学生去税务局代开免税的增值税发票。该操作难度很大,大厅人员不会轻易开出免税发票的。而且学生很多也不愿意去开票,因为学生没有多少代开发票经验。 二、正确区分学生实习的性质才是解决问题的根本 回避不能解决问题,只有正本溯源,企业才能实际操作。 财税[2016]36号文附件1《营业税改征增值税试点实施办法》第十条(二)项规定,单位或者个体工商户聘用的员工为本单位或者雇主提供取得工资的服务,不属于增值税应税范围。 根据《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号发布)第九条和第十条规定,对于不属于增值税项目的,可以不需要发票。 对于学生实习的报酬,在个人所得税方面应该按照“工资薪金所得”还是“劳务报酬所得”扣缴个税,很多人经常分不清楚,以至于影响到是否需要发票的判断。 《个人所得税法实施条例》第六条规定:劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。 劳务报酬所得与工资、薪金所得等非独立个人劳动取得的报酬是有区别的,根据《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发﹝1994﹞89号)第十九条规定: 工资、薪金所得是属于非独立个人劳务活动,即在机关、团体、学校、部队、企事业单位及其他组织中任职、受雇而得到的报酬;劳务报酬所得则是个人独立从事各种技艺、提供各项劳务取得的报酬。两者的主要区别在于,前者存在雇佣与被雇佣关系,后者则不存在这种关系。 因此,判断劳务报酬所得的关键词是“独立”和“非雇佣”,而工资、薪金所得的关键词是“非独立”和“雇佣”。通常情况下,劳务报酬是独立个人从事自由职业取得的所得。 如果大学生到一个单位实习,从事的工作跟单位的正式员工一致,比如到咖啡店当店员或者到工厂上流水线等,总之一句话,是在单位的安排下工作,而不是独立工作,那么这种情况就应该是“工资”。 相反,如果美院的大学生实习,承接了企业的宣传画或插画设计;或者是学习IT的大学生承接了企业的小程序设计任务。这类工作就是利用技艺进行独立工作的,就属于“劳务报酬”。 凡是属于工资的,是不需要发票,因为工资不属于增值税应税项目。对于不属于增值税应税项目的工资,企业制作一份工资表,让领工资的人签字即可。但是,按规定需要进行个税的全员全额申报,哪怕是不交税也要申报。 凡是属于劳务报酬,只要超过增值税起征点(500元),哪怕是免税,也需要发票才能税前扣除。同样,需要按照“劳务报酬所得”进行个税的全员全额申报,哪怕是不交税也要申报。 对上述观点用流程图总结如下:

2008年之前的解答—— 咨询内容: 企业支付的实习生报酬是否可以在企业所得税税前扣除? 回复内容: 《财政部 国家税务总局关于企业支付学生实习报酬有关所得税政策问题的通知》(财税[2006]107号)规定,凡与中等职业学校和高等院校签订三年以上期限合作协议的企业,支付给学生实习期间的报酬,准予在计算缴纳企业所得税税前扣除。 《国家税务总局关于印发<企业支付实习生报酬税前扣除管理办法>的通知》(国税发〔2007〕42号)规定,企业按照财税[2006]107号文件规定支付给在本企业实习学生的报酬,可以在计算缴纳企业所得税时依照本办法的有关规定扣除。“企业”是指在中华人民共和国境内依照《中华人民共和国企业所得税暂行条例》缴纳企业所得税的纳税人。“学校”是指在中华人民共和国境内依法设立的中等职业学校和高等院校(包括公办学校与民办学校)。接收实习生的企业与学生所在学校必须正式签订期限在三年以上(含三年)的实习合作协议,明确规定双方的权利与义务。企业可在税前扣除的实习生报酬,包括以货币形式支付的基本工资、奖金、津贴、补贴(含地区补贴、物价补贴和误餐补贴)、加班工资、年终加薪和企业依据实习合同为实习生支付的意外伤害保险费。 企业以非货币形式给实习生支付的报酬,不允许在税前扣除。企业或学校必须为每个实习生独立开设银行账户,企业支付给实习生的货币性报酬必须以转账方式支付。企业税前扣除的实习生报酬,依照税收规定的工资税前扣除办法进行管理。 实际支付的实习生报酬高于允许税前扣除工资标准的,按照允许税前扣除工资标准扣除;实际支付的实习生报酬低于允许税前扣除工资标准的,按照实际支付的报酬税前扣除。 相关解读—— 大学生实习薪酬如何缴纳个人所得税又有重大变化<herozgq> |