拍卖公司VS私募投资基金管理人:9号公告增值税

|

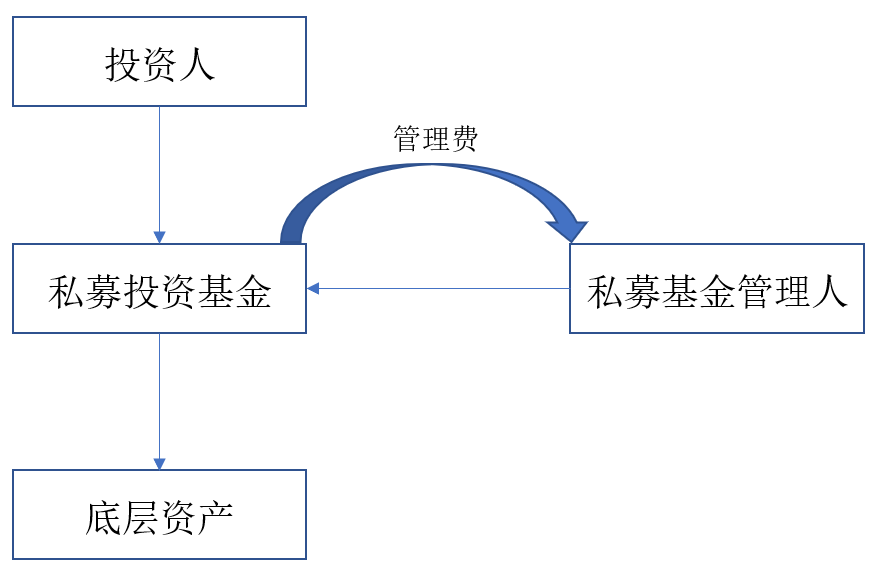

自国家从2018年1月1日开始,对于资管计划开始征收增值税以来,很多私募投资基金的管理人在增值税纳税人身份界定上都有这样两个困惑: 第一个困惑:资管产品的运营收入是否作为管理人增值税一般纳税人认定的销售额 按照财税[2016]140号文的规定:“资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人。”同时,根据财税[2017]57号文的规定,只要管理人分别核算资管产品运营业务和其他业务的销售额和增值税应纳税额,私募投资基金的运营收入就可以享受按3%的税率简易征收增值税。同时,对于私募投资基金管理人从产品收取的管理费,则需要根据管理人增值税纳税人的身份再缴纳增值税。此时就遇到一个问题,如果增值税纳税人的销售额超过500万,除另有规定外,就必须认定为一般纳税人。此时,虽然管理人分别核算资管产品的运营收入和自身管理费收入,但是鉴于140号界定资管产品运营收入的增值税纳税人也是管理人。因此,认定管理人增值税销售额时,究竟是仅按管理费认定,还是应该将产品运营收入和管理费收入合并计算认定呢?这个问题一直成为困扰很多私募投资基金管理人的难题。 之前就有很多私募基金管理人向“财税星空”反馈,他们虽然管理的产品一年的增值税应税收入在1-2亿元,但实际上他们收取的管理费也就在200-300万左右。如果单独按管理费来看,他们不符合一般纳税人认定标准,可以按3%缴纳增值税。但是,如果将产品运营收入和管理费收入合计,他们肯定超过500万,认定为一般纳税人后,管理费收入就需要按照6%计算缴纳增值税。目前对于这个问题,我们尚未发现有基层税务机关或12366正面回答过这个问题。 第二个困惑:资管产品缴纳增值税后,管理人能否对外开具发票 这个问题其实很多资管产品管理人都遇到。就是140号文明确了资管产品的增值税以管理人作为纳税人,那管理人按3%缴纳了增值税后,能否以管理人名义对外开具增值税发票。 对于上述这两个困惑,我们认为国家税务总局发布了2020年9号公告中对于拍卖公司增值税处理的原则可以作为借鉴。9号公告规定:拍卖行受托拍卖文物艺术品,委托方按规定享受免征增值税政策的,拍卖行可以自己名义就代为收取的货物价款向购买方开具增值税普通发票,对应的货物价款不计入拍卖行的增值税应税收入。 对于拍卖公司受托拍卖物品,拍卖公司对于拍卖物品的收入按照规定税率缴纳增值税(或免税),可以以自己名义对外开具发票。而拍卖公司收取的拍卖手续费则作为自己的运营收入也要正常缴纳增值税。而9号公告规定了“对应的货物价款不计入拍卖行的增值税应税收入”,则拍卖公司认定增值税一般纳税人的销售额应该只包含自己的拍卖手续费收入。 我们认为,拍卖公司的这一增值税原则应该借鉴到资管产品的管理人中。拍卖公司拍卖物品的收入只是以拍卖公司名义缴纳增值税并开票,这部分收入不作为拍卖公司的企业所得税收入,这只是为了方便管理的考虑。同样,对于资管产品的增值税,我们以管理人为纳税人,实质也是一种方便管理的考虑,同样资管产品的运营收入目前北京税务局、天津税务局都明确了不作为管理人的企业所得税应税收入。因此,资管公司和拍卖公司增值税在这一点上实际是类似的。因此,借鉴9号公告关于拍卖公司的增值税原则,资管公司的增值税原则也应该类似,即: 1.资管产品的运营收入以管理人名义缴纳增值税后,管理人可以以自己名义对外开具增值税普通发票; 2.资管产品的运营收入以管理人名义缴纳增值税,但不计入管理人增值税应税收入中。这样,私募投资基金管理人在认定一般纳税人时,销售额应该只包括自己的管理费收入,不包括资管产品运营收入。 |

上一篇:垃圾处理的增值税税率相关问题