这些不是研发活动,不能加计扣除

|

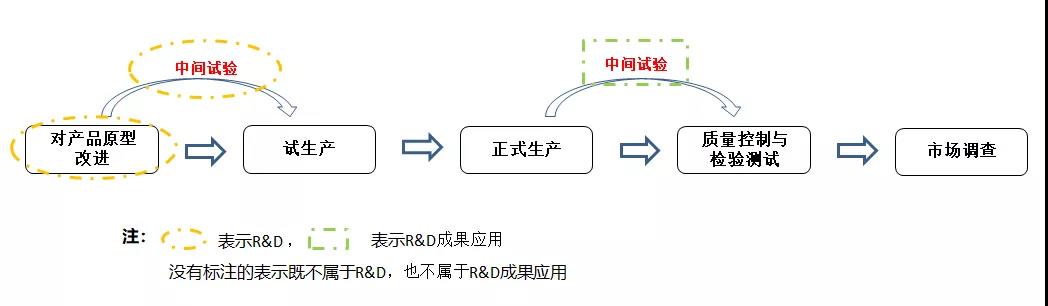

经常有盆友问我:这些活动属不属于研究开发活动,能不能加计扣除这类问题。经营业务当中有一些看似有创意的活动,细究起来并不属于研究开发活动,不能作为研发费用进行加计扣除。本篇就来详解此类情况。 研究开发活动有个非常大气的英文名字,它的英文全称为“Research and Experimental Development”(缩写为R&D)。研究开发活动是指企业为获得科学与技术新知识,创造性运用科学技术新知识,或实质性改进技术、产品(服务)、工艺而持续进行的具有明确目标的系统性活动,这个过程包含了对产品原型实质性改造到工装等小试、中试的过程。 科技活动分类 研究开发活动并不是科技活动的全部。对于科技活动的分类,我国科技统计将统计范围内的科技活动分研究与试验发展(R&D)、R&D成果应用和科技服务等三类。 R&D成果应用是指为使试验发展阶段产生的新产品、材料和装置,建立的新工艺系统和服务,以及作实质性改进后的上述各项能够投入生产或在实际中运用,解决所存在的技术问题而进行的系统活动。科技服务的具体活动内容包括:科技成果的示范推广工作;信息和文献服务;技术咨询工作;自然、生物现象的日常观测、监测、资源的考察和勘探;有关社会、人文、经济现象的通用资料的收集、分析与整理;科学普及;为社会和公众提供的测试、标准化、计量、质量控制和专利服务等。 研究开发活动的最显著特征是创造性,体现新知识的产生、积累和应用,常常会导致新的发现发明或新产品(技术)等,其他科技活动都是围绕研究开发活动发生的。研究开发活动是科技活动的核心组成部分。 R&D研发活动三分类 研究开发活动具体可细化为:基础研究、应用研究和试验发展三类。 基础研究和应用研究主要是扩大科学技术知识,试验发展则是开辟新的应用,计为获得新材料、新产品、新工艺、新系统、新服务等做实质性的改进。 基础研究以一般原理、理论或规律为目标,并以论文、著作、研究报告等形式为主。应用研究是为了确定基础研究成果的可能用途,或确定实现特定和预定目标的新方法,其研究成果以论文、著作、研究报告、原理性模型或发明专利等形式为主。试验发展是开辟新的获得新材料、新产品、新工艺、新系统等进行实质性的改进。试验发展并不增加科学技术知识,而是综合利用已有知识创造新的应用;其开展活动与生产活动直接相关,提供的材料、产品装置是可以复制的原型,而不是原理性的方案。 R&D活动和R&D成果应用在工业上的界限 科技活动当中的科技服务最容易区别,难点在于R&D活动和R&D成果应用的区分。学术界把经营活动的目的性作为区分R&D活动和R&D成果应用的差别。在工业领域,R&D活动和R&D成果应用和生产活动的边界就是:研究开发是技术上的创新。如果仅仅是应用已有的技术知识进行适用于生产的设计、试制的,那是R&D成果应用。 R&D活动和R&D成果应用在工业上的界限大致区别如图所示:

对产品原型做技术上试制性的改进或对现有产品性能进行重大改进的设计、制造和试验就是研究开发活动。如对专利、技术诀窍等进行复制、直接应用而形成新产品的不是研究开发活动,而是R&D成果应用;采用国内已有技术及对产品进行没有实质性改进或者是仅做一些小的调整或修改,属于仿造或模仿,这种情况是R&D成果应用,这样制造出的样品只能算复制品。 中间试验情况比较特殊,新产品、新工艺等在直接用于生产前需要进行中间试验解决一系列的技术问题情况,需要具体情况具体分析。如果,中间试验直接目的是从技术上改进产品、工艺或生产过程为目的的试验就是R&D;如果只是为产品定型设计获取需要的技术参数和资料,那就不是R&D,而是R&D成果应用。 试生产、质量控制与检查,细究起来,既不属于R&D,也不属于R&D成果应用。试生产是对产品原型进行必要改进、修改符合要求后,在正式投入生产前的试验性生产;这阶段有关产品、工艺、流程等设计工作已经基本完成,在试生产过程当中并不对产品或生产过程做进一步改进。质量控制与检查测试是生产过程当中的质量控制计材料、设备等常规检验、检测,自然不属于R&D或者是R&D成果应用。 以下活动不适用税前加计扣除 R&D成果应用不具有创造性特性,决定了该类活动在研发活动产生的费用不能加计扣除。关于这一点,我们在相关涉税规定上可看出一些端倪。《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)第一(二)明确规定下列活动不适用税前加计扣除政策: 1.企业产品(服务)的常规性升级。 2.对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品、服务或知识等。 3.企业在商品化后为顾客提供的技术支持活动。 4.对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变。 5.市场调查研究、效率调查或管理研究。 6.作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护。 7.社会科学、艺术或人文学方面的研究。 以下行业不适用加计扣除 财税〔2015〕119号文列举了几个不适用研发费用加计扣除政策的行业:烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业,以及财政部和国家税务总局规定的其他行业。上述行业以《国民经济行业分类与代码(GB/4754-2017)》为准,并随之更新。在负面清单里类型的行业不能享受研发费用加计扣除政策。 97号公告将6个行业企业的判断具体细化为:以6个行业业务为主营业务,其研发费用发生当年的主营业务收入占企业按《企业所得税法》第六条规定计算的收入总额减除不征税收入和投资收益的余额50%(不含)以上的企业。在判定主营业务时,应将企业当年取得的各项不适用加计扣除行业业务收入汇总确定。在计算收入总额时,应注意收入总额的完整性和准确性,税收上确认的收入总额不能简单等同于会计收入,重点关注税会收入确认差异及调整情况。收入总额按企业所得税法第六条的规定计算。从收入总额中减除的投资收益包括税法规定的股息、红利等权益性投资收益以及股权转让所得。 加计扣除优惠政策的特例 根据研发活动的定义,企业发生的一般的知识性、技术性活动不属于税收意义上的研发活动,其支出不适用研发费用加计扣除优惠政策。但是,有类活动发生的费用也可以加计扣除——创意设计活动。 创意设计活动是指多媒体软件、动漫游戏软件开发,数字动漫、游戏设计制作;房屋建筑工程设计(绿色建筑评价标准为三星)、风景园林工程专项设计;工业设计、多媒体设计、动漫及衍生产品设计、模型设计等。为落实《国务院关于推进文化创意和设计服务与相关产业融合发展的若干意见》(国发〔2014〕10号)的规定精神,财税〔2015〕119号文明确企业为获得创新性、创意性、突破性的产品进行创意设计活动而发生的相关费用可以税前加计扣除。 值得一提的是,财税〔2015〕119号文虽将“创意设计活动”纳入到了享受加计扣除优惠政策的范畴,但并不意味着此类“创意设计活动”就是研发活动。 |