|

房地产并购重组业务过程中,受税收因素以及土地投资强度的影响,买卖双方大多采取股权转让方式进行交割。但由于大额股权溢价无法体现为项目成本,从而导致买家在拿下项目并进行二次开发对外销售时,产生巨大的税收损失。在房地产公司从事过财税工作的朋友们都了解,在收入不变的前提下,成本每减少100元,对应增加的税收成本将至少是54%。一线城市的土地资源本就稀缺,房地产行业随之催生形成了“卖方市场”。卖家为了能够大幅降低其自身本应承担的股权转让溢价对应的所得税,通常会采取“包税制”。意即不管税多税少,一律由买方承担。买卖双方的税收问题就如同一个“跷跷板”,一边高了,另一边自然低。而且在这其中,有很多卖家甚或会提出,要求在境外进行交割,所付款项必须汇至其指定的境外账户。单凭这一点,很多上市公司或国有企业直接被拒之门外,恐怕也只有那些实力雄厚的民营企业才能玩这个游戏了。

阴阳合同,也只是缓兵之计。舒服得了一时,安逸不了太久。3-5年后,随着项目开盘对外销售,问题开始出现了。被“麻醉药”暂时蒙蔽的疼痛,等到税务清算来临的那一天,足以毁掉一个项目。股权转让方式收购地产项目,总绕不开这样的税收疑难问题,而这些问题处理得稍有差错,便会轻松断送掉一个项目。

接下来,沥呕君将为大家分享一个地产并购重组税务案例,希望能对大家有所启迪和帮助。

示例

某房地产企业A公司拟以115亿元的对价收购B公司的股权,意在获取B公司名下的一块土地。B公司能提供的发票仅有30亿元,近85亿元的成本没有发票。而A公司拿下此地块后并非用于开发,而是直接加价15亿元,再转手抛售给另一上市公司C。C公司同意此交易价格,但提出了一个条件,A公司必须提供130亿元的足额发票。

问:这个问题如何解决。

沥呕君解析:

100亿元的发票缺口,怎么弥补?即便是呕沥君动用生平所学的所有税法技能,也只能勉强帮这家企业增加个20亿元的成本发票,但还有80亿元怎么办?加大拆迁补偿费,从原来的实际拆补费5亿元,拔高到50亿元?风险太高了。正常来说,5亿元的拆迁补偿如果放大一些,做到10-20亿元,还勉勉强强,具体要看跟当地税局的沟通结果,人家能不能认,还是个未知数。

有人说,那80亿的缺口咱姑且不论,你先告诉我,那20亿元,呕沥君你有什么高招?说到这个,咱还是那句话,房地产税务筹划一定要打开思维,不能就财说税,这样永远也不可能有大的突破。围绕地产开发全生命周期中的每个环节去针对性地展开布局,在每个环节中尽可能的增加成本,分流利润;组合运用多个方案进行整体的税务安排,解决个10-20亿元,没有太大问题。具体是哪些方案呢,实话实话,这真不是一两句话能够说得明白的,咱们还是要以具体的一个个案例去说明。

案例一 当玫瑰花邂逅税务

韶关某客户经营了近万亩的玫瑰庄园。几十年来,一直靠养花卖花为生。生意做得很大,在当地也算首屈一指,但受制于旧观念的束缚,玫瑰庄园的生意虽仍在继续,但也难有大的突破。后来,老庄主的掌上明珠也就是我们故事中的女主从海外学成归来,并从其父手中接过衣钵,正式介入家族生意的打理。女主从海外学习的各项新知识、新技能,帮助其迅速适应了家族生意,并在父亲的支持下,开始对玫瑰花的生意进行了大刀阔斧的改革与优化。女主遍访了广东省内的各大旅游景区,并和景点负责人积极磋商,提出在景区内增设“园中园”的畅想。一来,提升了原景区的旅游元素,为集聚客流增添新动力;二来,“园中园”也能为景区带来额外的增值收入;三来,制作成各种香精、花茶、手工饰品的玫瑰花衍生品类,也为玫瑰庄园的产品销售进一步拓宽了销路。双赢局面之下,女主很快达成了多项战略合作,玫瑰庄园的生意也跟着再上新台阶。

随着越来越多的玫瑰花被移植至各地景区之后,原有的玫瑰庄园内就闲置出了近两千亩的土地。物尽其用吧,女主就利用这些土地从事房地产开发。玫瑰诚可贵,别墅价更高。这一大片围绕在玫瑰花海之中的乡间别墅,售价几何呢?不高,每栋别墅卖2千万元。女主做生意是把好手,但随之而来的税务问题却令其大伤脑筋。2000万的售价,成本只有500万不到。这一算税,可了不得!

增值税:按老项目,选择按5%简易征收。即:2000*5%=100(万元)。

土地增值税:(2000-500)*60%-500*35%=725(万元)

企业所得税:(2000-500-725)*25%=193.75(万元)

各项税务合计:1018.75万元,占收入的比例近50%。

注:为了方便演算,暂未考虑增值税附加以及成本加计扣除的影响。

毛利1500万元的前提下,单税就交掉了1000多万元,净利润还剩下500万元不到。

这是筹划前的结果。我们稍微筹划一下,结果大不相同。

还是卖别墅,价格还是定在2000万元,只不过,我们将售价拆成了两部分:1500万元的别墅+500万元的玫瑰花。有人说,玫瑰花卖500万元?离不离谱一点啊?听说过什么是品牌的力量吗?普通矿泉水1元1瓶,菲力可却卖到219美元750毫升,有地方说理去吗?再者说,这玫瑰别墅之所以如此金贵,还不就是因为它身处一片花海之中吗?若没有玫瑰花,单就一普普通通的别墅,它也不可能卖这么贵。我们这里假设小业主都能接受这样的方案,那么最终在税收上会带来何种变化呢?

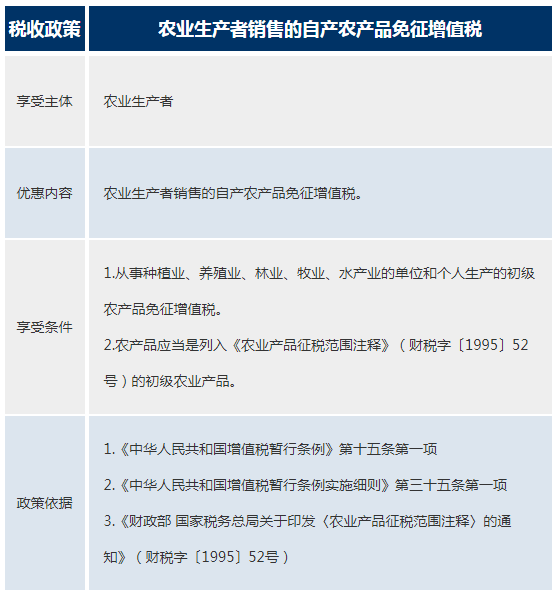

前面我们已经算过了,综合税负占收入的50%,以这个为前提,收入直降500万,对应税收减少250万。同时,卖花要不要交税?要,增值税和企业所得税。可按照政策,增值税是免的,企业所得税减半征收,即500*12.5%=62.5万元。等于最终节税效果为187.5万元(250-62.5)。

政策依据:

《中华人民共和国企业所得税法实施条例》第86条第(二)款第1项:

第八十六条企业所得税法第二十七条第(一)项规定的企业从事农、林、牧、渔业项目的所得,可以免征、减征企业所得税,是指:

...

(二)企业从事下列项目的所得,减半征收企业所得税:

1.花卉、茶以及其他饮料作物和香料作物的种植;

小结一下,本方案利用的是拆分收入法。即将房地产收入向上下游产业链进行分解,进而取得大幅节税的效果。

案例二 合作并非总是共赢

房企A公司在最近的一次商业合作中,感觉踩了一个“巨坑”。交易对手是一家国内知名地产企业B公司,背后拥有实力雄厚的智囊团队,会计师、税务师、律师,一应俱全;反观A公司,则只有老板带着自己的财务和投资两名同事,临时组建的一个小分队。这还未正式过招呢,气势上就输了一截。事情的经过大概是这样的:

A公司欲转让手中的一块地,B公司看中后,意欲摘地。B公司提出合作预案:A出地,B出资,双方共同成立合资公司进行项目开发,最终双方分配物业,A分得30%,B分得70%。双方一拍即合,随机签署了合作框架协议。协议中有这么一条:待项目开发完成后,由B公司主导楼盘销售工作,在将70%的物业售罄并取走利润之后,以平价将其所持有的项目公司股权转给A,至于如何处置这30%的物业,由A自行决定。另,A需要承担所有涉税相关事宜的善后工作。B很厚道,走之前还预留了一部分的税金,用于A处置税务事项之需。双方议定,B需预留12%的税金。B同意了,双方就此签署完成所有的合作协议。

因为这件事发生在2016年之前。就在B正式从项目中退出的次年,房地产营改增正式拉开大幕。但因这个是老项目,按理说应该影响不大才对,可A公司经过最终一盘算,发现其实际应承担的项目总体税负率居然高达25%!A公司自然不乐意,就拿这个事去和B公司理论。

B公司指着当初签的那份合作框架协议对A说:看好了,这可是你我双方黑纸白字签的协议,上面写得很清楚,12%税点,包干!你现在想赖账不成?

协商无果,事情随之陷入僵局。走投无路之下,A公司找到沥呕君,希望能给指条明路。

沥呕君拿到A公司的税务资料后,反反复复研究了好几遍之后,得出一个结论:25%税点恐怕不够看,保守估计得35%!此言一出,A公司的老板以及财务总瞬即晕了。

平心而论,这B公司论实力,那可是个顶个儿的出类拔萃,无论是营销、设计、品牌、财税功底,绝对是行业楷模。但是咱实话实说,这外派到该项目的税务人员,专业水平确实差强人意(不然也不可能出现这么大的测算误差)。其次,咱以“小人之心度君子之腹”一回,即便这位税务人员的专业功底的确牛掰,人家有在走心做工作吗?这毕竟是一个合资项目,又不是B公司百分百投资项目,差不多就行了,花那么大精心作甚?没有足够的动力,B公司自然不会花多少心思用在税务筹划上。那么导致今天这样一种结果,也是必然的。

退一步来说,A公司即便是想做点什么来善后今天的这个局面,但因为整个项目是由B公司全权操盘的,你做任何事情之前,还得事前知会B公司(细节需要B的配合)。

清盘之际,呜呼哀哉!你再请沥呕君出山,便是神仙在世,恐也无力回天。凡事不预则废,税务筹划也不外如是。平常在每个环节打好基础,切忌临时抱佛脚。

在这里,沥呕君认为还是有必要再次强调如下这四句话:

最好的筹划时机在项目前期

最大的筹划空间在土地成本

最高的筹划人不是财务总监,而是老板

最佳的筹划应从战略、经营、理财三个层面多维度立体化展开

案例三 股权融资,且融且慎行

某房地产企业A公司,注册资本为5千万元,其股东为两个自然人,张三和李四,二人为夫妻。某次,A公司向某金融机构B公司申请了10亿元的贷款,年化利率为16%,贷款期限为2年。借款协议上是这么约定的:张氏夫妇需将其持有的A公司股权全部转让给B公司,2年后,待张氏夫妇还本付息之后,B公司再将其持有的B公司股权归还至张氏夫妇名下。

问:上述安排在税务上会带来何种影响。

沥呕君解析:

先抛结论:若将税务因素考虑进去,该笔融资业务的实际利率不是16%,而是33.1%,翻了一倍有多。为什么会有这样的结论,我们来具体分析一下:

首先,张氏夫妇在将股权转让给B公司的时候,他们需就股权溢价所得缴纳个人所得税:

(10-0.5)×20%=1.9(亿元)

其次,因为是股权交易,如果是直接的债权融资,能获取到合规利息发票的话,是可以进成本在土地增值税和企业所得税进行扣除的。如此带来的税收损失为:

土地增值税

10(本金)*16%(利率)*2(借款期限)*30%(默认按最低一档税率计算)=0.96(亿元)

企业所得税

(3.2-0.96)*25%=0.56(亿元)

两项税负合计:1.52(亿元)

所有税负总计:1.9+1.52=3.42(亿元)

税费和利息费合计起来就是:3.42+3.2(借款利息)=6.62(亿元)

因此,真正的利率应为:6.62/10/2*100%=33.1%。

有人要杠,股权转让为何非得实打实的来?注册资本为5千万元,那我们完全可以采取“阴阳合同”的解决方式嘛。平价转让就好了,至于那溢价部分的9.5亿元,双方签署一份补充协议,B公司将款项汇至张氏夫妇指定的私人账户,问题不就解决了吗?可是别忘了,交易对手是一家国有大型金融机构,谁和你玩“阴阳合同”这一套呢?那么问题就没法解决了吗?办法自然是有的,沥呕君在这里“马后炮”一下:

交易价格还是保持10亿元不变,但是分为两部分。其中的5千万元,咱们平价转让就好了(为保方案通过率,转让价格不宜低于A公司的账面净资产);剩下的9.5亿元,咱们按债权的形式来就好了嘛。呐,这不就是江湖中盛传的“小股大债”模式?

又有人说,咱们或许可以考虑增资扩股的方式?可是这样依然无法解决利息发票的问题,因为说到底,增资扩股也还是体现以股权的方式。对比之下,我们认为,还是“小股大债”模式最为合宜。可是问题来了,A公司名下是有土地的,土地价值不容小觑,你完全按平价来,税务局很可能对你进行纳税评估。根据《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》(国家税务总局公告2014年第67号公告)相关规定,自然人股东在股权转让时应按照市场公允价值确定股权转让收入。而适用于平价转让的情形则仅有如下这么几种情形:

1、能出具有效文件,证明被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权;

2、继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人;

3、相关法律、政府文件或企业章程规定,并有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让;

4、股权转让双方能够提供有效证据证明其合理性的其他合理情形。

《国家税务总局关于企业混合性投资业务企业所得税处理问题的公告》(国家税务总局公告2013年第41号)则对明股实债下的企业所得税处理打开了一道“决口”。符合条件的混合型投资行为,被投资企业可以允许将实质性的利息支出在企业所得税前扣除:

《国家税务总局关于企业混合性投资业务企业所得税处理问题的公告》(国家税务总局公告2013年第41号)第二条第(一)款:

对于被投资企业支付的利息,投资企业应于被投资企业应付利息的日期,确认收入的实现并计入当期应纳税所得额;被投资企业应于应付利息的日期,确认利息支出,并按税法和《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第一条的规定,进行税前扣除。

但是这仅仅解决的是企业所得税,土增税依然无解。况乎,完全满足混合性投资行为的规定实在是太难了,单第3第4条就很难有企业能做到:

1、被投资企业接受投资后,需要按投资合同或协议约定的利率定期支付利息(或定期支付保底利息、固定利润、固定股息,下同);

2、有明确的投资期限或特定的投资条件,并在投资期满或者满足特定投资条件后,被投资企业需要赎回投资或偿还本金;

3、投资企业对被投资企业净资产不拥有所有权;

4、投资企业不具有选举权和被选举权;

5、投资企业不参与被投资企业日常生产经营活动。

想一想看,假如你是金融机构,你虽然是被投资企业的百分百股东了,但你又不拥有对该公司净资产的所有权,那请问金融机构如何做风控呢?我为了加强风控措施,势必要向公司董事会派驻董事成员,你剥夺了他的选举权和被选举权,等于完全脱离了其掌控。这种条件,放给任何一家金融机构,恐怕也很难答应。而41号公告又说了,这5个条件必须同时满足,缺一不可,这就造成了在实际业务中,根本不可能完全符合条件,企业也就享受不到政策。41号公告沦为一纸空文,毫无价值。

案例四 卖别墅?OUT了!

地处海南岛的某高端别墅项目,占地面积约20亩,建筑面积约5000万平,销售均价在10万元/平左右,整个小区大概200多套房源。楼面地价低廉到可以忽略不计,建安成本仅为2000元/平,单方溢价非常之大,要交的税也很沉重。增值税、土增税、企业所得税三项税负合在一起,粗略计算了一下,大概占到销售额的75%。卖10万元,交税交掉7.5万,还有的做吗?这家开发商A公司是硬着头皮卖了一部分,最终实在是不堪其痛,请了沥呕君过去,希望能够施以援手。

沥呕君过去以后,在摸清楚情况以后,决定改变这家企业的商业模式。咱不卖别墅了,改卖养生养老卡,再卖一些信托产品。听上去,是不是和我们前面提到的案例一有些相像?别着急,咱接着往下。

海南岛买别墅的主,都是些什么人?山西的煤老板,东北的矿老板,等等。这些人买来别墅也非常住,只是每年在那边住上3-5个月,度假。这些人有个特点,名下别墅有好几套,换着住。让他们掏个5千万购买一套别墅,不带眨眼的,也不需要银行贷款。咱变着花样来玩,现在不卖别墅了,改卖信托产品(养老卡)给你。你买了我一款信托产品(养老卡),我免费送你一套别墅的处置权、收益权和使用权,只有一项权利没有,那就是所有权。处置权是什么意思呢,你拿了这套别墅之后,所有相关权益可以转让或承继。一开始很多人不能接受,因为毕竟没有红本。你真在乎红本也没关系,5000万;不要红本的,优惠500万。开发商为什么愿意便宜500万给你?前面说了,销售额的75%用来交税了,那我卖一套5000万,交税交掉了3500万,只剩1500万;我现在卖卡就只需交增值税(6%而不是9%)和企业所得税(约1533万),扣除掉优惠的500万,那我还能净得3000万左右。孰优孰劣,立判高下吧?

看上去,我们并没有着手太多有关税收本身的工作,只是对商业模式作了一次调整。单套能够节省1500万,整个小区有200套,节税金额就差不多有30亿!

注:此方案存个悖论,大家见仁见智吧。能出得起钱购买5000万豪宅的主,想必都不会缺钱。谁会为了500万的优惠从而放弃拿到红本的权利呢?再者,从房产投资的角度来看,若是没有红本,将来二次销售可能也是个问题。

激活地产开发业务过程中每个环节的税务细胞,沿着价值链条向上下游进行逐步延伸,并围绕商业模式重塑和股权架构梳理进行多维度全方位的税务筹划工作,在沥呕君看来,才是房地产企业开展税务筹划工作的最高奥义。 |