疫情防控免税政策收入发票开具、冲红、申报相

|

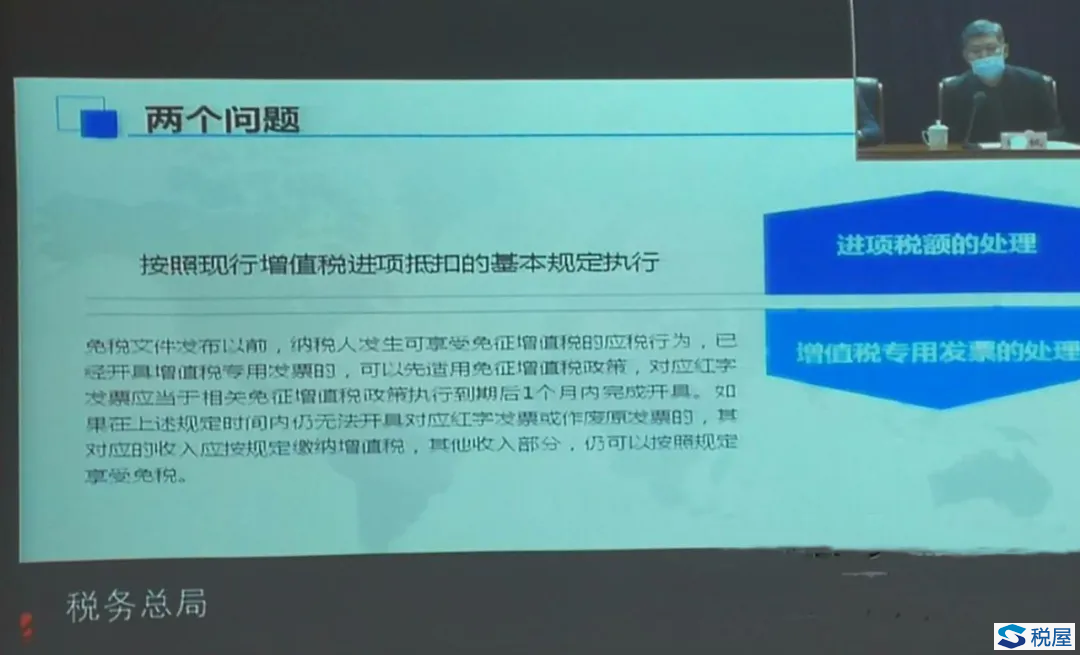

一、免税文件发布前,纳税人免税收入开具了增值税专用发票,可以先行享受免税政策;如果专用发票最终无法换回,纳税人可以就开具的普通发票单独享受免税政策。 免税政策发布前,纳税人免征增值税的行为如果开具了专用发票,应如何计算缴纳增值税? 光光哥曾在公众号文章《餐饮住宿、旅游娱乐、文化体育等生活服务收入,疫情期间免征增值税!》一文中做如下解答: “1、纳税人开出的增值税专用发票如果可以退回换开增值税普通发票,则享受免征增值税;如果不能退回,此部分专用发票不免税; 2、纳税人开出的带税率的普通发票,也可以享受免税;如果申报比对不符,由税务部门解除异常。” 对以上说法,很多朋友提出了质疑,认为这个解答没有法规依据,纳税人如果开出了当月无法作废的增值税专用发票,应该就全额收入缴纳增值税。 这个质疑非常有道理,财政部国家税务总局《增值税纳税人放弃免税权有关问题》(财税[2007]127号)规定: “纳税人一经放弃免税权,其生产销售的全部增值税应税货物或劳务均应按照适用税率征税,不得选择某一免税项目放弃免税权,也不得根据不同的销售对象选择部分货物或劳务放弃免税权。” 也就是说,纳税人不得就同一项销售业务选择部分免税、部分征税,或者全部享受免税,或者全部征税。 按照这个理解,纳税人1月份发生的免征增值税的应税行为,如果当月开出了增值税专用发票,确实意味着其当月的全部收入不应该享受免税政策,需全额缴纳增值税。 对这个问题,无论是《关于支持新型冠状病毒感染的肺炎疫情防控有关税收征收管理事项的公告》(国家税务总局2019年4号公告)也罢,还是后期的相关政策解读(详见“钦光税道”公众号文章《总局口径||关于支持新冠疫情防控的财政部 税务总局公告[2020]8、9、10三个公告的政策问答口径》)以及总局领导在线访谈也罢,对此都没有明确回应。 因此,很多纳税人在1月份属期申报时,面临了无法享受优惠政策的问题。 光光哥坚持认为,防控疫情期间财政部、税务总局发布的相关优惠政策,属于特殊时期的优惠政策,一定不会按常规方案实施,应该会让纳税人最大限度地享受政策红利。 近日,税务总局内部视频会对该问题做了统一部署,如图:

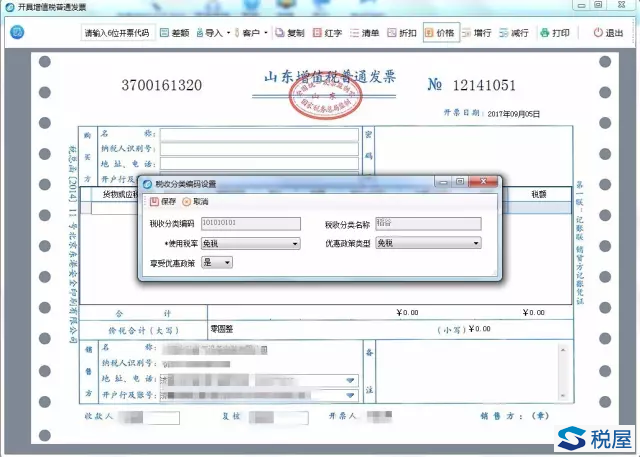

图片不太清晰,光光哥做个描述: 1、免税文件发布以前,纳税人发生可享受免征增值税的应税行为,已经开具增值税专用发票的,可以先适用免征增值税政策; 2、纳税人开具的已经先行使用免征增值税政策的增值税专用发票,如果不能在规定时间内开具对应的红字发票或者作废原发票,其对应的收入按规定缴纳增值税; 3、其他收入部分,可以按规定享受免税。 22日,国家税务总局发布《防控疫情税收优惠政策热点问答(第五期)》,对此也有了明确答复: “在8号、9号公告发布前,纳税人发生相关应税行为,可适用8号、9号公告规定的免征增值税政策,但纳税人已开具增值税专用发票,且无法按上述规定开具对应红字发票或者作废原发票的,其对应的收入应按规定缴纳增值税,其余收入仍可享受免税政策。” 好了,这就是答案,光光哥的解答没有问题! 二、纳税人疫情期间发生的符合免征增值税优惠政策的应税行为,应该如何开具发票? (一)、开具税率为“免税”的增值税普通发票 纳税人发生免征增值税的应税行为开具发票,在设置商品编码、选择税率时,应勾选左下角“享受优惠政策”,选择“是”,并进一步选择“免税”。

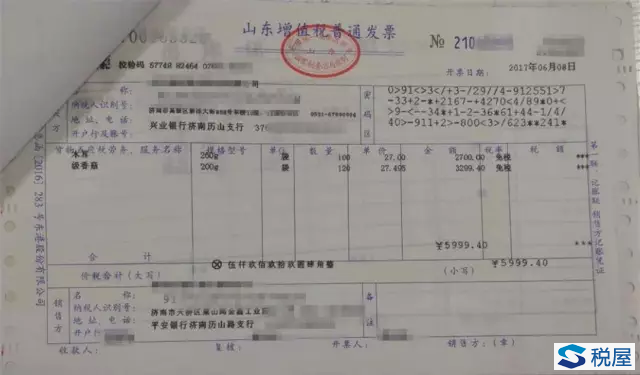

发票开具完毕后,显示为下图:

图中税率栏显示为“免税”(不同征税政策的发票开具方法详见“钦光税道”公众号文章《【实务】增值税零税率、免税、不征税,这几种行为在开具发票时如何选择税率?》)。 (二)、免征增值税政策出台前,已经开具的发票怎么办? 1、已经开具的带税率或者征收率的增值税普通发票 纳税人1月份已经开具的增值税普通发票(包含2月份政策出台前已经开具的),是正常税率或者征收率。纳税人对此类发票无需冲红或者作废重开,正常享受免税即可。 2、已经开具的增值税专用发票 2.1、纳税人已经开出的增值税专用发票需要联系受票方冲红并换开增值税普通票,按规定享受免税政策; 2.2、纳税人已经开出的增值税专用发票如果最终无法联系受票方冲红换开的,可在政策优惠期先行享受免税政策,后期重新做缴税处理。 (三)、免征增值税政策出台后,纳税人开具发票应注意什么问题? 2月6日免税政策出台后,享受免税政策的纳税人应该严格按照规定开具发票,避免国家有优惠政策,自身却无法享受。 1、坚决杜绝对享受免征政策的应税行为选择性地开具增值税专用发票,避免被取消免税资格,全额征税; 2、严格按照免征增值税收入开具增值税普通发票的规定,发票税率选择“免税”。 (四)、发票之外的话题 纳税人对开出的发票进行冲红、换开,势必面临如何把重新开具的增值税普通发票交给客户的问题。 在此,小编建议纳税人积极申领使用增值税电子普通发票,一方面可以实现“非接触式”办税,实现发票线上购买、开具、交付,为疫情防控做一点贡献;一方面可以节约换开发票的交付(邮寄)成本,快捷高效。 三、纳税人享受免税政策,特别是已经开具了增值税专用发票的,应如何进行免税申报? (一)、一月份已经开出的发票的申报办法 1、一月份属期报税,普票申报免税,专票暂时申报缴税。 1.1、一月份属期申报时,将已开出的增值税普通发票销售额统一填报在《增值税纳税申报表附列资料(一)》免税销售额栏次和《增值税减免税申报明细表》对应栏次,不要填写在应税行为的对应税率栏次; 1.2、一月份属期申报时,将已开出的增值税专用发票记载的销售额和销项税额,据实填写在《增值税纳税申报表附列资料(一)》征税项目的“开具增值税专用发票”对应栏次,申报缴税; 注:如纳税人提前完成申报,未享受免税政策的纳税人,可以选择更正当期申报或者在下期申报时调整。已征应予免征的增值税、消费税税款,可以予以退还或者分别抵减纳税人以后应缴纳的增值税、消费税税款。 2、二月份属期申报时,将一月份已经申报缴税的增值税专用发票对应的免税收入进行调整,先行享受免税政策。 2.1、二月份属期申报时,对于1月份开出的专用发票,已经冲红换开的部分,以负数形式填写在《增值税纳税申报表附列资料(一)》征税项目的“开具增值税专用发票”对应栏次,冲减1月份申报的专票金额; 2.2、二月份属期申报时,对于1月份开出的专用发票,尚未冲红换开的部分,以负数形式填报在《增值税纳税申报表附列资料(一)》征税项目“未开具发票”相关栏次,冲减1月增值税专用发票对应的销售额和销项税额; 2.3、二月份属期申报时,将一月份开具的专用发票对应的免税收入,全部填写在《增值税纳税申报表附列资料(一)》免税销售额栏次和《增值税减免税申报明细表》对应栏次,确认免税销售额。 籍此,一月份开具的专用发票已申报缴纳的税金,形成预缴增值税,纳税人可以申请退税。 (二)、二月份已经开出的发票如何报税? 1、2月5号(含)已经开出的专用发票,应及时退回作废换开普通发票;暂时不能作废、换开的,可在二月份属期先行享受免税,具体填写方式同上; 2、2月6日(含)以后开出的增值税专用发票,必须退回作废,换开增值税普通发票,否则取消当月所有同一免税收入的免税资格! 3、2月份已经开出的含税率的增值税普通发票,不影响免税。 (三)、在免税政策发布前,开出的增值税专用发票,如不能按规定作废或冲红换开,需补缴增值税。 疫情结束后一个月内,纳税人免税政策发布前【指2月5日(含)以前】开出的增值税专用发票如仍无法按规定换回重开的,需就无法换开的增值税专用发票记载的销售额和销项税额以正数形式填报在《增值税纳税申报表附列资料(一)》征税项目“未开具发票”相关栏次,补缴税金; 同时,将相对应的销售额和销项税额以负数形式填报在增值税纳税申报表免税栏次和《增值税减免税申报明细表》对应栏次,调整免税销售额。 光光哥奇怪的是,为什么税总规定纳税人1月份开具的增值税专用发票对应的享受免税政策的应税行为需要在1月份属期申报时先行缴纳增值税,在2月份所属期申报时才通过“未开具发票”栏次及“免税收入”栏次进行调整,而不是直接在1月份属期申报时按此法直接填列? 难道是疫情期间,纳税申报系统来不及修正? 四、疫情期间免征增值税收入对应的不得抵扣的进项税额如何转出? 按照国家税务总局规定的疫情期间的免税收入申报办法进项纳税申报,纳税人就免税收入对应的进项税额转出金额的计算及税会处理会非常麻烦。对此,光光哥建议:进项税额暂不做转出处理,待疫情结束后甚至到年底,再根据年度免税收入总额一并进行转出调整。 虽不合法,但简单易操作,毕竟对于免征增值税收入对应的进项税额转出事宜,税总也有年度统算调整的规定。 |

下一篇:新收入准则和税法差异