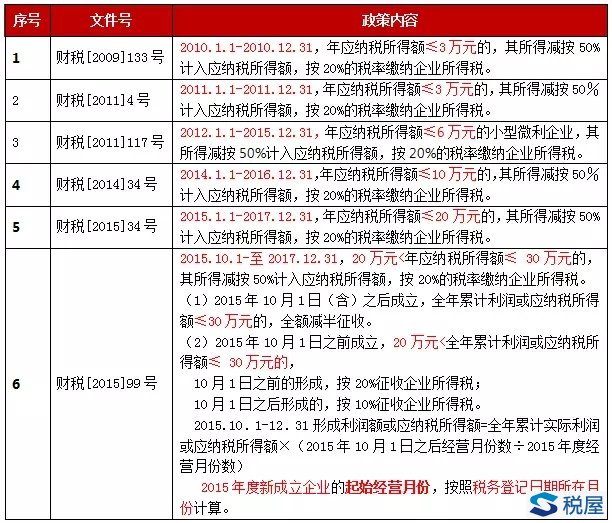

小型微利企业税收优惠政策汇总

来源:解税宝 作者:闫淑清 人气: 发布时间:2022-08-14

摘要:一、 所得税税率优惠变化概览 【提醒1】 符合条件的非居民企业不适用小型微利企业所得税优惠政策 【提醒2】 办理2014年及以后年度企业所得税汇算清缴时,实行查账征收的小型微利企...

|

【提醒1】符合条件的非居民企业不适用小型微利企业所得税优惠政策

【提醒2】办理2014年及以后年度企业所得税汇算清缴时,实行查账征收的小型微利企业,通过填报《企业所得税年度纳税申报表》之《基础信息表》中的“104从业人数”、“105资产总额(万元)”栏次,履行备案手续,不再另行备案。

【提醒3】自2016年度起,符合条件的核定征收的小型微利企业适用所得税优惠政策。

1. 财税[2011]105号

自2011年11月1日起至2014年10月31日止,对金融机构与小型、微型企业签订的借款合同免征印花税。

2. 财税[2014]78号

自2014年11月1日至2017年12月31日,对金融机构与小型、微型企业签订的借款合同免征印花税。

1.财税[2014]75号

对生物药品制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,信息传输、软件和信息技术服务业6个行业的小型微利企业,2014年1月1日后新购进的研发和生产经营共用的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。)

2. 财税[2015]106号

轻工、纺织、机械、汽车等四个领域重点行业的小型微利企业,2015年1月1日后新购进的研发和生产经营共用的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可由企业选择缩短折旧年限或采取加速折旧的方法。

相关政策汇总——

小微企业VS小型微利企业

小微企业VS小型微利企业税收优惠政策汇总

|

|