限售股的涉税处理

来源:小颖言税 作者:严颖 人气: 发布时间:2020-11-21

摘要:限售股是有价证券的一种,属于金融商品。限售股的涉税处理包括持有期间和出售两个环节,由于金融商品持有期间(含到期)取得的非保本收益不征收增值税,符合条件的股息收益免征企...

|

限售股,通俗地说是对销售有限制的股票,它是有价证券的一种,属于金融商品。本文对转让限售股的税务处理分税种进行梳理。

一、增值税

限售股的增值税处理包括持有期间和出售两个环节,持有期间取得的股息所得,属于非保本收益,不征收增值税;转让环节,需掌握以下要点:

(一)销售额的确定

根据《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号附件2)第一条第三项第3目规定,限售股的销售额=卖出价-买入价。转让限售股出现的正负差,按盈亏相抵后的余额为销售额。若相抵后出现负差,可结转下一纳税期与下期转让金融商品销售额相抵,但年末时仍出现负差的,不得转入下一个会计年度。

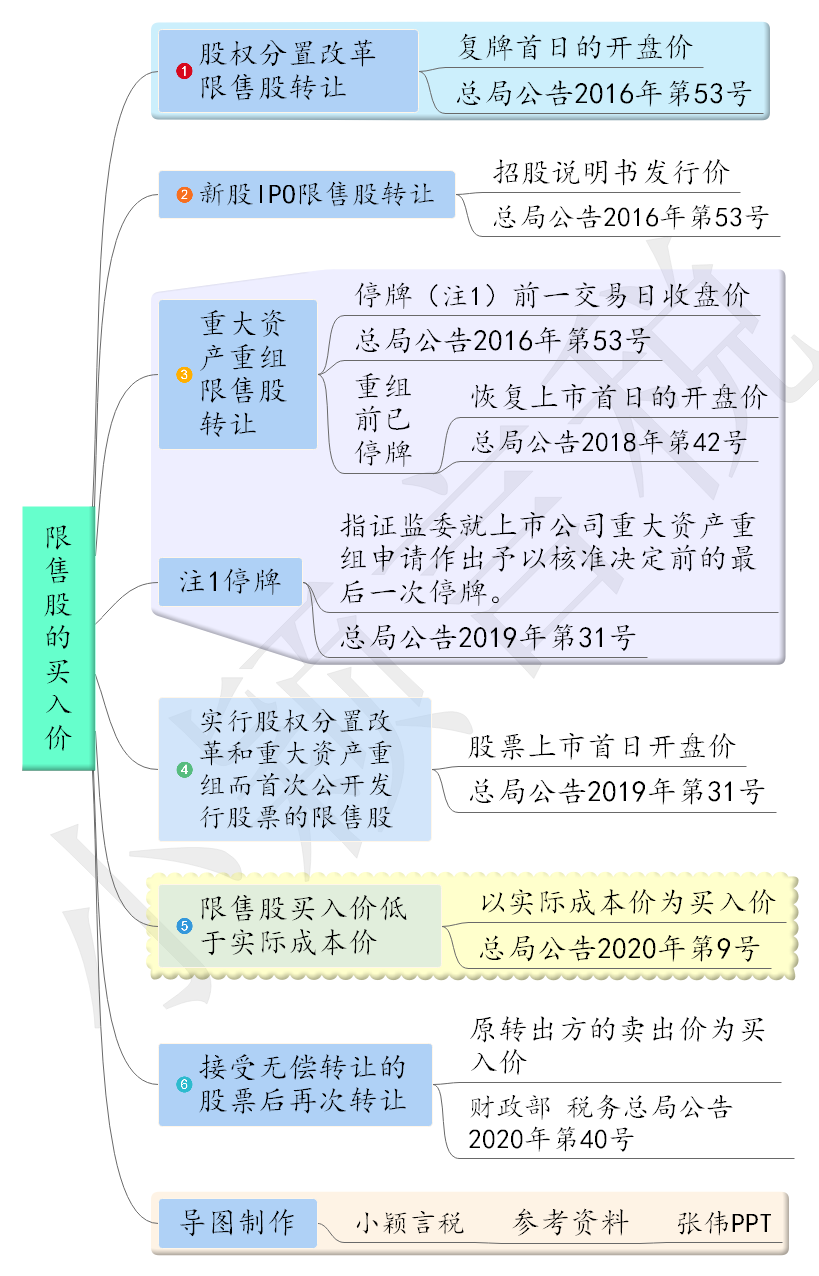

金融商品的买入价,可以选择按照加权平均法或者移动加权平均法进行核算,选择后36个月内不得变更。限售股买入价的确认分以下几种类型:

1.股权分置改革限售股转让

上市公司实施股权分置改革时,在股票复牌之前形成的原非流通股股份,以及股票复牌首日至解禁日期间由上述股份孳生的送、转股,以该上市公司完成股权分置改革后股票复牌首日的开盘价为买入价。

依据:《国家税务总局关于营改增试点若干征管问题的公告》(总局公告2016年第53号)第五条第一项

2.新股IPO限售股转让

公司首次公开发行股票并上市形成的限售股,以及上市首日至解禁日期间由上述股份孳生的送、转股,以该上市公司股票首次公开发行(IPO)的发行价为买入价。

依据:《国家税务总局关于营改增试点若干征管问题的公告》(总局公告2016年第53号)第五条第二项

3.重大资产重组限售股转让

因上市公司实施重大资产重组形成的限售股,以及股票复牌首日至解禁日期间由上述股份孳生的送、转股,以该上市公司因重大资产重组股票停牌前一交易日的收盘价为买入价。

依据:《国家税务总局关于营改增试点若干征管问题的公告》(总局公告2016年第53号)第五条第三项

(1)重大资产重组限售股转让(重组前已经停牌)

上市公司因实施重大资产重组形成的限售股,因重大资产重组停牌的,按照2016年53号公告第五条第(三)项的规定,以该上市公司因重大资产重组股票停牌前一交易日的收盘价为买入价;在重大资产重组前已经暂停上市的,以上市公司完成资产重组后股票恢复上市首日的开盘价为买入价。

依据:《国家税务总局关于明确中外合作办学等若干增值税征管问题的公告》(国家税务总局公告2018年第42号)第四条

(2)重大资产重组多次停牌口径

上市公司因实施重大资产重组多次停牌的,《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号发布,国家税务总局公告2018年第31号修改)第五条第(三)项所称的“股票停牌”,是指中国证券监督管理委员会就上市公司重大资产重组申请作出予以核准决定前的最后一次停牌。

依据:《国家税务总局关于国内旅客运输服务进项税抵扣等增值税征管问题的公告》(国家税务总局公告2019年第31号)第三十九条第十条第二项

4.实行股权分置改革和重大资产重组而首次公开发行股票的限售股

纳税人转让因同时实施股权分置改革和重大资产重组而首次公开发行股票并上市形成的限售股,以及上市首日至解禁日期间由上述股份孳生的送、转股,以该上市公司股票上市首日开盘价为买入价,按照“金融商品转让”缴纳增值税。

依据:《国家税务总局关于国内旅客运输服务进项税抵扣等增值税征管问题的公告》(国家税务总局公告2019年第31号)第三十九条第十条第一项

5.限售股买入价低于实际成本价

单位将其持有的限售股在解禁流通后对外转让,按照《国家税务总局关于营改增试点若干征管问题的公告》(2016年第53号)第五条规定确定的买入价,低于该单位取得限售股的实际成本价的,以实际成本价为买入价计算缴纳增值税。

依据:《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)第四条

6.接受无偿转让的股票后再次转让

纳税人无偿转让股票时,转出方以该股票的买入价为卖出价,按照“金融商品转让”计算缴纳增值税;在转入方将上述股票再转让时,以原转出方的卖出价为买入价,按照“金融商品转让”计算缴纳增值税。

依据:《财政部税务总局关于明确无偿转让股票等增值税政策的公告》(财政部税务总局公告2020年第40号)第一条

(二)纳税义务发生时间

限售股的纳税义务时间,为限售股转移的当天。

依据:《营业税改征增值税试点实施办法》(财税〔2016〕36号附件1)第四十五条第三项规定,纳税人从事金融商品转让的,为金融商品所有权转移的当天。

(三)会计处理

“转让金融商品应交增值税”明细科目,核算增值税纳税人转让金融商品发生的增值税额。

金融商品转让按规定以盈亏相抵后的余额作为销售额的账务处理。金融商品实际转让月末,如产生转让收益,则按应纳税额借记“投资收益”等科目,贷记“应交税费——转让金融商品应交增值税”科目;如产生转让损失,则按可结转下月抵扣税额,借记“应交税费——转让金融商品应交增值税”科目,贷记“投资收益”等科目。交纳增值税时,应借记“应交税费——转让金融商品应交增值税”科目,贷记“银行存款”科目。年末,本科目如有借方余额,则借记“投资收益”等科目,贷记“应交税费——转让金融商品应交增值税”科目。

(四)发票开具

限售股转让,不得开具增值税专用发票。购买方不凭增值税专用发票抵扣税款,而是由转让方全额开具普通发票,购买方根据“卖出价-买入价”差额征税。

依据:财税〔2016〕36号文附件2第一条第三项第3目

(五)一般纳税人申报表填写

1.填写附表三(服务、不动产和无形资产扣除项目明细)第4行“6%税率的金融商品转让项目”,该行第1列填写本期销售的金融商品含税收入,第3列填写该金融商买入成本,第5列填本期实际扣除金额……

2.填写附表一(本期销售情况明细)第5行“6%税率”,本行第3、4列“开具其他发票”销售额和销项税额,第11列=附表三第5列……

……

依据:《财政部关于印发<增值税会计处理规定>的通知》(财会〔2016〕22号)。

(六)免税规定

1.合格境外投资者(QFII)委托境内公司在我国从事证券买卖业务。

2.香港市场投资者(包括单位和个人)通过沪港通买卖上海证券交易所上市A股。

3.对香港市场投资者(包括单位和个人)通过基金互认买卖内地基金份额。

4.证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券。

5.个人从事金融商品转让业务。

6.全国社会保障基金理事会、全国社会保障基金投资管理人运用全国社会保障基金买卖证券投资基金、股票、债券取得的金融商品转让收入。

7.人民币合格境外投资者(RQFII)委托境内公司在我国从事证券买卖业务。

8.经人民银行认可的境外机构投资银行间本币市场取得的收入。

(七)主要风险点

1.上市公司股东减持上市公司因IPO、重大资产重组和股权分置改革形成的限售股,可能存在未及时申报或因适用计算方法错误少申报缴纳税款的情况。

2.企业之间股份(股票)转让,转让价格和转让成本是否按规定计算,是否综合考虑转让之前发生转股、配股、限售股解禁、增发和可转债等情况。

依据:财税〔2016〕36号附件3营业税改征增值税试点过渡政策的规定、财税〔2016〕39号、财税〔2016〕70号

二、企业所得税

(一)纳税主体

因股权分置改革造成原由个人出资而由企业代持有的限售股,企业转让上述限售股取得的收入,应作为企业应税收入计算纳税。

(二)转让所得

1、限售股转让收入扣除限售股原值和合理税费后的余额为该限售股转让所得。

2、企业未能提供完整、真实的限售股原值凭证,不能准确计算该限售股原值的,主管税务机关一律按该限售股转让收入的15%,核定为该限售股原值和合理税费。

例:限售股转让收入100万元,不能准确核算原值,应纳税所得额为100×(1-15%)=85万。

依照本条规定完成纳税义务后的限售股转让收入余额转付给实际所有人时不再纳税。

(三)不视同转让限售股

依法院判决、裁定等原因,通过证券登记结算公司,企业将其代持的个人限售股直接变更到实际所有人名下的,不视同转让限售股。

理解:甲公司1994年1元/股,买了1000万股股票,1995年,因股权分置改革,不允许转让,只能协议转让,2元/股卖给乙公司2000万股,但股票没有过户;2000年乙公司3元/股协议转给丙女士,2005年大小非解禁,丙女士20元/股出售给丁公司,卖了2亿,虽然甲公司是代丙女士持有的,但税法只看法律交易形式,甲公司转让限售股应作为企业应税收入按25%的税率计算缴纳企业所得税。

如果经法院裁定,把股票过户到丙女士名下,由丙交个人所得税,税率20%。甲公司将代持股直接变更到实际所有人丙女士名下,不视同转让限售股,即司法裁定不算卖股票。

(四)转让收入

企业在限售股解禁前将其持有的限售股转让给其他企业或个人,企业应按减持在证券登记结算机构登记的限售股取得的全部收入,计入企业当年度应税收入计算纳税。

企业持有的限售股在解禁前已签订协议转让给受让方,但未变更股权登记、仍由企业持有的,企业实际减持该限售股取得的收入,依照规定纳税后,其余额转付给受让方的,受让方不再纳税。

依据:《国家税务总局关于企业转让上市公司限售股有关所得税问题的公告》(国家税务总局2011年第39号公告)

三、个人所得税

(一)自2010年1月1日起,对个人转让限售股取得的所得,按照“财产转让所得”,适用20%的比例税率征收个人所得税。

(二)应纳税所得额

应纳税所得额=限售股转让收入-(限售股原值+合理税费)

应纳税额=应纳税所得额×20%

限售股转让收入,是指转让限售股股票实际取得的收入。限售股原值,是指限售股买入时的买入价及按照规定缴纳的有关费用。合理税费,是指转让限售股过程中发生的印花税、佣金、过户费等与交易相关的税费。

如果纳税人未能提供完整、真实的限售股原值凭证的,不能准确计算限售股原值的,主管税务机关一律按限售股转让收入的15%核定限售股原值及合理税费。

(三)纳税义务人

限售股转让所得个人所得税,以限售股持有者为纳税义务人。

(四)扣缴义务人

以个人股东开户的证券机构为扣缴义务人。

(五)征收方式

限售股转让所得个人所得税,采取证券机构预扣预缴、纳税人自行申报清算和证券机构直接扣缴相结合的方式征收。

(六)免税政策

对个人在上海证券交易所、深圳证券交易所转让从上市公司公开发行和转让市场取得的上市公司股票所得,继续免征个人所得税。

依据:《财政部国家税务总局证监会关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》(财税〔2009〕167号)、《财政部国家税务总局证监会关于个人转让上市公司限售股所得征收个人所得税有关问题的补充通知》(财税〔2010〕70号)。

四、印花税

证券交易印花税由出让方单边按1‰征收。

五、城建税及教育费附加、地方教育费附加

1、城市维护建设税

城市维护建设税=实纳增值税×地区差别比例税率

市区7%,县城、镇5%,不在市、县城、镇1%;

2、教育费附加=实纳增值税×3%

3、地方教育费附加=实纳增值税×2%

|