企业职工教育经费税前扣除

|

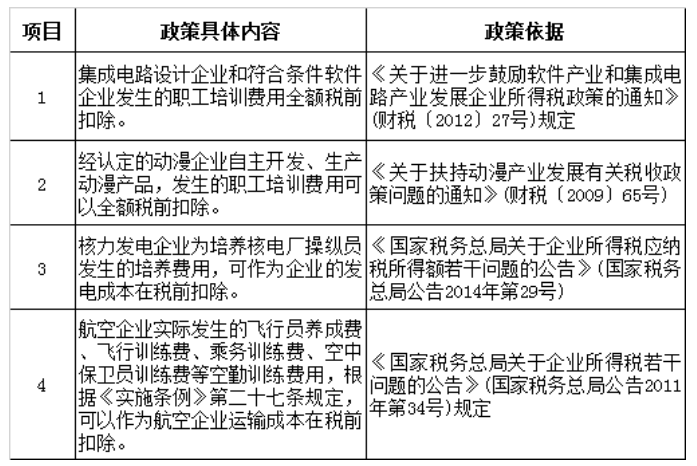

职工教育经费是企业日常生产经营中一项常见支出,近期,笔者接到了很多财务朋友关于职工教育经费方面的问题咨询。 今天,笔者就职工教育经费相关问题为您做个归纳梳理: 问题1:个体工商户、合伙企业、个人独资企业职工教育经费税前扣除限额标准是8%还是2.5%? 例:甲企业是一家个人独资企业,2019年度该企业发生职工教育经费支出5万元,当年发生的实际工资薪金支出为100万元,甲企业财务人员认为,根据财税〔2018〕51号规定,“自2018年1月1日起,企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除”。因此,其当年职工教育经费扣除限额为100*8%=8万元>5万元,支出可以全额扣除。那么,甲企业的观点正确吗? 答案:甲企业的观点是错误的,根源在于它的“身份”有问题! 根据企业所得税法第一条、第二条规定,“在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税。企业分为居民企业和非居民企业。个人独资企业、合伙企业不适用本法。” 在财税〔2018〕51号文件中,条文也进一步明确“准予在计算企业所得税应纳税所得额时扣除”。本案例中,由于甲企业是个人独资企业,受“身份”所限不能适用企业所得法相关规定,因此也就不能适用8%的税前扣除限额标准。对于个体工商户、合伙企业、个人独资企业职工教育经费税前扣除限额标准仍为2.5%。 主要政策依据: 《财政部 税务总局关于企业职工教育经费税前扣除政策的通知》(财税〔2018〕51号) 《财政部 国家税务总局关于调整个体工商户个人独资企业和合伙企业个人所得税税前扣除标准有关问题的通知》(财税〔2008〕65号)第三条 问题2:哪些企业的职工培训费用可以全额在企业所得税税前扣除? 职工培训费用可以全额在企业所得税税前扣除的情形汇总如下:

问题3:企业职工教育培训经费列支范围包括哪些? 例:甲企业是一家工业制造企业,企业所得税适用查账征收方式。假设在2020年度,甲企业共计发生职工教育经费支出50万元,其中包含如下事项: 事项1.为企业总经理张某报销EMBA在职教育费用20万元; 事项2.列支企业财务总监王某境外培训和考察费用10万元。 那么,上述两项支出能否列支职工教育经费支出核算扣除呢? 根据规定:企业职工参加社会上的学历教育以及个人为取得学位而参加的在职教育,所需费用应由个人承担,不能挤占企业的职工教育培训经费。对于企业高层管理人员的境外培训和考察,其一次性单项支出较高的费用应从其他管理费用中支出,避免挤占日常的职工教育培训经费开支。企业职工教育培训经费列支范围具体如下: 1.上岗和转岗培训; 2.各类岗位适应性培训; 3.岗位培训、职业技术等级培训、高技能人才培训; 4.专业技术人员继续教育; 5.特种作业人员培训; 6.企业组织的职工外送培训的经费支出; 7.职工参加的职业技能鉴定、职业资格认证等经费支出; 8.购置教学设备与设施; 9.职工岗位自学成才奖励费用; 10.职工教育培训管理费用; 11.有关职工教育的其他开支。 主要政策依据: 《关于印发<关于企业职工教育经费提取与使用管理的意见>的通知》(财建〔2006〕317号)

职工教育经费的税前扣除 职工教育经费支出,是指企业为提高职工工作技能,为企业带来更多的经济利益流入,而通过各种形式提升职工素质,提高职工工作能力等方面的教育所发生的教育费支出。企业发生的职工教育经费支出如何税前扣除? 一、职工教育经费的税前扣除范围。根据《财政部、全国总工会等部门关于印发〈关于企业职工教育经费提取与使用管理的意见〉的通知》(财建〔2006〕317号)的规定,企业的职工教育经费的列支范围包括以下十一项:1.上岗和转岗培训;2.各类岗位适应性培训;3.岗位培训、职业技术等级培训、高技能人才培训;4.专业技术人员继续教育;5.特种作业人员培训;6.企业组织的职工外送培训的经费支出;7.职工参加的职业技能鉴定、职业资格认证等经费支出;8.购置教学设备与设施;9.职工岗位自学成才奖励费用;10.职工教育培训管理费用;11.有关职工教育的其他开支。财建〔2006〕317号文件同时规定,以下两种情况不得从职工教育经费中列支:1.企业职工参加社会上的学历教育以及个人为取得学位而参加的在职教育,所需费用应由个人承担,不能挤占企业的职工教育培训经费。2.对于企业高层管理人员的境外培训和考察,其一次性单项支出较高的费用应从其他管理费用中支出,避免挤占日常的职工教育培训经费开支。 二、职工教育经费的税前扣除比例。根据《企业所得税法实施条例》第四十二条规定,除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资薪金总额2.5%的部分,准予扣除。税前扣除职工教育经费必须遵循收付实现制原则。即:准予税前扣除的职工教育经费必须是企业已经实际发生的部分,对于账面已经计提但未实际发生的职工教育经费不得在纳税年度内税前扣除。企业税前扣除的职工教育经费必须在工资薪金总额2.5%以内。国务院财政、税务主管部门另有规定主要包括如下情形: 1.技术先进型服务企业职工教育经费的税前扣除。根据《关于完善技术先进型服务企业有关企业所得税政策问题的通知》(财税〔2014〕59号)的规定,经认定的技术先进型服务企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算应纳税所得额时扣除。 2.高新技术企业职工教育经费的税前扣除。根据《财政部、国家税务总局关于高新技术企业职工教育经费税前扣除政策的通知》(财税〔2015〕63号)的规定,2015年1月1日起,注册在中国境内、实行查账征收、经认定的高新技术企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除。 3.允许职工培训费全额税前扣除的情形。一是软件和集成电路企业。《财政部、国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)第六条规定:“集成电路设计企业和符合条件软件企业的职工培训费用,应单独进行核算并按实际发生额在计算应纳税所得额时扣除”。二是航空企业。《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第三条规定:“航空企业实际发生的飞行员养成费、飞行训练费、乘务训练费、空中保卫员训练费等空勤训练费用,根据《实施条例》第二十七条规定,可以作为航空企业运输成本在税前扣除”。三是核电企业。《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)第四条规定:“核力发电企业为培养核电厂操纵员发生的培养费用,可作为企业的发电成本在税前扣除。企业应将核电厂操纵员培养费与员工的职工教育经费严格区分,单独核算,员工实际发生的职工教育经费支出不得计入核电厂操纵员培养费直接扣除。”综上,软件和集成电路的职工培训费用、航空企业的空勤训练费用、核电企业的操纵员培养费必须单独核算,据实税前扣除,它们必须与职工教育经费严格区分,它们不计入职工教育经费,不挤占职工教育经费份额,反之也不得将应限额扣除的职工教育经费计入职工培训费用全额扣除。 三、允许税前扣除职工教育经费的计费基数。职工教育经费的计算基数为允许税前扣除的工资、薪金总额。根据企业所得税法实施条例第三十四条的规定,企业的工资薪金总额必须是企业发生的合理的工资薪金支出。《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)进一步明确规定:“合理工资薪金”是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金总和。不包括企业的职工福利费、职工教育经费、工会经费以及养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金。属于国有性质的企业,其工资薪金,不得超过政府有关部门给予的限定数额;超过部分不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除。 四、超限额的职工教育经费可递延扣除。《企业所得税法实施条例》虽然规定了职工教育经费的扣除限额,但同时也规定了超限额的部分可在以后纳税年度结转扣除,这实质上允许税前全额扣除职工教育经费,只不过在扣除时间上递延到以后各期。 举例:某设备制造厂2016年实际发生的职工教育经费为60000元,当年实发工资总额为1000000元,则:该厂2016年职工教育经费的扣除限额为:1000000×2.5%=25000元,超限额的35000元职工教育经费应作如下处理:(1)调增2016年的应纳税所得额;(2)结转到以后纳税年度继续扣除。 五、以前年度职工教育经费余额的处理。按现行会计准则规定,从2008年起职工教育经费已经不用再计提而是据实列支。根据《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函〔2009〕98号)的规定,对于在2008年以前已经计提但尚未使用的职工教育经费余额,2008年及以后新发生的职工教育经费应先从余额中冲减。仍有余额的,留在以后年度继续使用。 来源:中汇(武汉) 作者:纪宏奎 赵辉 |

上一篇:增值税阶段性免税的要点分析

下一篇:共用水电表涉税处理