《A105070捐赠支出及纳税调整明细表》逐年分步填

|

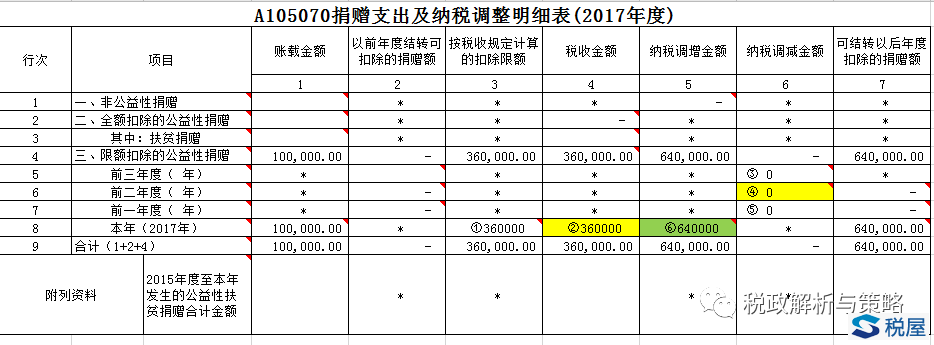

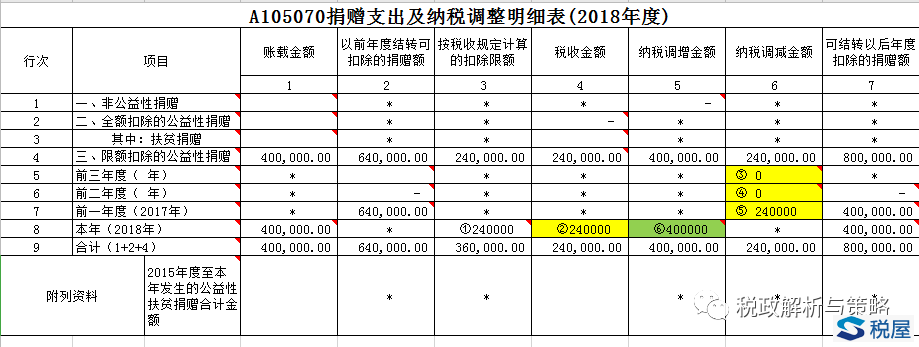

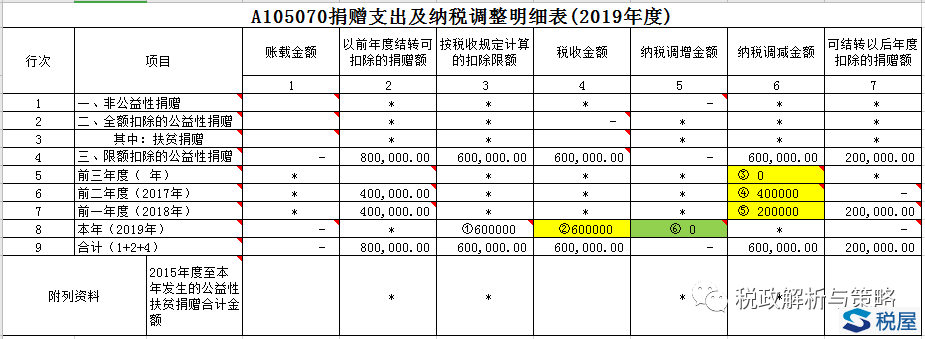

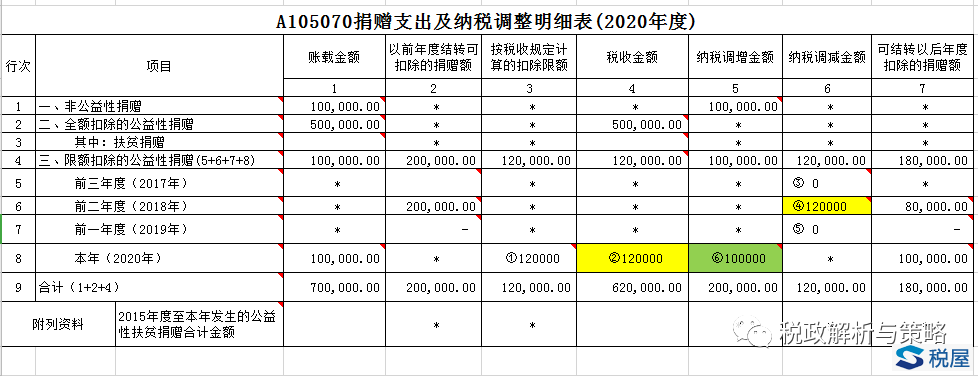

现在看企业所得税年度纳税申报表填表说明挺麻烦的,要结合国家税务总局公告国家税务总局公告2017年第54号、国家税务总局公告2018年第57号和国家税务总局公告2019年第41号三个公告一起分析,还好《A105070捐赠支出及纳税调整明细表》在2018年没有修订,只有在2019年对新增一行“扶贫捐赠”,并调整了行号与表内的逻辑关系。 《A105070捐赠支出及纳税调整明细表》的填写逻辑是“前三年度捐赠支出未扣除的先扣,然后再扣前二年未扣除的,再然后再扣前一年未扣除的,今年不够扣就先调增转以后年度扣”。 现在举例说明: 华峰公司2017年~2020年发生以下业务(企业所得税率25%、不考虑其他业务): (一)2017年5月将100万元自产的电视机通过民政部门捐赠给贫困村的贫困户,年度利润总额为300万元。 (二)2018年度利润为200万元,捐款40万元用于公益性捐赠支出。 (三)2019年度利润为500万元且未发生捐赠支出。 (四)2020年利润为100万元,对外发生公益性捐赠支出10万元、直接捐赠(直接捐赠给希望小学)支出10万元,通过公益性社会组织捐赠用于应对新型冠状病毒感染的肺炎疫情50万元。以上捐赠全部以银行存款方式支付。 逐年填写演示: (一)2017年5月将100万元自产的太阳能热水器通过民政部门捐赠给贫困村的贫困户,年度利润总额为300万元。

说明: ①、第8行第3列:2017年度利润总额为300万元,按税收规定计算的扣除限额为300*12%=36万元。 ②、第8行第4列:2017年实际发生的公益性捐赠支出100万元,结转扣除以前年度公益性捐赠支出0万元(2017年是实现结转扣除政策的第一年),两项相加实际发生共100万元大于按税收规定计算的扣除限额36万元,实际支出与扣除限额相比选择小数,所以本栏“税收金额”只能填小的数,为按税收规定计算的扣除限额36万元。 ③、第5行第6列:前三年度捐赠支出未扣除为0万元。 ④、第6行第6列:前二年度捐赠支出未扣除为0万元。 ⑤、第7行第6列:前一年度捐赠支出未扣除为0万元。 ⑥、第8行第5列:2017年度可扣除的限额=税收规定的36万元税前扣除额-③-④-⑤=36-0-0-0=36万元。2017年度第8行的公益性捐赠支出账载金额100万元超过税收规定的2017年度可扣除的限额36万元,“纳税调增金额”填入64万元。并在第8行第7列:填报2017年度未扣除、结转以后年度扣除的公益性捐赠支出金额64万元。 (二)2018年度利润为200万元,捐款40万元用于公益性捐赠支出。

说明: ①、第8行第3列:2018年度利润总额为200万元,按税收规定计算的扣除限额为200*12%=24万元。 ②、第8行第4列:2018年实际发生的公益性捐赠支出40万元,结转扣除以前年度公益性捐赠支出64万元,两项相加实际发生共104万元大于按税收规定计算的扣除限额24万元,实际支出与扣除限额相比选择小数,所以本栏“税收金额”只能填小的数,为按税收规定计算的扣除限额24万元。 ③、第5行第6列:前三年度捐赠支出未扣除为0万元。 ④、第6行第6列:前二年度捐赠支出未扣除为0万元。 ⑤、第7行第6列:前一年度(2017年度)捐赠支出未扣除为64万元,2018年度的税前扣除额度可使用24万元,此时,2017年度仍未扣除的40万元,结转以后两年继续扣除。 ⑥、第8行第5列:2018年度可扣除的限额=税收规定的24万元税前扣除额-③-④-⑤=36-0-0-24=0万元。2018年度公益性捐赠支出账载金额40万元超过税收规定的2018年度可扣除的限额0万元,“纳税调增金额”填入40万元。并在第8行第7列:填报2018年度未扣除、结转以后年度扣除的公益性捐赠支出金额40万元。 (三)2019年度利润为500万元且未发生捐赠支出。

说明: ①、第8行第3列:2019年度利润总额为500万元,按税收规定计算的扣除限额为500*12%=60万元。 ②、第8行第4列:2019年实际发生的公益性捐赠支出0万元,结转扣除以前年度公益性捐赠支出80万元,两项相加实际发生共80万元大于按税收规定计算的扣除限额60万元,实际支出与扣除限额相比选择小数,所以本栏“税收金额”只能填小的数,为按税收规定计算的扣除限额60万元。 ③、第5行第6列:前三年度捐赠支出未扣除为0万元。 ④、第6行第6列:前二年度(2017年度)捐赠支出未扣除为40万元,2019年度的税前扣除额度可使用40万元,此时,2017年度捐赠支出已扣除完毕。 ⑤、第7行第6列:前一年度(2018年度)捐赠支出未扣除为40万元,2019年度的税前扣除额度可使用60万元,但2017年度已使用了40万元,所以2018年度只能再扣20万元,此时,2018年度仍未扣除的20万元,结转以后一年继续扣除。 ⑥、第8行第5列:2019年度可扣除的限额=税收规定的60万元税前扣除额-③-④-⑤=60-0-40-20=0万元。2019年度公益性捐赠支出账载金额0万元,不不需要调增,也不需要结转以后年度扣除。 (四)2020年利润为100万元,对外发生公益性捐赠支出10万元、直接捐赠(直接捐赠给希望小学)支出10万元,通过公益性社会组织捐赠用于应对新型冠状病毒感染的肺炎疫情50万元。以上捐赠全部以银行存款方式支付。

①、第8行第3列:2020年度利润总额为100万元,按税收规定计算的扣除限额为100*12%=12万元。 ②、第8行第4列:2020年实际发生的公益性捐赠支出10万元,结转扣除以前年度公益性捐赠支出20万元,两项相加实际发生共30万元大于按税收规定计算的扣除限额12万元,实际支出与扣除限额相比选择小数,所以本栏“税收金额”只能填小的数,为按税收规定计算的扣除限额12万元。 ③、第5行第6列:前三年度捐赠支出未扣除为0万元。 ④、第6行第6列:前二年度(2018年度)捐赠支出未扣除为20万元,2020年度的税前扣除额度可使用12万元,此时,2018年度仍未扣除的8万元,结转以后一年继续扣除。 ⑤、第7行第6列:前一年度(2019年度)捐赠支出未扣除为0万元,2020年度的税前扣除额度可使用12万元,但2018年度已使用了12万元,所以2018年度只能再扣0万元,此时,2019年度补扣金额为0万元。 ⑥、第8行第5列:2020年度可扣除的限额=税收规定的12万元税前扣除额-③-④-⑤=12-0-12-20=0万元。2020年度第8行的公益性捐赠支出账载金额10万元超过税收规定的2020年度可扣除的限额0万元,“纳税调增金额”填入10万元。并在第8行第7列:填报2020年度未扣除、结转以后年度扣除的公益性捐赠支出金额10万元。 ⑦、直接捐赠(直接捐赠给希望小学)支出10万元,因为没有通过公益性社会组织或县级(含县级)以上人民政府及其组成部门和直属机构,为“非公益捐赠”,填入“第1行第6列”全额调增10万元。 ⑧、通过公益性社会组织捐赠用于应对新型冠状病毒感染的肺炎疫情50万元。根据《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告财政部》(税务总局公告2020年第9号)规定,企业和个人通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品,允许在计算应纳税所得额时全额扣除。通过公益性社会组织捐赠用于应对新型冠状病毒感染的肺炎疫情50万元,填入“第2行第4列”,税收金额与账载金额一致,不须调增或调减。 |