|

1.企业基本情况

某煤矿成立于2003年3月10日,系增值税一般纳税人,注册资金1688万元,从业人员729人,主要从事煤炭开采、销售,产品成本主要由原材料、专用工具、工资、电缆等构成。企业的煤炭产品主要包括精煤、混煤、煤泥和矸石次煤等。年开采能力30万吨/年。

2.评估对象确定

从征管软件、企业的纳税申报资料进行数据采集。

评估人员根据采掘行业的特点,选择了有针对性的指标,包括影响主营业务收入变动的因素,主要包括市场售价、井底生产工人工资、井底运煤用电、火工用料等。具体情况是:2007年,企业资产总量26900万元,其中固定资产19729万元,2007年1月~12月原煤产量29.98万吨,原煤销售29.72万吨,主营业务收入12669.23万元,主营业务成本7707.32万元,增值税销项税额1647.05万元,增值税进项税额477.65万元,进项税额转出30.79万元,应纳增值税1200.20万元,税负9.4%,比本地区行业增值税税负低。实现会计利润1978.41万元,应纳所得额1979.05万元,实现企业所得税653.08万元,所得税贡献5.15%。

该企业作为当地重点税源企业,增值税税负较低,所得税贡献率偏低,因此在汇缴期内,评估小组将该企业列为重点评估对象。

3.评估数据采集

(1)内部信息采集

收集企业申报资料和企业重点税源月报信息资料:

①2006年实现销售收入9011万元,实现增值税729.89万元,增值税税负6.68%,吨煤增值税税额32.25元,吨煤单位成本245.38元,实现利润1312万元,应纳所得税495万元;2007年实现销售收入12669.23万元,实现增值税1200.20万元,增值税税负9.47%,吨煤增值税税额39.91元,吨煤单位成本262.69元,实现利润1978.41万元,应纳所得税653万元。

②企业毛税利2006年1312万元,毛利率14.59%;2007年1979.05万元,毛利率15.62%。

(2)外部信息收集

企业2006年正式投产,为重点税源企业,评估人员通过对同行业的信息比对分析,对相关生产工艺流程,生产工序及生产工程的了解,充分掌握了该行业的特点。确定企业为半机械化半手工化开采。

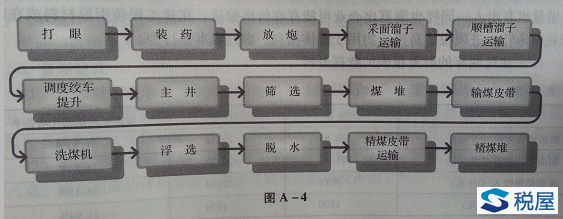

井下的生产工艺过程包括井下掘进、综采、井下运输、通风、排水等,企业地面主要是将原煤提升后进行分流、洗煤,具体生产工序如下:

(3)设计全区该行业的指标系数

纳税评估人员选择3户以上生产经营正常,财务核算正规的老企业。通过对其投入产出,销售毛利率,增值税税负率,制定出2007年全区该行业的销售毛利率16.23%、吨煤增值税税额41.38元,吨煤单位成本254.94元,吨煤耗用原材料58.32元,吨煤耗电12.35元等参考指标峰值。

(4)案头分析

结合日常税源监控信息,对2007年《增值税纳税申报表》、《企业所得税年度申报表》以及企业财务报表进行详细的案头对比分析,制作《纳税评估分析底稿》。

①税负率分析

企业2007年增值税税负9.47%,2007年全市同行业税负率10.25%,全区同行业税负率11.23%。该企业增值税税负率低于全市、全区同行业税负水平0.78%、1.76%,可能存在隐瞒销售收入或虚抵进项税额情况。

企业2007年所得税贡献率5.15%。2007年全市同行业所得税贡献率6.96%,全区所得税贡献率7.03%。该企业所得税贡献率低于全市、全区同行业1.81%、1.88%,可能存在虚列成本或费用、价格偏低或不计收入现象。

②销售毛利率偏低

2007年毛利率15.62%,全区该行业的销售毛利率16.23%,可能存在虚列成本或费用现象,视同销售行为不计提销项税额以及不计收入的现象 。

③成本同比分析

根据企业重点税源月报,从三个方面推断企业可能存在销售原煤未申报纳税的疑点:一是企业2007年吨煤单位成本262.69元,其中吨煤耗电14.49元,吨煤耗用原材料61.67元,吨煤增值税税额39.91元,而全区吨煤单位成本254.94元,吨煤耗用原料高于全区3.35元,吨煤耗电高于全区2.14元,吨煤增值税税额低于全区1.47元;二是企业生产工人2007年的工资总额为1042.3万元,井底工人单位工资35元/吨,由此倒算出2007年产煤量是29.9吨,2007年原煤销售市场供不应求,那么相应的销煤量也应是29.9万吨,而账面销量只有29.72万吨;三是井底运煤用电是指用绞车从井底吊上来,再用煤车运出来所耗用的电。经过测算,1度电可以运3吨煤,测算出2007年的产量应是29.87万吨,大于账面0.09吨;四是火工用料是指挖煤用的雷管和炸药,用量是挖1吨煤要用1.9根雷管、3.2公司炸药,测算出2007年的产量是29.84万吨,与销量也有出入,同样也测算也企业可能存在价格偏低、在建工程领用原材料或在建工程耗电未转出进项税、自产货物用于集体福利、虚列成本等行为。

④企业近两年的财务报表的数据分析

表A-58

|

|

2006年 |

2007年 |

与去年同期相比增长率 |

|

账面销售吨位(万吨) |

22.63 |

29.72 |

31.33% |

|

账面平均售价(元/吨) |

381.15 |

426.29 |

11.84% |

|

账面销售收入(万元) |

9011 |

12269 |

36.15% |

|

应纳所得额(万元) |

1500 |

1979 |

31.93% |

各指标增长不同步,特别是销售收入增长率和应纳所得额增长率不同步,相差4.22个百分点,分析有可能存在虚列成本费用的现象。

4.约谈举证

在掌握了企业多生产经营信息及相关资料的基础上,纳税评估人员制作了约谈提纲,按照约谈提纲,与企业的法人代表、生产经营负责人及财务人员进行了约谈。首先告知了纳税人享有的权利和应尽的义务,要如实举证,如实回答询问,如有隐瞒、作伪证,将要承担相应的法律责任,对疑点问题不能解释清楚的,将移交稽查部门查处。然后出具《约谈举证通知书》及《自查报告》,要求企业进行自查。

两天后企业自查情况:

(1)集体宿舍取暖用煤133.3吨,应计入福利费,按同期价格(470元/吨)视同销售人,应补缴增值税0.81万元,应补缴所得税2.07万元。

(2)2007年卫生室、理发师(11人)的工资计入福利费的工资,所得税汇算时,误计入计税人数,影响计税工资、福利费、职教费等,应剔除:

计税工资:1600×11×12=211200元

福利费:211200×14%=29568元

职教费:211200×1.5%=3168元

合计应补缴所得税8.05万元。

(3)账面售价明显偏低:经查阅凭证,2007年11月14日开出的三张853吨的大票,并没有发煤,当时的售价是410元/吨,已按34.97万元的销售收入入账;而此批煤其实是在12月20日按453元/吨销售的,相关的3.67万元的销售款,未按规定申报缴纳税款。应补缴增值税0.48万元,补缴所得税1.2万元,合计1.68万元。

(4)产量与销量偏差:根据井底工人工资、井底运煤用电与火工用料等技术数据计算出2007年的产量是29.9万吨,而账面实际产量29.78万吨问题。企业向关系单位提供取暖煤0.12万吨未入账,应补缴增值、所得税供不应求22.08万元(400元/吨)。

5.评定处理

根据纳税人陈述,确认纳税人没有主观偷税意识,主要是账务人员对有些问题税收政策理解不透、把握不准而造成的。针对以上问题,税务人员再次宣讲了有关税收政策,使企业认识到了产生错误的原因,消除了以往对税法理解的偏差,心悦诚服地在《税务约谈举证记录》上签了字。根据约谈核实情况,纳税人在认真自查的基础上,报送了《纳税评估自查报告》,并在一定时间内及时足额补缴税款和滞纳金。

据此,该纳税人的疑点都已得到了充分的解析。

6.管理建议

(1)加强对企业的日常管理。对存在职工集体宿舍和在建工程的企业,税收管理员及征管单位一定要加强日常巡查力度,以便及时发现问题,同时要充分利用税收管理员监控系统和税收预警系统,加大纳税评估力度,切实将此类纳税人的管理落到实处。

(2)推动行业纳税评估。税务机关要想改进该行业征管方式,可以选定一户作为切入点,建立更多的评估指标,带动煤炭行业的纳税评估工作。

|