|

在留用地开发的村企合作改造模式中,村集体经济组织通常要求开发企业返还指定集体物业,作为前者长远经济利益的保障。

集体物业的返还总体包括无偿移交和成本价回购两种方式。

其中无偿移交,是指以集体物业建设成本折抵对应现金补偿,集体物业建设完成后由开发企业向村集体经济组织无偿移交。

而成本价回购,是指开发企业给予村集体经济组织一定现金补偿后,约定由后者以不低于建设成本的价格向前者回购集体物业。

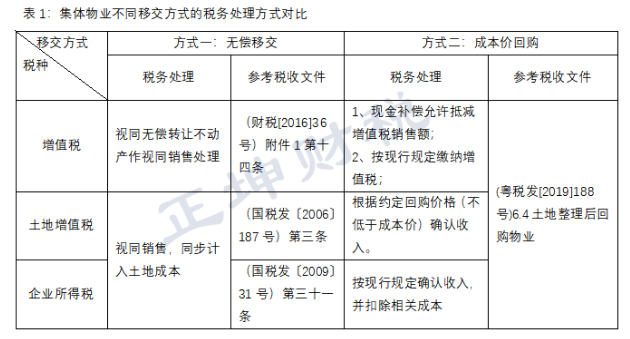

集体物业两种移交方式的税务处理存在差异。

其中,无偿移交方式视同无偿转让不动产,应作视同销售处理,同时在土地增值税和企业所得税中可同步计入土地成本。

而成本价回购方式,开发企业放弃面向市场的销售收益,属于另外一种形式的对村集体经济组织的补偿行为,参考(粤税发[2019]188号)对6.4村企合作开发模式四的税务处理规定,可以以回购价作为相关税种的计税依据,具体税务处理方式如下:

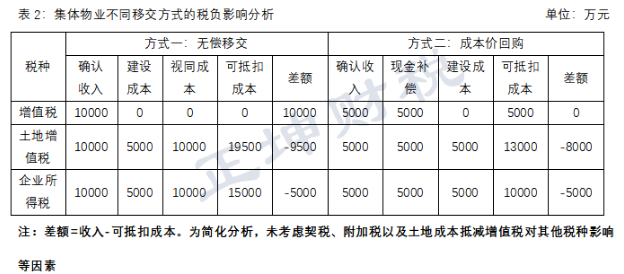

基于上述税务处理方式,笔者举例探讨分析集体物业不同移交方式的税务影响。假设集体物业建设成本5,000万元,市场销售价格(不含税)10,000万元,成本价回购方式下支付现金补偿5,000万元。两种移交方式的税务影响对比分析如下:

上述计算分析中,

在增值税方面,现行税收文件未明确非货币性补偿能够抵减增值税销售额,笔者仅考虑现金补偿5,000万元能够进行抵减,方式一相比方式二,增值税增加金额为10000×9%=900万元。

在土地增值税方面,在考虑加计扣除及开发费用计算扣除影响因素下,两种移交方式的最高可扣除项目金额分别为19,500万元和13,000万元,收入与可抵扣成本形成的差额分别为-9,500万元和-8,000万元,如果所移交集体物业与其他销售物业合并清算,则该差额可用于抵减其他销售物业形成的增值额,从而降低土地增值税,具体税负降低金额需结合其他销售物业的增值率情况而定。

总体而言,方式一的节税金额大于方式二。在企业所得税方面,收入与成本形成的差额都为-5000万元,可用于抵减其他销售物业的税前利润,两种移交方式对企业所得税影响一致。

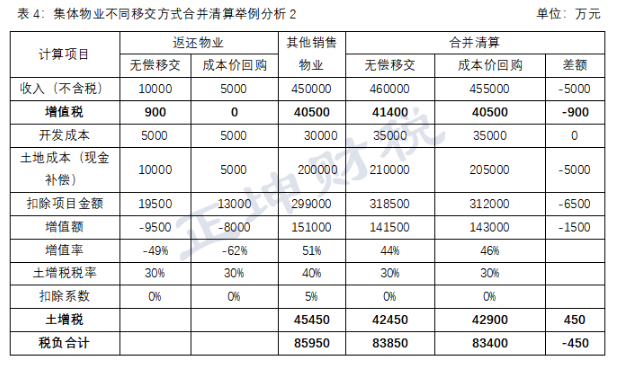

通过上述分析可以发现,为得出两种移交方式的税负优劣结论,需比较无偿移交方式的增值税税负增加金额与土地增值税节税金额大小。其中,增值税增加金额为900万元,而土地增值税节税金额需结合合并清算的适用税率情况而定,合并清算适用的税率越高,因扣除项目金额增加而形成的节税效应越明显,具体可观察如下假设案例:

如果其他销售物业形成的增值额为401,000万元,增值率为134%。两种移交方式在合并清算下形成的土地增值率分别为123%和126%,适用税率都为50%,此时无偿移交方式相比成本价回购方式的土地增值税节税金额多出1,725万元,超过增值税的增加金额900万元,即无偿移交方式相比成本价回购方式总体税负降低825万元,此时无偿移交方式优于成本价回购方式。通过还原土地增值税的计算过程,可以发现该节税金额=1500×50%(税率)+6500×15%(速算扣除系数)=1725万元,即土增税节税金额与合并清算后适用的土地增值税税率与速算扣除系数直接相关。

不妨此时假设将其他销售物业的销售额改为450,000万元,则增值额变为151,000,土地增值率为51%。两种移交方式合并清算下,土地增值率分别为44%和46%,适用的税率都为30%,此时无偿移交方式相比成本价回购方式的土地增值税节税金额增加450万元,该节税金额=1500×30%-6500×0=450万元,低于增值税增加的金额900万元,即无偿移交方式相比成本价回购方式总体税负增加450万元,此时成本价回购方式优于无偿移交方式。

|