|

众所周知,研发费用加计扣除政策是支持企业科技创新的有效政策抓手。今年3月底,财政部和税务总局联合发文,出台了《关于进一步完善研发费用税前加计扣除政策的公告》(财政部 税务总局公告2021年第13号),一是将制造业企业研发费用加计扣除比例提高到100%,另一个是改革研发费用加计扣除清缴核算方式,从2021年1月1日起,企业10月份预缴申报可提前享受上半年研发费用加计扣除优惠。为了进一步激励企业加大研发投入,优化研发费用加计扣除政策实施,国家税务总局近日对外发布公告《国家税务总局关于进一步落实研发费用加计扣除政策有关问题的公告》(国家税务总局公告2021年第28号),在允许企业10月份纳税申报期享受上半年研发费用加计扣除的基础上,2021年10月份纳税申报期再增加一个季度优惠,同时优化简化研发支出辅助账样式,调整优化计算方法,促进企业提前享受研发费用加计扣除优惠,增加流动资金,缓解资金压力,减轻办税负担。下面小编就带大家了解一下这个新政的亮点并通过案例分析10月份企业所得税申报情况。

《公告》主要包括三项内容:

一是在2021年10月份预缴申报时,允许企业自主选择提前享受前三季度研发费用加计扣除优惠,相比之前允许企业多享受一个季度的研发费用加计扣除。

问题1:如果企业在今年10月份申报期没有享受研发费用加计扣除,以后还可以享受吗?

答:对10月份预缴申报期未选择享受优惠的,可以在2022年办理2021年度企业所得税汇算清缴时统一享受。

问题2:今年10月申报期,企业享受研发费用加计扣除优惠需要向税务机关提交报送《研发费用加计扣除优惠明细表》(A107012)吗?

答:企业享受此项优惠实行“真实发生、自行判别、申报享受、相关资料留存备查”方式,10月份享受加计扣除优惠时,只需在预缴申报表中填写优惠事项名称和加计扣除金额,根据享受加计扣除优惠的研发费用情况(前三季度)填写《研发费用加计扣除优惠明细表》(A107012),《研发费用加计扣除优惠明细表》(A107012)与政策规定的其他资料一并留存备查。

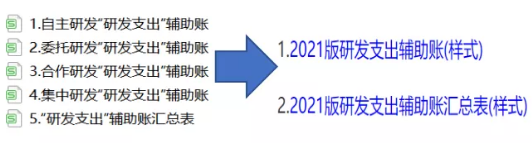

二是增设优化简化研发费用辅助账样式(2021版)

与2015版研发支出辅助账样式相比,2021版研发支出辅助账样式主要在以下方面进行了优化简化:

1、简并辅助账样式。“4张辅助账+1张汇总表”简并为“1张辅助账+1张汇总表”。

2、精简辅助账信息。仅要求企业填写人员人工等六大类费用合计,不再填写具体明细费用,同时删除了部分会计信息,减少了企业填写工作量。

3、调整优化操作口径。考虑了税收政策的调整情况,增加了委托境外研发的相关列次,体现其他相关费用限额的计算方法的调整,对填写口径进行了详细说明,便于纳税人准确归集核算。

问题3:《公告》实施以后,2015版研发支出辅助账样式还可以继续使用吗?

答:研发支出辅助账样式的定位是为企业享受加计扣除政策提供一个参照使用的样本,不强制执行。因此,2021版研发支出辅助账样式发布后,2015版研发支出辅助账样式继续有效。纳税人既可以选择使用2021版研发支出辅助账样式,也可以继续选择2015版研发支出辅助账样式,同样也可以参照上述样式自行设计研发支出辅助账样式。

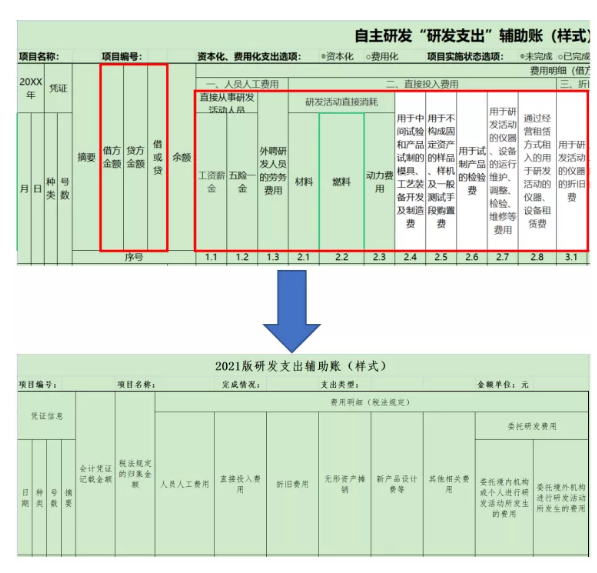

三是调整优化了“其他相关费用”限额的计算方法。由原来按照每一研发项目分别计算“其他相关费用”限额改为统一计算所有研发项目“其他相关费用”限额,简化了计算方法,允许多个项目“其他相关费用”限额调剂使用,总体上提高了可加计扣除的金额。

举例说明:

根据国家税务总局公告2021年第28号规定的计算方法,两个项目的其他相关费用限额为21.11万元[(90+100)*10%/(1-10%)],可加计扣除的其他相关费用为20万元(12+8),大于18万元(按研发项目分别计算加计扣除的其他相关费用)。

下面通过一个案例分析10月份预缴申报企业所得税的具体操作。

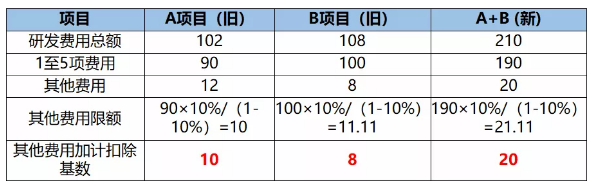

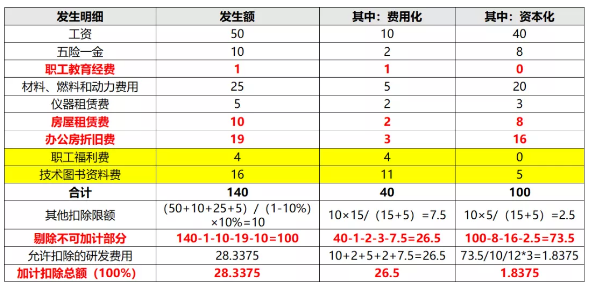

【案例】甲企业为制造业的高新技术企业,2021年有一个机械基础件研发项目-A项目,为自主研发项目,A项目共计支出140万元,其中费用化支出40万元,资本化支出100万元,2021年7月1日,A项目有100万元研发支出由“研发支出—资本化支出”转入“无形资产”科目(按10年摊销),发生明细如下:

注:

职工教育经费、房屋租赁费和办公房折旧费不得加计扣除,职工福利费和技术图书资料费属于其他相关费用。

2021年10月份预缴申报时,企业可以自主选择提前享受前三季度研发费用加计扣除优惠,计算过程如下:

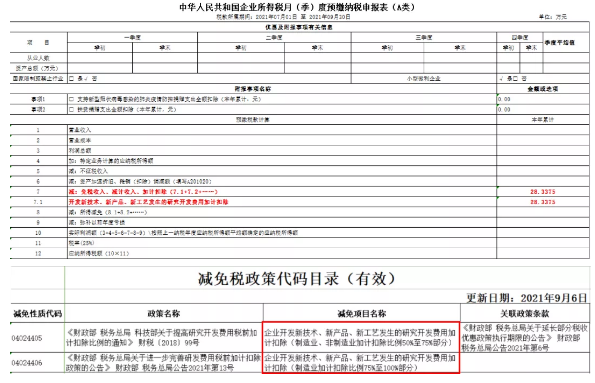

前三季度允许扣除的研发费用=前三季度费用化金额+本年形成无形资产摊销额,制造业企业研发费用加计扣除比例提高到100%,因此,研发费用加计扣除金额为28.3375万元,季度预缴所得税申报表及对应的《研发费用加计扣除优惠明细表》(A107012)填报如下:

注:

新版季度申报表删减原《免税收入、减计收入、所得减免等优惠明细表》(A201010),将相关栏目集成至主表。第7行填报规则是根据《企业所得税申报事项目录》,在第7.1行、第7.2行……填报税收规定的免税收入、减计收入、加计扣除等优惠事项的具体名称和本年累计金额,虽然目前《企业所得税申报事项目录》未列示加计扣除优惠事项名称,但是按理解应与汇算清缴的企业开发新技术、新产品、新工艺发生的研究开发费用加计扣除一致,也可以参考上述《减免税政策代码目录》中减免项目名称,建议最终以申报时可选择具体名称为准。

A107012研发费用加计扣除优惠明细表(单位:万元)

注:

为简化处理,上述表单金额都是以万元为单位,但实际填报《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》及《研发费用加计扣除优惠明细表》应以元为单位。

以上就是《关于进一步落实研发费用加计扣除政策有关问题的公告》(国家税务总局公告2021年第28号)的关键点以及10月份预缴申报第3季度所得税时享受加计扣除的具体操作,希望大家都能在季度预缴时应享尽享,充分利用国家带来的政策红利,以减税激发企业增加研发投入、促进技术创新的积极性。 |