2020年12月31日起已执行到期的税收政策

|

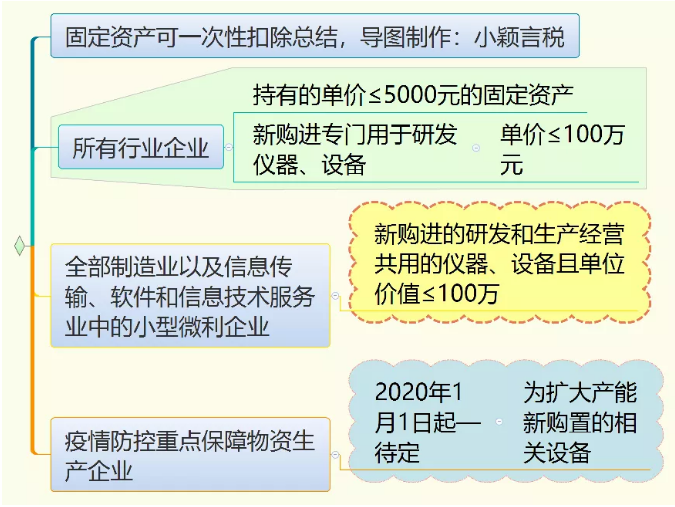

新年伊始,税收政策有哪些新的变化,一直是大家关注的话题 。本文对2020年12月31日已执行到期的税收政策再次进行了细致的梳理,该部分到期的文件还有延期的可能性,请大家关注后续的政策动态。 一、增值税 (一)一般纳税人转登记为小规模纳税人 《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)规定,一般纳税人符合以下条件的,在2020年12月31日前,可选择转登记为小规模纳税人:转登记日前连续12个月(以1个月为1个纳税期)或者连续4个季度(以1个季度为1个纳税期)累计销售额未超过500万元。若无后续文件,自2021年1月1日起,根据《增值税一般纳税人登记管理办法》(总局令第43号)第十条规定,纳税人登记为一般纳税人后,不得转为小规模纳税人,国家税务总局另有规定的除外。 (二)增值税小规模纳税人减按1%征收率征收增值税 根据《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)和《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(财政部 税务总局公告2020年第24号)规定,自2020年3月1日至12月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。若无后续文件,自2021年1月1日起,小规模纳税人将恢复按3%征收率征收增值税。 (三)医疗机构受托提供医疗服务符合规定条件免征增值税 根据《财政部 税务总局关于明确养老机构免征增值税等政策的通知》(财税〔2019〕20号)规定,自2019年2月1日至2020年12月31日,医疗机构接受其他医疗机构委托,按照不高于地(市)级以上价格主管部门会同同级卫生主管部门及其他相关部门制定的医疗服务指导价格(包括政府指导价和按照规定由供需双方协商确定的价格等),提供《全国医疗服务价格项目规范》所列的各项服务,可适用《营业税改征增值税试点过渡政策的规定》(财税〔2016〕36号印发)第一条第(七)项规定的免征增值税政策。若无后续文件,自2021年1月1日起,医疗机构接受其他医疗机构委托提供上述服务将不再享受免征增值税优惠。 (四)企业集团内单位(含企业集团)之间的资金无偿借贷行为免征增值税 根据《财政部 税务总局关于明确养老机构免征增值税等政策的通知》(财税〔2019〕20号)规定,自2019年2月1日至2020年12月31日,对企业集团内单位(含企业集团)之间的资金无偿借贷行为,免征增值税。若无后续文件,自2021年1月1日起,企业集团内单位之间的资金无偿借贷行为将不再享受免征增值税优惠。 (五)图书批发、零售环节、科普单位以及县级及以上党政部门和科协开展科普活动的门票收入免征增值税 根据《财政部 税务总局关于延续宣传文化增值税优惠政策的通知》(财税〔2018〕53 号)规定,自2018年1月1日起至2020年12月31日,执行图书、报刊、中小学的学生课本等出版物增值税先征后退政策;自2018年1月1日起至2020年12月31日,免征图书批发、零售环节增值税。自2018年1月1日起至2020年12月31日,对科普单位的门票收入,以及县级及以上党政部门和科协开展科普活动的门票收入免征增值税。若无后续文件,自2021年1月1日起,上述应税行为将不再享受免征增值税优惠。 二、企业所得税 (一)集成电路产业和软件产业优惠 根据《关于促进集成电路产业和软件产业高质量发展企业所得税政策的公告》(财政部 税务总局 发展改革委 工业和信息化部公告2020年第45号)规定,集成电路产业和软件产业,符合原有政策条件,2019年(含)之前尚未进入优惠期的企业或项目,2020年(含)起不再执行原有政策。财税〔2012〕27号第二条中“经认定后,减按15%的税率征收企业所得税”的规定和第四条“国家规划布局内的重点软件企业和集成电路设计企业,如当年未享受免税优惠的,可减按10%的税率征收企业所得税”同时停止执行。 (二)单位价值不超过500万元的固定资产一次性扣除 根据《财政部 税务总局关于设备、器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)规定,企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。若无后续文件,自2021年1月1日起,固定资产可一次性扣除优惠政策与去年相比将减少一项,减少后如下图所示:

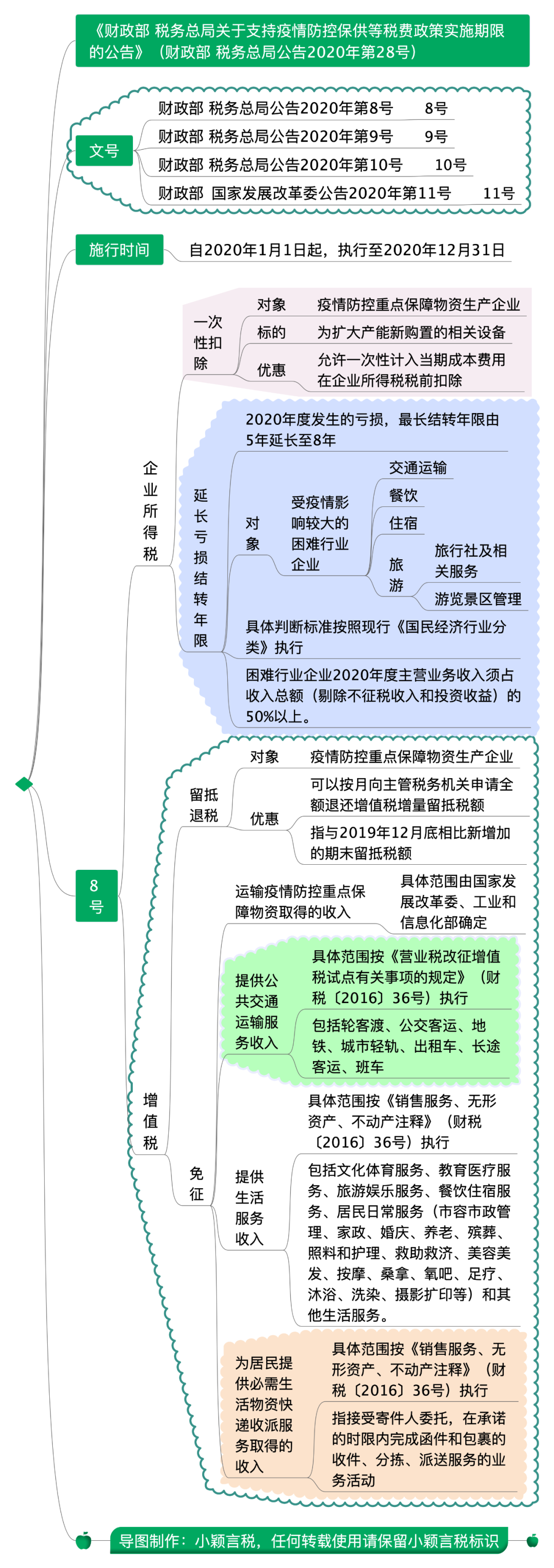

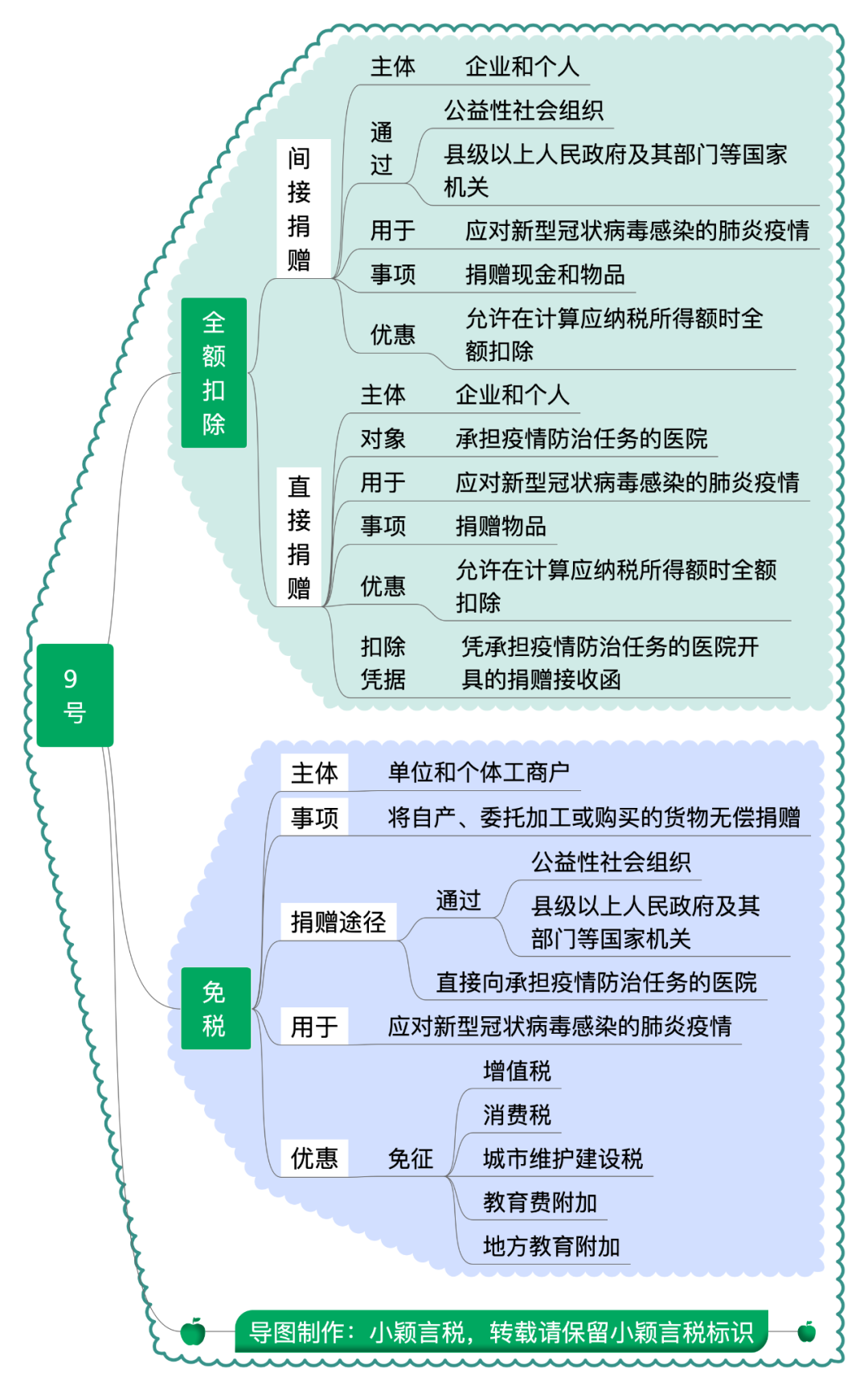

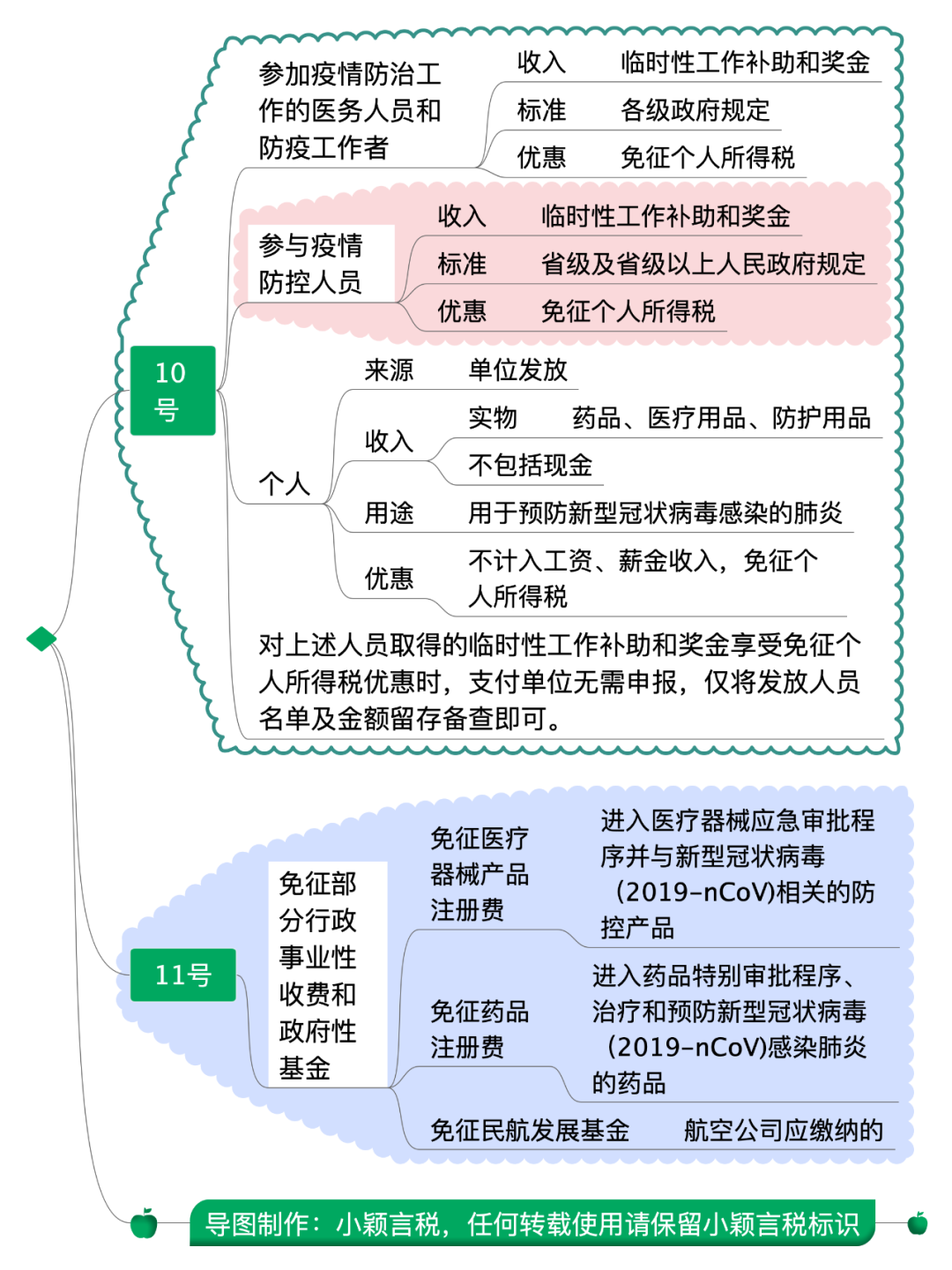

(三)提高研发费用加计扣除比例 根据《财政部 税务总局 科技部关于提高研究开发费用税前加计扣除比例的通知》(财税〔2018〕99号)规定,企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,在2018年1月1日至2020年12月31日期间,再按照实际发生额的75%在税前加计扣除;形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。若无后续政策,从2021年1月1日起,研发费加计扣除的比例将按照《中华人民共和国企业所得税法实施条例》规定,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销。 三、其他税费 (一)土地增值税 根据《关于继续实施企业改制重组有关土地增值税政策的通知》(财税〔2018〕57 号)规定,自2018年1月1日至2020年12月31日,改制、合并、分立、投资入股等方式下涉及土地房产权属转移的,暂不征土地增值税。若无后续政策,从2021年1月1日起,上述方式转移土地房产权属恢复征收土地增值税。 (二)契税 根据《关于继续支持企业 事业单位改制重组有关契税政策的通知》(财税〔2018〕17号)规定,改制、合并、分立、划转、投资入股等方式下涉及土地房产权属转移的,免征契税。若无后续政策,从2021年1月1日起,上述方式转移土地房产权属将不再享受免征契税优惠。 (三)文化事业建设费 根据《关于电影等行业税费支持政策的公告》(财政部 税务总局公告2020年第25号)规定,自2020年1月1日至2020年12月31日免征文化事业建设费。若无后续政策,从2021年1月1日起,文化事业建设费将按照《财政部关于调整部分政府性基金有关政策的通知》(财税[2019]46号)的规定恢复减半征收。 四、社保、医保政策 根据《关于阶段性减免企业社会保险费的通知》(人社部发〔2020〕11号)和《关于延长阶段性减免企业社会保险费政策实施期限等问题的通知》(人社部发〔2020〕49号)规定,自2020年2月起2020年12月底,各省、自治区、直辖市(除湖北省外)及新疆生产建设兵团(以下统称省)可根据受疫情影响情况和基金承受能力,免征中小微企业三项社会保险单位缴费部分;自2020年2月起2020年6月底对大型企业等其他参保单位(不含机关事业单位)三项社会保险单位缴费部分可减半征收。若无后续政策,从2021年1月1日起,将不再免征中小微企业三项社会保险单位缴费部分。 五、疫情期间公益性捐赠等相关政策 根据《财政部 税务总局关于支持疫情防控保供等税费政策实施期限的公告》(财政部 税务总局公告2020年第28号)、《关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)、《关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(财政部 税务总局公告2020年第9号)、《关于支持新型冠状病毒感染的肺炎疫情防控有关个人所得税政策的公告》(财政部 税务总局公告2020年第10号)、《财政部 国家发展改革委关于新型冠状病毒感染的肺炎疫情防控期间免征部分行政事业性收费和政府性基金的公告》(财政部 国家发展改革委公告2020年第11号)规定,支持疫情防控保供等税费优惠政策执行至2020年12月31日,若无后续政策,从2021年1月1日起,下图优惠政策将不再继续执行。

本文由小颖言税原创整理,转载请注明来源。 |