|

文件规定:

1.《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有关问题的公告 》(国家税务总局公告2013年第12号 )第二条第(七)项规定:“出口企业或其他单位出口并按会计规定做销售的货物,须在做销售的次月进行增值税纳税申报。”

2.《出口货物劳务增值税和消费税管理办法》(国家税务总局公告2012年第24号 )第四条规定:“生产企业出口货物免抵退税的申报,企业应在货物报关出口之日(以出口货物报关单〈出口退税专用〉上的出口日期为准,下同)次月起至次年4月30日前的各增值税纳税申报期内收齐有关凭证,向主管税务机关申报办理出口货物增值税免抵退税及消费税退税。”

3.《财政部 国家税务总局关于出口货物劳务增值税和消费税政策的通知 》(财税2012年39号 )第四条第一款规定:“生产企业出口货物劳务(进料加工复出口货物除外)增值税退(免)税的计税依据,为出口货物劳务的实际离岸价(FOB)。”

以上文件告诉我们:

(一)出口企业出口收入确定是按会计规定确认的,并不是税收规定。

《企业会计准则》规定出口收入:

1.应当以权责发生制为基础进行会计确认、计量和报告。

2.按不同“成交方式”来确认收入,主要的确认方式有三种:FOB、CFR、CIF价,确认收入金额为FOB,若以其他价格条件成交的,则应当扣除按会计制度规定允许冲减出口销售收入的海运费、保险费、佣金。

(二)生产型出口企业申报增值税免抵退税时,必须以FOB价为计税依据,否则就造成多计算免抵税额,带来不必要麻烦。

(三)出口企业增值税纳税申报(次月)与免抵退税申报(次年4月30日前)存在时间上差异。

出口贸易术语:

(一)FOB(离岸价格)

离岸价格又称船上交货(指定装运港)价格,英文的价格术语是FOB,是英文“FreeOnBoard”的缩写。它是指卖方在合同规定的装运港负责将货物装上买方指定的船上,并负责到货物装船为止的一切费用和风险。

(二)CIF(到岸价格)

到岸价格又称成本加保险费、运费价格,英文的价格术语是CIF,是英文“CostInsuranceandFreight”的缩写。在该价格术语中的成本(Cost)是指“货价”,相当于FOB价格,故CIF价格实际上等于FOB价格加保险费加运费。

(三) CFR:离岸价加运费价格)

离岸价加运费价格又称成本加运费价格,英文的价格术语是CFR,是英文“CostandFreight”的缩写。它是指在装运港货物越过船舷卖方即完成交货,卖方必须支付将货物运至指定的目的港所需的运费和费用。但交货后货物灭失或损坏的风险,以及由于各种事件造成的任何额外费用,即由卖方转移到买方。

上述3中常用贸易术语的关系为:

FOB=CIF-运费-保险费

FOB=CFR-运费

(四)佣金(Commission)是指卖方或买方支付给中间商代理买卖或介绍交易的服务酬金, 在国际贸易中,佣金是价格谈判基本内容之一, 通常由双方签订协议规定代理佣金比率,而对外报价时,佣金率不明示在价格中,这种佣金称之为“暗佣”。如果在价格条款中,明确表示佣金多少,称为“明佣”。

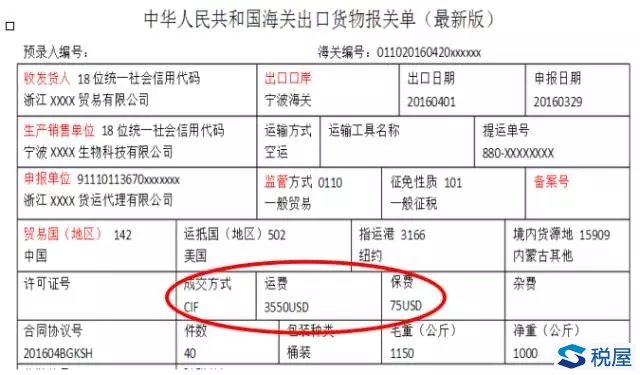

报关单第二风险点:大家看看报关单图第五行第二格“成交方式”风险。

假设以下是生产型出口企业出口货物报关单:

[例题]宁波XXXX生物科技有限公司2016年4月1日,出口美国生物清洁剂10桶1000KG,CIF价100000美元,其中海运费3550美元,保险费75美元,支付佣金3000美元,结汇汇率为6.45,退税率13%。

1.计算出口销售收入=(100000-3550-75-3000)×6.45=93375×6.45=602268.75元

免抵退税额=602268.75×13%=78294.94元。

2.如不按税法规定不冲减“海运费、保险费、佣金”

计算出口销售收入=100000×6.45=645000.00元

免抵退税额=645000×13%=83850.00元。

3.造成多计算免抵退税额:83850.00-78294.94=5555.06元

友情提醒:

现在很多出口企业支付“海运费、保险费、佣金”时直接记入产品销售费账,由于生产企业出口货物免抵退税的申报时间是,货物报关出口之日次月起至次年4月30日前的各增值税纳税申报期内收齐有关凭证,都可以申报免抵退税,申报时间上跨度太长;又“海运费、保险费、佣金”支付时与报关出口时间也存在跨月支付差异;再加上企业相关人员流动的原因,在免抵退税的申报时,就很难记住要冲减“海运费、保险费、佣金”来确认出口收入。所以生产型出口企业支付“海运费、保险费、佣金”时账务处理必须冲减“主营业务收入-出口收入”才能避免申报时多计算免抵退税额,给自己找来税务退税评估麻烦。

小结:

出口企业收到货代公司开具的代理出口货物“包干费”发票时,企业往往全部计入产品销售费用账,该费用明细清单中的“海运费”没有冲减“主营业务收入-出口收入”。所以出口企业要学习会计制度以及税收法知识,掌握理解出口货物免抵退税申报的相关政策要求,建立支付“海运费、保险费、佣金”台账制度。

税务部门要对生产型出口企业外汇账户中一定时期内支付“海运费、保险费、佣金”的出口免抵退税申报情况的真实性和准确性,进行系统的分析、估计、评价,并据此作出定性和定量的判断,采取人机结合的办法,评估出口企业“海运费、保险费、佣金”冲减外销收入的政策理解与运用过程中存在一些问题,建议组织实施对该项专项评估,便于税务机关发现问题,堵塞漏洞,加强管理,防范和打击出口骗税。 |