|

企业如何更好地配合海关稽查?如何提交相关材料,有效维护自身权益?了解海关估价中的常见风险点是企业要务。

在国际贸易中,海关估价是一个比较复杂的环节。2016年6月19日,国务院颁布了重新修订的《中华人民共和国海关稽查条例》,已于同年10月1日起施行,与之配套的海关规章《〈海关稽查条例〉实施办法》也于2016年11月1日正式实施。

成交价格法及其他估价方法

什么是进口货物的成交价格?

《海关审定进出口货物完税价格办法》(以下简称“《审价办法》”)第七条规定:进口货物的成交价格,是卖方销售并出口货物时,买方为进口该货物向卖方实付、应付的,并按照成交价格的调整项目调整后的价款总额,包括直接支付的价款和间接支付的价款。

成交价格法的概念经历了非常漫长的演变。在中国加入WTO之前,中国主要的估价方法是官定价格法;在欧盟加入海关估价协定前适用的主要是市场价格法,而成交价格法更好地让估价的理念从抽象的、官定的价格方法变为具体的、以实际贸易为基础的方法,即目前海关估价主流的方法:相信进出口商,主要以买卖双方交易实际达成的价格为估价及应税价格基础。

成交价格法本身是一个非常详尽的法律体系和概念系统,不仅指买卖双方的发票价格,还包括了完成这次交易相应的其他条件,如是否存在专利权、商标权和特许经营权等交易项目,交易时间、地点、数量和主体。总之,海关会从各个方面进行审查来确定成交价格的真实性和完整性。

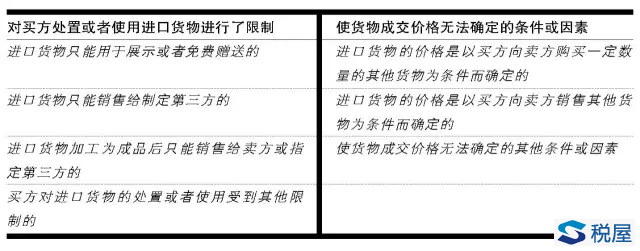

进口货物的完税价格适用成交价格法估价的条件

进口货物的成交价格应当符合下列条件:

(1)对买方处置或使用进口货物不予限制。

(2)不存在使货物成交价格无法确定的条件或因素。

(3)卖方不直接或间接获得因卖方销售、处置或者使用进口货物而产生的任何收益,或者虽然有收益但是能够按规定做出调整。

(4)买卖双方没有特殊关系,或者虽然存在关联方交易但并未影响交易价格。

成交价格法适用条件解析

并不是所有条件下都能使用成交价格法。比如买卖双方存在关联关系,且关联关系影响到了成交价格的公允性,此时成交价格法不能适用;如果买卖双方之间并无关联关系,但双方达成了其他的交易条件使得货物的成交价格无法确定,如进行了一些秘密交易,或存在限制货物用途以及指定销售等,导致在进口阶段的交易价格不可信,则成交价格法不适用,发票价格不被海关所接受。除此之外,海关估价的主流理念仍是认可交易双方之间达成的真实成交价格,以发票价格为基础进行必要的调整。

案例分析

内销价格与成交价格的关系

《海关审定内销保税货物完税价格办法》第十一条规定:“海关特殊监管区域、保税监管场所内企业内销的保税物流货物,海关以该货物运出海关特殊监管区域、保税监管场所时的内销价格为基础审查确定完税价格;该内销价格包含的能够单独列明的海关特殊监管区域、保税监管场所内发生的保险费、仓储费和运输及其相关费用,不计入完税价格。”

《海关审定内销保税货物完税价格办法》第十四条规定:“内销价格,是指向国内企业销售保税货物时买卖双方订立的价格,是国内企业为购买保税货物而向卖方(保税企业)实际支付或者应当支付的全部价款,但不包括关税和进口环节海关代征税。”

保税货物内销价格=买方(国内企业)与卖方(保税企业)的成交价格。

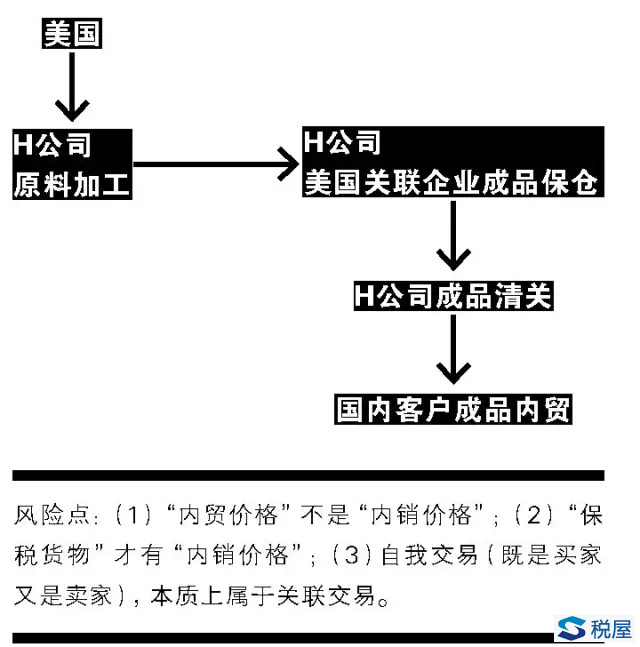

本案不适用成交价格法

H公司保税仓库中的成品要以自我交易的方式清关缴税入境,因保税区海关禁止H公司以自我交易的方式清关缴税入境,公司增加了一道贸易环节:将保税仓库成品以美国关联企业销售给H公司的方式清关缴税入境。该种交易模式中美国关联企业与H公司无资金往来,仅有单证交易。对于这样的流程,争议的焦点是究竟应当以哪个阶段的价格作为海关认定的成交价格。

“内销价格”是针对“保税货物”而特有的价格,内销的对象必须为保税货物。“内销价格”要求卖方必须为保税企业。本案中,无论是H公司以自我交易或者与境外关联企业交易,H公司的商品从保税状态转为非保税状态,发生在H公司作为纳税义务人的阶段。实际上,H公司是保税货物内销的境内买家,又是区内卖家。本案中的“内销价格”是H公司自我交易的价格,或H公司与关联企业的价格。而H公司向国内客户销售商品时,由于交易对象的关税已由H公司结清,因而属于内贸交易。此时的销售价格是“内贸价格”而非“内销价格”。

对比前述《海关审定内销保税货物完税价格办法》中关于“内销价格”的定义与《审价办法》对于“成交价格”的定义,可见“内销价格”即为“成交价格”。根据法条,买卖双方的“特殊关系”影响成交价格的,不能适用成交价格法。本案中,无论H公司以自我交易或者H公司与美国关联企业进行交易,其所交易的对象虽从保税状态转变为国内状态,但由于所有权并未发生改变,这种情况下,买卖双方不存在“实际支付或者应当支付的全部价款”,因而本案中“内销价格”的具体金额无法确定。当内销价格(成交价格)不能确定时,应使用其他估价方法确定完税价格,而不能直接用“内贸价格”代替。

难点释疑

问题一 企业进口的机械设备和设备的零件没有非常明确的价格或价格区间,若企业上报的价格相较海关估的价格低,可能涉及补税,严重的话会涉嫌走私。海关估价是否有一些比较明确的标准?

【答疑】:这个问题涉及海关估价的整体思路,即成交价格法。海关更多依据在长期经验中形成的风险警戒线进行判断,即海关的系统里有一个价格区间,供审价作为参考的价格,当申报的价格在区间内偏高或偏低,系统会提示海关注意,但并不代表海关一定要用此进行估价,而是以成交价格法或其他估价方法确定价格。如果企业利用海关系统里的价格区间进行了策略性的应对,很有可能违背成交价格的原则,会被认为是一种伪报价格行为。

问题二 相关规定表明企业主动向海关报告其违法行为可以减轻处罚。那么从企业的角度来看,符合什么样的条件才能减轻或者不予处罚?法律法规对于海关自由裁量限度是否有明确规定?

【答疑】:这一规定并没有相应的操作细则,而是根据《行政处罚法》第二十七条第一款第(一)项的规定,主动消除或减轻违法行为危害后果的,应当依法从轻或者减轻处罚。《海关稽查条例》第二十七条第一款“对主动披露的进出口企业、单位,违反海关监管规定的,海关应当从轻或者减轻行政处罚;违法行为轻微并及时纠正,没有造成危害后果的,不予行政处罚。曾经有一个案例:一家企业在收并购时将自己的一家有减免税设备的企业卖给了另一家企业,并非设备单独售卖。设备没有离开原地,只是股权从A企业到了B企业,而且实际上还有一部分生产线在生产原来企业的产品。没有脱离原先使用的指定场地,同时买方也享受进口有关减免税设备的相同资格,尽管没有申报,但是没有造成关税流失等大的危害后果,符合海关的减轻处罚标准。 |