物流企业选择小规模纳税人身份进行增值税筹划

来源:欣兴财税 作者:欣兴财税 人气: 发布时间:2022-08-04

摘要:营改增小规模纳税人的标准为年销售额在500万元以下,如果纳税人的销售额超过了上述标准,可以通过企业分立的方式来保持小规模纳税人的身份。...

|

纳税筹划思路

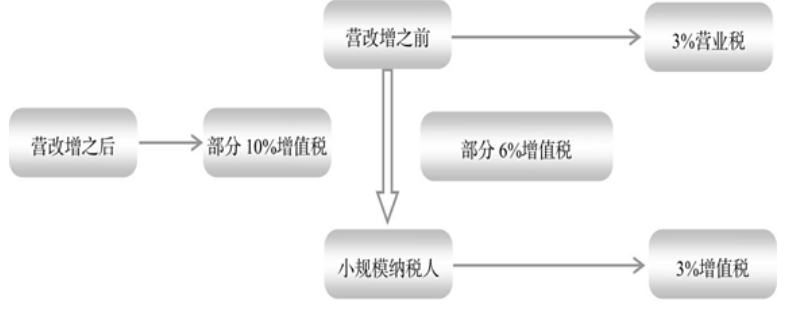

物流企业在营改增之前适用3%的税率缴纳营业税,在营改增之后,部分业务按照交通运输业缴纳10%的增值税,部分业务按照现代服务业缴纳6%的增值税,如果物流企业不能取得足够的增值税进项税额,其税收负担在营改增之后都会有所增加。由于小规模纳税人适用3%的征收率,并且增值税具有价外税的特点,因此,如果物流企业在营改增之后能保持小规模纳税人的身份缴纳增值税,其税收负担一定会降低。

营改增小规模纳税人的标准为年销售额在500万元以下,如果纳税人的销售额超过了上述标准,可以通过企业分立的方式来保持小规模纳税人的身份。

法律政策依据

(1)《中华人民共和国增值税暂行条例》(1993年12月13日国务院令第134号公布,2008年11月5日国务院第34次常务会议修订通过,根据2016年2月6日《国务院关于修改部分行政法规的决定》第一次修订,根据2017年11月19日《国务院关于废止〈中华人民共和国营业税暂行条例〉和修改〈中华人民共和国增值税暂行条例〉的决定》第二次修订)。

(2)《中华人民共和国增值税暂行条例实施细则》(财政部 国家税务总局第50号令,根据2011年10月28日《关于修改〈中华人民共和国增值税暂行条例实施细则〉和〈中华人民共和国营业税暂行条例实施细则〉的决定》修订)。

(3)《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)。

纳税筹划图

纳税筹划案例

某物流企业年含税销售额约为1000万元,营改增之前每年缴纳营业税30万元,营改增之后由于进项税额较少,每年需要缴纳增值税60万元,请提出纳税筹划方案。

筹划方案

建议该物流企业分立为两家物流企业,每家企业每年的销售额保持在500万元以内,可以选择小规模纳税人身份。该两家企业每年缴纳增值税:500÷(1+3%)×3%×2=29.13(万元)。比纳税筹划前节约增值税30.87万元,比营改增之前节约流转税0.87万元。 |

|