|

根据国务院召决定及后续下发的财税〔2018〕32号,,从2018年5月1日起,(一)将制造业等行业增值税税率从17%降至16%,将交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%。增值税税率调整前后,合同签署存在一定的风险,华税学院为您提示:

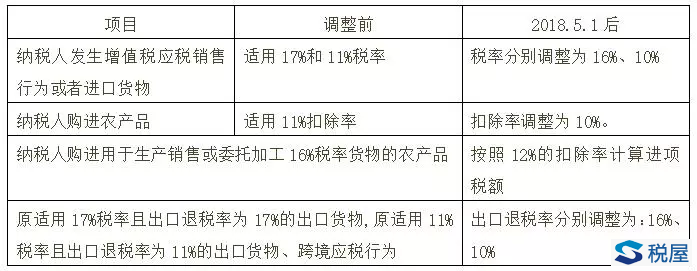

根据财税〔2018〕32号文,从5月1日起,具体的增值税税率调整方案为:

增值税是抵扣纳税模式,在进销金额的不变的情况下,5月1日增值税下调税率后,企业的实际税负会有一个点的下降。因此,整体上按照税率下调后适用税法,对于交易双方更有利。但是实际交易中,交易形态千差万别,还需处理好合同法、税法等之间的关系,具体分析以下5种情形:

情形1:即将签署合同

如前述,增值税税率降低对于交易双方都是有好处的,对于卖方,开票适用的税率下降了,对于买方,则意味着支付较少的总价。因此,对于即将要签署的合同,可以选择放到5月1日以后签署,更加有利。

情形2:合同已经签订,但是还没生效

合同已经成立,但是还没有生效(原因可能是需要特定审批、或附加条件还没有实现等)。合同未生效,在合同法上双方的权利义务关系还没有确立,因此,此类合同可以选择在5月1日生效后,按照新的较低的税率,付款开票即可。

情形3:合同生效,没有付款

合同生效是在从合同法的意义上确立了交易双方的法律关系,并由此确定了权利义务关系,税法上,纳税义务的产生,应遵从税法的规定。

比如财税〔2016〕36号规定,增值税纳税义务时间为:纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

根据上述规定,合同已经生效,即使没有付款,如果已经先开票了(实务中并不少见),也视为已经产生纳税义务,也即该交易已经被纳入税法的调控范围内,需要按照现行的税法履行纳税义务。但是,该条并没有明确,“纳税人发生应税行为”是否为前置条件,从税法原理来看,发生应税应为应是前提,但是从税收征管来看,“以票控税”,开票就意味着已经纳入税务监管范围。

情形4:合同生效、付款,没有开票

现实中的交易状态是复杂万变的,合同生效,也有可能还未实际履行,购买方就已经支付了价款(典型的如关联方,或者供应方处于强势的地位,供不应求),根据前述税法有关纳税义务发生时间的规定,“纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天”,那么,这种行为在税法上是否属于已经产生纳税义务?

从税法的原理出发,合同生效后,仅仅支付了价款,不应认为已经发生纳税义务,也即在该种情形下,可以等到5月1日后,按照新的税率,履行纳税义务,这就涉及到已支付的价款的调整,需要供应方返还多出的一个点的金额。

情形5:合同生效,且已经付款开票,但是还没认证

该种情形,从税法和税收征管的角度,已经属于“完成时”,需要按照交易发生时的税法规定履行纳税申报义务,发票认证属于购方后续的发票抵扣环节,当然,也不排除后续发布新的文件,对于此类情形做出特别规定。

此外,华税学院提示,在增值税税率调整的前后,交易双方也可以在合同中增加特别条款。就增值税税率下调事项进行明确,避免引发纠纷,当然这种民事约定不得违反税收法律法规文件的规定。

此外,如果双方协商一致,在不违反合同法、税法的前提下,也可以通过签署补充合同,延迟纳税义务发生时间,以享受增值税率下降带来的好处。 |