|

企业能上新三板,首先应当恭喜,但从原有的营运状态,转移到资本市场,实际上是很惊险的过程。因此可将其喻为空降,空降到原来陌生的领域,还要从很高的地方降落,这中间有很多风险。

我的分享分为以下四个部分:

一、新三板是惊险一跳

二、选择安全着陆点

三、生死攸关的降落过程

四、税务风险管理是你的降落伞

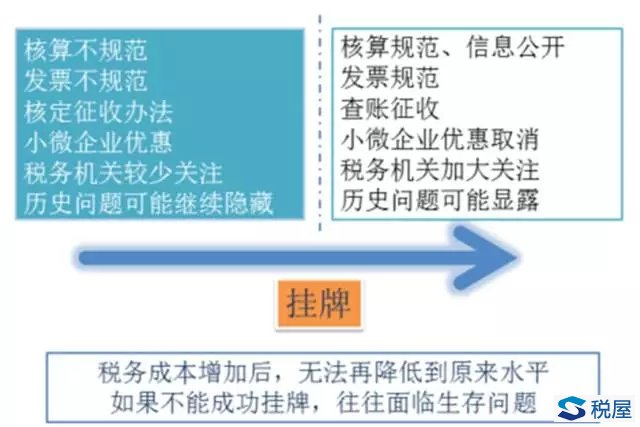

在决定上新三板以前,一定要想好这可是一条不归路。有些企业全力以赴上新三板,后来没有通过,当时就要宣布破产,因为已经没法再继续经营下去。为什么会出现这种情况?

上新三板企业都是中小企业,这些企业往往在成长初期都存在很多问题。例如有很多核算不规范,甚至还有两套账的情况。发票不规范,往往中间会有很多风险,尤其是目前虚开增值税发票会造成非常严重的后果,甚至构成刑事犯罪,但虚开增值税专用发票定性上存在很多模糊之处,存在巨大风险。

有些企业采取核定征收办法,在企业规模较小时可以用这种办法。这些企业一旦走到资本市场,这时就不允许采用这种核定征收办法,很多企业上新三板,这是首先要考虑的问题。原来核定征收办法下税负比较小,一旦改成查账,往往税负就会增加。

有些企业享受小微企业优惠,在原来规模较小的时候给予优惠。一旦上新三板,规模较大,收入和利润必须达到一定水平。虽然新三板的条件上没有收入和利润指标,但一般来讲,券商其实在内部掌握一个指标,达不到这个指标,不能上新三板。

原来上新三板前,税务机关关注比较少,媒体上出现也较少,但上新三板后,可能会关注多些。尤其是在一些偏远地区,挂牌新三板的企业特别少,一旦有一个,就会引起很大关注。

这种关注可能会引起历史问题的关注,税务局突然发现有这么一个企业,已经做到这么大,原来好像没有交那么多税,这时会引起重视,结果可能有些历史问题会暴露。

原来一些企业在上新三板以前,在原来状态下可能经营得挺好,一旦走上新三板,就可能面临新挑战。例如核算要规范、信息要公开,发票要非常规范,原来核定征收不能用,要改为查账征收,小微企业优惠也要被取消。一旦做决定要上新三板,历史问题就会暴露出来。一旦挂牌不上,上新三板不成,回到原来的状态也没法做到,所以是一条单行线。

虽然是一条单行线,很多企业还是决定要走这一条线,原因就是资本市场的诱惑,是发展机遇。权衡下利弊,到底要不要上?怎么做?首先要算算上新三板的成本多大,券商费用、中介费用、维护费用等等,都可以算出来,而且很多地方都有优惠鼓励政策,这些费用政府都给报销。

这中间有个非常巨大的成本就是税务。税务成本有多大?有三部分:昨天、今天和明天。昨天就是以往的税务风险,今天就是新三板挂牌过程的税务成本,明天就是挂牌后新模式下增加的税务成本。这三个部分合起来就是总体的税务成本:

1)昨天:以往的税务风险

假如一个公司原来的核算不规范,现在要规范核算,收入一下子会多起来,历史上的收入也可能面临补税、滞纳金、罚款等等。原来一些使用发票不规范的地方,也会暴露出来。这样可能面临补税罚款,也可能要负刑事责任,要充分考虑可能性。以前有税收优惠,不合规的,现在也会被发现。有些企业利用海关监管上的漏洞,海关税少缴的也会被暴露出来。很多企业资本、股权一直不明晰,历史上的转让有可能没有交税。另外,还有股权代持等情况,以及一些中小企业最常见的问题,例如股东借款等等,也可能被视同为股息红利征个人税。

举个例子,有家公司叫苏北花卉。公司在挂牌过程中,就暴露出一些问题,民营企业往往存在权责不清的问题。早在2003年的时候,有一个苏北花卉的控制人李生,最早买下一家盆景公司的资产。盆景公司当时是国有性质,买完后一直在经营,经营到2009年已经达到一定规模,想要上市,上市要理清权责,个人和国有股份要理清楚。问题是当时买的价格很低,才十几万元,现在上市作价是1500万元。把资料报上去,审核部门就反馈意见,说交易有问题。买卖资产和投资折股发生在同一个月,而价格相差很大。为什么发生在同一个月?因为当初2003年买的时候没有相关文件,现在做的文件都是签现在的时间。这一个月之内,就用20万元买过来,同时一个月内又把它评估为1500万元投资折股。

虽然有县市政府出确认文件,证明这两次评估有理由,有历史原因形成。但有关部门审核时,觉得这是一个疑点,不能通过。同时从税务上来看,又带来一个问题,这个资产买的时候是20万元,同时拿它投资,变成1500万元,1480万元的增值怎么办?根据“财税[2015]41号文件”,这种非货币的资产性投资是应当交个人所得税,按20%个人所得税算,最少要交接近300万元个人所得税。

可见,像这种股权问题,很多情况下都会隐藏,但一旦上市或是挂牌,就不得不面临这些问题,这往往意味着极大的税收成本。

2)今天:转换过程中的税务成本

这个过程中要实现股改,股改过程中也会有成本。例如最常见问题是股权代持,原来很多公司有股权代持问题,现在要挂牌,这时股权要明晰,把代持都要解掉,解掉的过程中也会有税务成本。很多时候税务局的判断是形式上的股权合同,原来代持,现在把代持关系回归成真正的持股关系,意味着股权从代持人转到真正的持有人。股权转让过程中,也会有巨大税收成本,可以进行测算。

3)明天:未来的税务成本

例如很多企业搞海淘可能以个人代购的方式做大,但在税务上不合规。现在要上市,要挂牌,就得合规。现在对海淘有税收优惠,例如走保税仓加上行邮税通关的方式。这种税收成本虽比一般贸易要低些,但仍有很大成本,所以这也要算清楚。

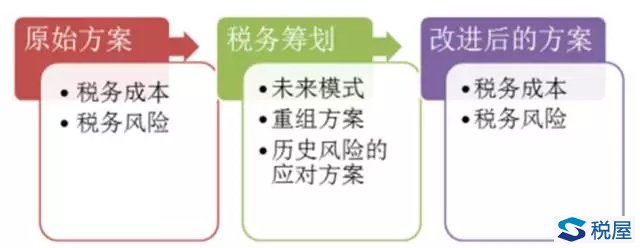

算清楚税务成本是多少,风险是多少,下一步要进行筹划,从三个层面进行:

1)对未来商业模式及持股结构进行筹划,达到税负最优化;

2)对重组方案,上市股改之类的方案做分析,找出税负最小的方案;

3)对历史上的税务风险要有应对方案。

筹划后就会得出改进后的方案,能测算出筹划后税务成本、税务风险是多少,包括挂牌过程中及未来的税务成本、历史风险应对,总体上再算算是否可行,可行就继续前进,不可行就及时回头。

要挂牌就要先把未来的模式选好,着陆要领:

1、优化商业模式

首先主要是从税务上考虑。如果现在决定要挂牌,发现税务成本很高,要做税收筹划。筹划一定要结合业务,否则纯粹只是对财务、税务做改动,那只是作假,可能变成逃税,所以要从业务上做改变。

举个例子,有些运输公司,很多业务混在一起,有搬运、仓储服务,也有运输业务。假如按原来的商业模式可能是一家公司做所有事情,现在假如从优化商业模式角度考虑,可能会发现一些节税机会。例如进行分拆,运输公司单独去拆出来,运输收入是11%的增值税税率,仓储、搬运等等拆出来是6%的税率,这一部分显然可以节税。

2、优化持股结构

举个例子,有家公司叫天龙科技,在上市过程中有很大的个人所得税负。背景是这家公司进行折股,2007年上市过程按净资产折股七千万股,比原来实收资本高出很多,溢价部分就进入资本公积,转增资本。资本公积转增资本要交个人所得税,税额非常巨大。企业上市前没有这个资金,没法交。2008年就跟政府部门商量好,向税务局申请确认不需要交税。当时政策不明确,税务局在政府努力下也答应了,就认可这种批复,不需要交税,证监会批准上市。原来税务局已经同意不交个人所得税,但后来财政部一次检查时,发现这个问题,认为应当交个人所得税,出《处理决定书》,要求补交个人所得税。

在这个问题处理上,该企业做得比较成功。首先达到上市目的,否则一开始就要交个人所得税,在原来的情况下,没有资金交,可能也没法上市。后来上市后,虽然这个问题暴露出来,该交的就补交,但总比没法上市好。但从另一方面来看,也有筹划上的余地,但这个企业没有利用。这种持股结构,假如当时尽早做筹划,不采取直接由个人持股这种方式,也可以避免大量个人所得税负。因此这种持股结构的筹划,往往是上市过程中非常重要的一环,而且越早筹划越好。

3、利用税收优惠

目前有些文件,规定有些企业的个人股东有这种资产投资及资本公积转增资本过程中,个人所得税可以分期递延缴纳。这种政策也可以利用,但最好还是早做筹划,避免交个人所得税。

降落过程就是挂牌过程中一系列筹划,如下图所示:

简单来说,从不同税种来讲,都有筹划空间。例如对于企业所得税,主要是适用特殊性的税务处理,可以递延缴纳企业所得税。另外,有些交易有分期纳税的优惠处理,也可以用。至于个人所得税筹划,一些交易不确认所得,可考虑采用那种方式,此外还有一种延期纳税处理可以采用。

流转税,例如增值税、营业税、土地增值税等,在此过程中也有很多筹划机会。例如股权转让是没有这种税,除股权转让后,整体资产转让是没有增值税和营业税。所以也可以去考虑,选择这种交易方式。另外,也要考虑税收优惠、财政返还之类,不同地区有不同的优惠。

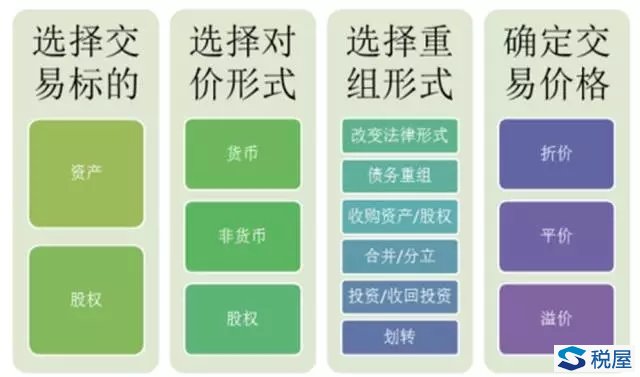

税务筹划框架可分成四个步骤:选择合适的块对起来,就是一个交易的方案。

1、选择交易标的

可以是转让资产,也可以是转让股权。转让股权的好处是往往没有流转税。转让资产可能会有流转税,也可能没有。转让资产分整体资产和单项资产,单项资产肯定有流转税,整体资产没有增值税,但土地增值税往往少不了。但要提醒一点,不见得不交增值税,就是一件好事。因为增值税下家可抵扣,所以考虑到不同企业有不同状况,有的是有留抵税等情况,可能选择交税会更好些。

2、选择对价形式

对价形式有货币非货币和股权形式,股权形式有可能适用特殊税务处理,也就是说有可能不需要当时交企业所得税。

3、选择重组的形式

最常见的是资产收购或是股权收购、合并分立等,甚至还有划转,每种税务处理都不一样,这个过程中可能会有筹划机会。

4、确定交易价格

有折价、平价、溢价,在确定交税的情况下,确认的交易价格往往要参考评估值,总而言之要做得合理,这中间也有很多筹划机会。

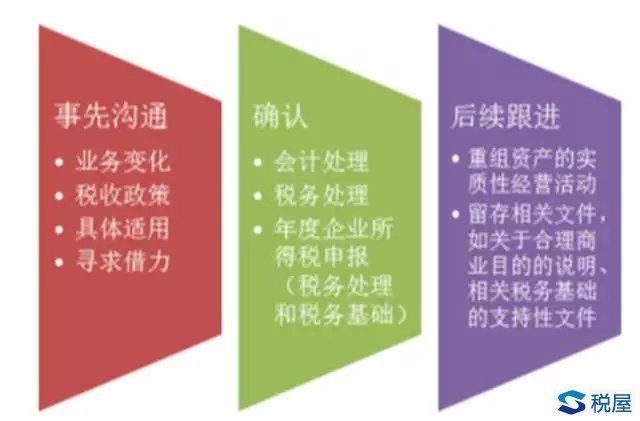

不只是有方案,还要有实施,实施过程中各种确认很重要,各种跟进很重要,事前一定要沟通,公司内部沟通,与外部税务局、政府的沟通都很重要。

新三板挂牌过程中,税务是中间最大的成本及最大的风险。

2009年、2012年两次申请上市,均遭到否决,没有成功。首先是会计上的问题,原来的收入确认方法不合会计准则,会计准则要求按照完工百分比确认收入,它没有做到,所以不合规,后来就改完工百分比确认收入。收入确认方法改后,紧接着的问题是增值税。主管税务局说你的收入是按照完工百分比确认,增值税要跟收入一致,要用完工百分比法确认增值税。公司就想既然有这种要求,要合规,要照着做,在2009年5月30日按照完工百分比法算了增值税,算下来有些税交得晚,就去补交。补交后,向税务局要求出具税务合规的证明,税务局开证明,就拿着资料去上报。审核部门看到资料后,就否决,说有瑕疵。问题是税务上有不合规的问题,虽然补交了税,仍是不合规,瑕疵还是存在,因此不能上市。

这个公司是赔了夫人又折兵,最冤的地方在于按照完工百分比法确认增值税纳税义务,其实没有依据,增值税的纳税义务是一般按照合同约定的收款期为准。先开发票,以发票开具的时间为准;没有开具发票,在服务已经提供的情况下,一般是按款项收到的时间,或是看取得收取款项凭据的时间。在服务已经提供的情况下,合同约定的收款期,就是索取收款凭据的时间。所以简单来说,先提供服务,后收款的情况上,是以合同上的收款期确认增值税的纳税义务发生。

在这个案例中,按照完工百分比法确认增值税纳税义务,本身就是错误的做法。所以这家公司提前错交税,反而造成IPO没有通过,这才是最冤的地方。

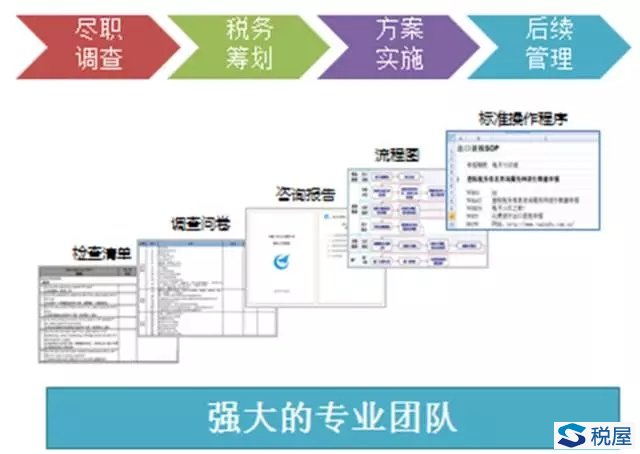

管理税务风险过程中,首先要做尽职调查,以及税务筹划和方案,再去实施和进行后续管理。这个流程也需要工具来支持,例如检查清单、调查问卷、流程图、SOP等,还必须有专业团队参与和执行。之前提到的案例,麦杰科技在这些方面都存在问题,没有遵循流程,随意决策,也没有好的团队,才会出现这种赔了夫人又折兵的情况。

新三板是惊险一跳,跳前一定要充分测算和准备,后面保证良好地实施,这样才能保证成功的一跳。

问:很多公司在上新三板前报税报表数据与审计报表数据不一致,此时该如何处理?如何向税局解释?

赵卫刚:这是很常见的问题,要分析哪里不一致,如何解释。可能由于纳税义务发生的时间与会计确认的收入时间不一致而引起,有时可能是时间性差异,也有可能是收入的确认方法,要从这些方面去解释。总而言之,避免出现被认定为偷税的情况。从法理上来说,偷税是主观故意的行为,解释关键是说明不是主观故意,是理解上或是其他原因造成的差别。

问:分、子公司多的企业,而且是跨行业,应该如何范防税务风险?

赵卫刚:之前我提到,防范税务风险是一样的道理,需要流程和工具,例如流程图、标准的操作流程、税务指南之类。公司规模较大,分公司、子公司多的情况下,很多财务人员、税务人员,甚至业务人员都会涉及到跟税有关的业务。

在此过程中,让每个人都变成税务专家是不现实的,因此需要把这些税务上的要求放在工具里面,让相关人员一眼就能清楚怎么做。除此外,有机制和工具,但不去实行也是形同虚设,所以要定期在公司内部做检查,或聘请外面的专家进行自查。

问:如何降低挂牌后老股东套现的税务成本?是否可利用“三代以内的直系亲属赠送股权是免个税”以及“个人转让从上市公司公开发行和转让市场取得的上市公司股票所得免个税”这两个空间去做筹划?或者是否有更好的筹划方法?

赵卫刚:这些方法很多企业在用,除此外,可能有其他方法可考虑。例如我之前提到的税务架构,架构好,这些都可以避免。个人持股的企业一旦发生股权变动,都会出现需要交个人所得税的情况,像我刚才说的资本公积转增资本的例子。股权套现也有同样的问题,所以个人持股的架构不好。

个人直接持股架构都不好,往往这种间接持股架构会相对好些。筹划往往要从架构上考虑,挂牌前尽早就把架构设好,这样可以避免套现过程中交很高的税,也可以避免股改过程中交很多个人所得税。 |