|

稽查对象!Why me?

Why me?为什么会是我?这是在税务稽查程序中,被查对象常会问起的一句话,其实答案也并非无迹可寻。本文将从税务稽查的案源生成方式、容易暴露在税务机关“放大镜”下的合规问题两个角度,对此一探究竟。

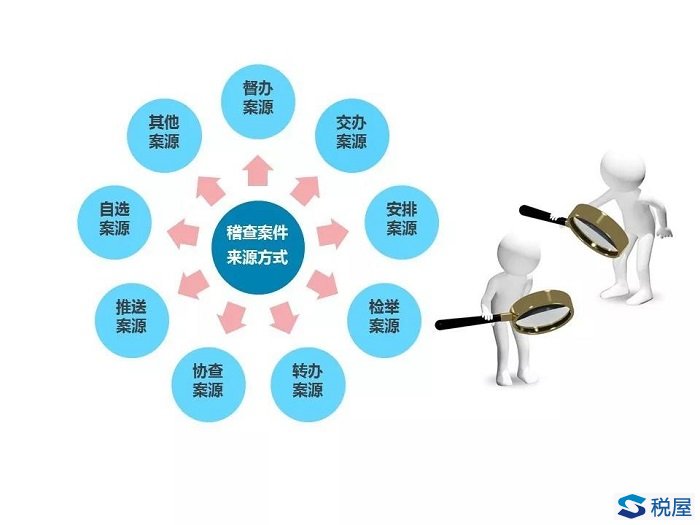

稽查局确定稽查案源的方式

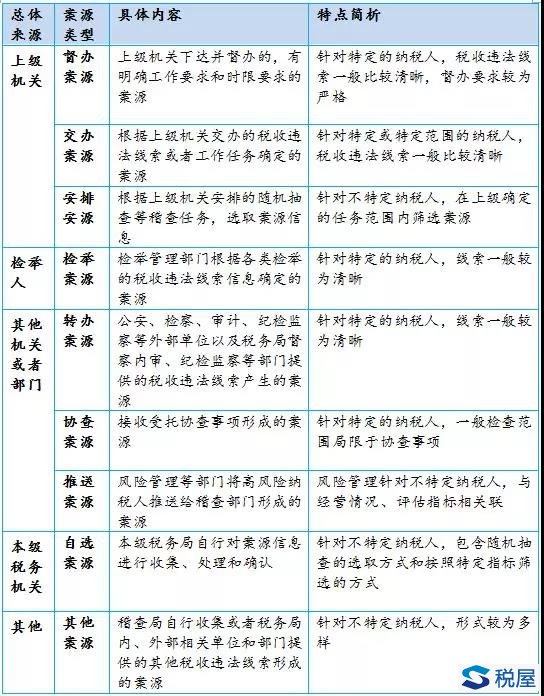

税务稽查案源信息来源总体上可以分为9类:

上述案源类别基本涵盖了税务稽查案源能够产生的各种途径,可再通过以下表格进一步了解其细节内容:

引起被调查可能性增加的几种行为

除去稽查局选案手段不断丰富的原因,纳税人自身的一些原因也可能使得成为被查对象的可能性大大增加(故意的违法行为暂不在本文讨论之列)。

发票管理不规范。重视发票、重视发票、重视发票…重要的事情说多少遍都不为过。实践中,绝大部分税务稽查案件或多或少是与发票有关联的,稽查实务中素有“查账必查票、查案必查票、查税必查票”之说。“以票控税”的税收管理模式,直接导致发票成为税务稽查的“主攻”方向;同时,不规范的开具行为、不合规发票的扣除,是发现税收违法行为的重要线索和途径。日常经营中,应从开具发票和取得发票两个方向出发加强合规管理。

忽视被检举的风险。需要首先明确的是,税收违法行为检举是保障正常税收秩序的重要手段,本文并非讨论如何掩盖违法行为,而是针对一些恶意性质的举报进行讨论。根据《税收违法行为检举管理办法》,“检举内容提供了一定线索,有可能存在税收违法行为的”一般就会被查处,因此实践中即使是不属实的举报,也不能完全排除被查处的可能,是否存在违法行为则需要结合稽查结果进行判定。比较常见的,内部人员、竞争对手、合作伙伴等都可能会在或大或小的纠纷中实施举报行为。

客户选择不够谨慎。很多现实案例中,纳税人本身并无违法的主观故意,而是由于客户选择不当,“无意中”实施了违法行为,这种情况尤以发票违法行为体现的最为明显。经营活动的规范开展,应是以双方或是多方均合规为基础,购入货物、接受服务等活动中收取的发票一旦不符合规定,根据《发票管理办法》“不得作为财务报销凭证”,根据国税发〔2008〕80号、国税发〔2008〕88号等规范性文件“不得作为税前扣除凭据”;虽然增值税专用发票有认证等手段作为保证,认证后失控的情况仍然偶有发生,国税发〔2004〕123号文件中明确此类发票“不得作为增值税扣税凭证”。因此,谨慎选择客户,获取符合规定的发票,能够在很大程度上避免“被动违法”。

常见财务指标异常。税务机关积累了大量的纳税人申报数据,尤其在金税三期下,数据计算、筛选更加便利。实践中,税务机关会利用申报数据,设计部分指标并设定预警值,达到预警后生成风险管理信息,特殊案件有可能被移交稽查处理。《税务稽查案源管理办法(试行)》中明确,“税务局风险管理等部门在风险分析和识别工作中发现并推送的高风险纳税人风险信息”是案源信息的重要内容之一。此种背景下,需要纳税人多关注自身的风险指标,以降低被查可能性。

凭主观理解税收政策。不可否认,部分税收规定确实存在“模糊地带”,尤其集中在新政出台阶段,部分纳税人凭主观理解处理相关业务,可能导致对于政策的理解出现偏差或与税务机关掌握的口径存在出入,最终产生税收方面的问题,为成为稽查对象埋下隐患。建议在开展日常业务时充分利用税务机关提供的纳税服务,为合规经营加一道“安全锁”。

在税务机关大力推行随机抽查的背景下,成为税务稽查对象的可能性始终存在。在了解上述税务稽查案源产生方式的基础上,纳税人再做出有针对性的调整、消除隐患,既可以在一定程度上降低成为被查对象的可能性,也能够进一步提升自身的税务合规程度。 |